Phiên giao dịch 3/4/2024, tỷ giá trung tâm do NHNN công bố đã tăng tới 15 đồng so với phiên liền trước.

>>>Áp lực tỷ giá không ảnh hưởng đến triển vọng môi trường tín nhiệm 2024

Cùng với đó, tỷ giá bán được Sở giao dịch Ngân hàng Nhà nước cũng tăng thêm 16 đồng, mua - bán ở mức 23.400 - 25.171 VND/USD.

Việc NHNN bơm OMO hơn 6.000 tỷ hôm 2/4 cũng cho thấy đã có ngân hàng tìm đến nguồn thanh khoản hỗ trợ từ NHNN và thanh khoản ngắn hạn liên ngân hàng cũng không còn dư thừa. (Ảnh minh họa)

Đà tăng tỷ giá cũng không dừng trong khối ngân hàng thương mại. Vietcombank niêm yết tỷ giá VND/USD ở mức 24.710 – 25.080 đồng, tăng khoảng 110 đồng so với cuối tuần trước. VietinBank và BIDV đều tăng mạnh giá USD, đặc biệt ở BIDV giá bán vượt 24.815 – 25.125 đồng, tăng 155 đồng so với cuối tháng 3.

So với mức trần cho phép, căn cứ trên biên độ 5%, nhiều NHTM có giao dịch tỷ giá cận ngưỡng trên, trong 22.819 - 25.221 VND/USD.

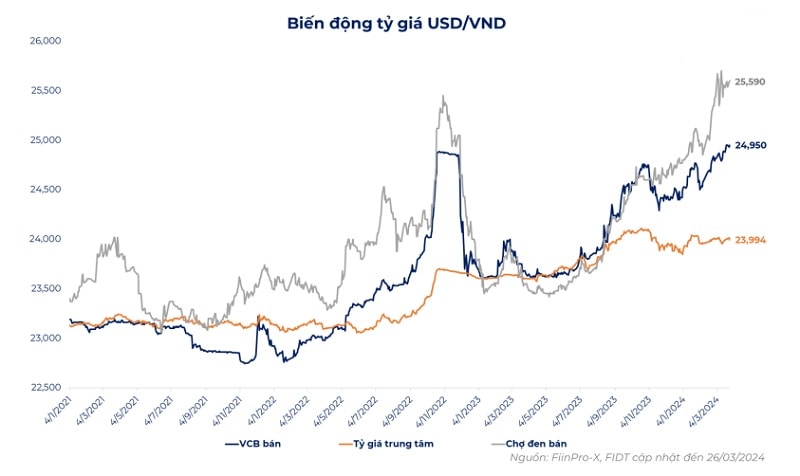

Theo thống kê của chúng tôi tính từ đầu năm 2024 đến 27/3, tiền Đồng đã mất giá 2,11% YTD so với USD.

Chúng ta có thể xem xét kỹ hơn từ diễn biến trên thị trường quốc tế đến trong nước để thấp áp lực với tỷ giá vẫn còn cao.

>>>Kinh tế Việt Nam 2024: Tỷ giá khó biến động, lãi vay cần giảm sâu

Trên thị trường quốc tế, đồng bạc xanh quay lại xu hướng tăng, thể hiện qua DXY khi đã tăng 1,6% kể từ giữa tháng 3 khi các NHTW ra tín hiệu đảo chiều chính sách sớm hơn Cục Dự trữ Liên bang Mỹ (Fed). Lũy kế 6 tháng qua, tính đến 24/3 đã có 55 đợt cắt giảm lãi suất từ những NHTW trên thế giới, báo hiệu một chu kỳ nới lỏng tiền tệ đang đến gần. Nhà đầu tư “tạm lánh” sang đồng USD khi các đồng tiền khác chịu ảnh hưởng của chính sách nới lỏng đã tạo động lực cho đồng USD.

Trong bối cảnh đồng bạc xanh vững mạnh, như nêu trên, tiền đồng đã mất giá 2,11% YTD so với USD, nhiều phần cũng do: Thứ nhất, nhu cầu ngoại tệ cao hoạt động xuất/nhập khẩu tương trưởng mạnh và, thứ hai, giá vàng neo cao thúc đẩy nhà đầu tư chuyển sang USD.

NHNN đã điều hành linh động và tốc độ tăng tỷ giá dự báo vẫn sẽ được kiểm soát chặt chẽ

Thanh khoản trong hệ thống tiếp tục dư thừa trong quý đầu năm khi lãi suất liên ngân hàng bình quân qua đêm tính đến ngày 27/03 đã sụt giảm xuống mức 0,32%/năm, so với mức 1,47%/năm ở đầu tháng. Dư thừa thanh khoản cũng được khẳng định qua nhu cầu vốn sụt giảm khi tăng trưởng tín dụng ghi nhận âm trong 2 tháng đầu năm và quay đầu tăng nhẹ trở lại trong tháng 3 (+0,26% tính đến ngày 25/03).

Thanh khoản dư thừa cộng với áp lực tỷ giá, kể từ 11/03 Ngân hàng Nhà nước đã bắt đầu hút tiền thông qua kênh tín phiếu (T-Bill) trên thị trường mở (OMO). Tính đến 27/03, quy mô phát hành T- Bill đã đạt 164 nghìn tỷ đồng với lãi suất trung bình đạt 1,53%/năm – cao hơn mức lãi suất trung bình 0,7%/năm trong đợt hút T- Bill hồi tháng 9.

Chúng tôi nhận thấy NHNN sẽ phải duy trì lượng tín phiếu lưu hành ở mức cao trong tháng 4 khi tình trạng dư thừa thanh khoản dự kiến sẽ chưa chấm dứt và áp lực tỷ giá chưa có dấu hiệu hạ nhiệt, bất chấp thông tin cập nhật trong những ngày cuối tháng 3, đầu tháng 4, với ghi nhận NHNN đã dần hạ quy mô phát hành tín phiếu, số lượng các tổ chức tham gia giảm và lãi suất trung bình tăng lên.

Thậm chí, trong ngày 2/4, NHNN đã bơm tiền trở lại khi cho một thành viên vay 5.952 tỷ đồng thông qua kênh thị OMO (nghiệp vụ thị trường mở), với lãi suất 4%/năm, kỳ hạn 7 ngày. Đây là lần giao dịch đầu tiên trên kênh cho vay cầm cố giấy tờ có giá kể từ cuối tháng 2/2024. Cùng với đó, với 171.000 tỷ đồng NHNN đã hút về qua T-Bill sau 3 tuần, theo kỳ 28 ngày, dự kiến, lô tín phiếu đầu tiên sẽ đáo hạn vào ngày 8/4, trả lại 15.000 tỷ đồng thanh khoản cho thị trường và sẽ có nhiều đợt đáo hạn đi theo các lô tín phiếu mà NHNN đã phát hành

Chúng tôi đánh giá, với (1) mức tăng trưởng xuất/nhập khẩu dự kiến sẽ tiếp tục bền vững thúc đẩy nhu cầu ngoại tệ (2) các NHTW đảo chiều chính sách sớm hơn Fed tiếp tục hỗ trợ đồng USD; Tuy nhiên, đồng VND sẽ tiếp tục chịu áp lực trong tháng 4 này, ít nhất cho đến khi NHNN có biện pháp mạnh mẽ hơn can thiệp.

Có thể bạn quan tâm