TTCK phục hồi tích cực trong quý III vừa qua. Tuy nhiên, sự hồi phục chủ yếu tập trung tại các cổ phiếu vốn hóa lớn, trong khi các cổ phiếu vốn hóa nhỏ dường như bị lãng quên, dù giá rất rẻ.

Trong ngắn hạn, dòng tiền được dự báo chưa thể sớm trở lại với nhóm cổ phiếu này, nhưng về dài hạn, đây có thể là lựa chọn hấp dẫn cho nhà đầu tư giá trị.

Quý III: Largecap là tâm điểm, smallcap bị lãng quên

Thị trường chứng khoán Việt Nam trải qua giai đoạn 2017-2018 và những tháng đầu năm 2019 thăng hoa với việc VN-Index tăng mạnh và tìm về đỉnh cũ. Song, đây cũng là lúc bắt đầu chứng kiến sự lệch pha giữa nhóm cổ phiếu vừa và nhỏ đối với nhóm cổ phiếu lớn.

Thị trường tăng dưới sự hỗ trợ của các cổ phiếu lớn, nhất là các cổ phiếu trong rổ VN30 và ngay cả khi thị trường tạo đỉnh đến giai đoạn hiện tại, điều này vẫn tiếp diễn.

Trong các chỉ số đo lường diễn biến của thị trường, chỉ số VNMidcap (HOSE) và đặc biệt là VNSmallcap (HOSE) diễn biến kém hẳn so với chỉ số VN30 và VN-Index.

Tỷ suất sinh lợi của các chỉ số chính từ đầu năm 2017 đến nay.

Một trong những nguyên nhân chính gây nên hiện tượng trên là do dòng tiền vào thị trường ngày một yếu, trong khi nguồn cung cổ phiếu ngày càng nhiều đến từ những thương vụ IPO trong giai đoạn 2017-2018, dẫn đến dòng tiền không thể lan tỏa.

Có thể bạn quan tâm

10:44, 07/10/2019

11:01, 03/10/2019

05:00, 02/10/2019

11:02, 01/10/2019

10:13, 26/09/2019

Trong bối cảnh hiện nay, các cổ phiếu lớn được nhìn nhận sẽ tiếp tục là điểm đến của dòng tiền bởi những ý tưởng đầu tư chính thời gian tới dường như đều hướng đến nhóm cổ phiếu này, cụ thể:

- Kỳ vọng nâng hạng: Khi thị trường chứng khoán Việt Nam chính thức được nâng hạng, cơ hội đón nhận dòng vốn lớn sẽ rộng mở. Tuy nhiên, nhóm cổ phiếu hưởng lợi từ dòng tiền mới này vẫn chủ yếu là các cổ phiếu vốn hóa lớn.

- Xu hướng đầu tư thụ động qua các quỹ ETF: Đây là xu hướng rõ ràng trên thị trường chứng khoán thế giới và cũng đang diễn ra ở Việt Nam. Thực tế, danh mục đầu tư của các quỹ ETF thường được xây dựng chủ yếu xoay quanh các cổ phiếu chiếm tỷ trọng lớn và thời gian qua chứng kiến dòng tiền chảy rất mạnh qua các quỹ này, tất nhiên danh mục của quỹ là các cổ phiếu trong rổ VN30. Mặt khác, kỳ vọng các quỹ ETF cho nhóm ngành tài chính hay cổ phiếu hết room ngoại trong thời gian tới cũng chủ yếu dành cho các cổ phiếu lớn.

- Sự ra đời của sản phẩm chứng quyền thu hút nhà đầu tư và các công ty chứng khoán cần mua vào cổ phiếu cơ sở để phòng ngừa rủi ro. Các cổ phiếu cho chứng quyền hiện vẫn nằm trong nhóm VN30. Do đó, một lần nữa, các cổ phiếu thuộc VN30 được hưởng lợi.

Smallcap: Mức định giá đã trở về vùng rất thấp

Với diễn biến không mấy tích thời gian qua, đa phần cổ phiếu smallcap đã trở về mức định giá rất thấp.

P/E của VN-Index, VNMidcap và VNSmallcap từ năm 2018 đến nay.

Theo số liệu thống kê của Bloomberg, tại thời điểm cuối tháng 9/2019, tỷ số giá trên lợi nhuận mỗi cổ phiếu (P/E) của các cổ phiếu trong chỉ số VNSmallcap ở mức 8,16 lần, thấp hơn đáng kể so với mức 11,02 lần của nhóm midcap và 16,93 lần của VN-Index.Điều đáng nói là từ sau thời điểm thị trường tạo đỉnh vào tháng 4/2018, nhóm VNSmallcap luôn duy trì mức P/E rất thấp, dao động từ 7-9 lần.

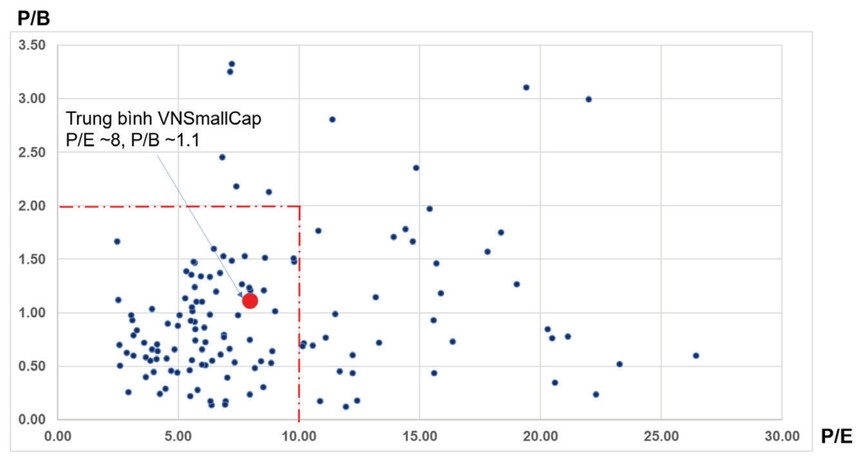

Nhiều cổ phiếu smallcap có mức P/E và P/B trung bình thấp.

Phân tích sâu hơn, nếu loại bỏ các cổ phiếu có kết quả kinh doanh lỗ và các cổ phiếu có mức P/E bất thường (nhóm còn lại chiếm khoảng 90% vốn hóa của VNSmallcap), có thể thấy rằng, một lượng lớn cổ phiếu có P/E dưới 10 lần và P/B (tỷ số giá trên giá trị sổ sách) dưới 2 lần.Tính trung bình, mức P/E của các cổ phiếu trong nhóm xấp xỉ 8 lần và P/B là khoảng 1,1 lần. Để có thể hình dung ra mức định giá này ở mức độ nào, có thể so sánh với mức P/E và P/B của sàn HOSE lần lượt là 16,93 và 2,45 lần.

Cơ hội nào với cổ phiếu smallcap?

Ngoài nguyên nhân chưa tạo được xu thế đầu tư rõ ràng như các cổ phiếu lớn, việc chưa thu hút được dòng tiền còn xuất phát từ sự suy giảm đáng kể trong hoạt động kinh doanh của các cổ phiếu nhỏ.

Thống kê kết quả kinh doanh của các doanh nghiệp trong bộ chỉ số VNSmallcap cho thấy, có đến 42,5% doanh nghiệp có lợi nhuận trước thuế 6 tháng đầu năm 2019 tăng trưởng âm hơn 20% so với cùng kỳ năm trước.

Thống kê tăng trưởng lợi nhuận trước thuế các doanh nghiệp trong VNSmallcap.

Nếu tính lũy kế 4 quý gần nhất (TTM) kể từ quý II/2019, gần 30% doanh nghiệp có lợi nhuận sau thuế tăng trưởng âm hơn 20% so với cùng thời điểm năm 2018.Còn nếu tính cả trong nửa đầu năm 2019 hoặc tính trượt 4 quý gần nhất, cán cân cũng nghiêng theo chiều âm với hơn 55% doanh nghiệp có tăng trưởng âm.

Tính chung, lợi nhuận 6 tháng đầu năm 2019 của các doanh nghiệp trong VNSmallcap giảm hơn 11% so với cùng kỳ 2018 và giảm hơn 5% so với thời điểm trượt 4 quý của quý II/2018.

Không thể khẳng định dòng tiền sẽ trở lại nhóm smallcap trong một sớm một chiều chỉ vì mức định giá rẻ, bởi giá và giá trị là 2 khái niệm khác biệt. Tuy nhiên, nếu đi sâu phân tích, có rất nhiều cổ phiếu nhỏ đang có mức định giá hấp dẫn.

Đây có thể là cơ hội cho nhà đầu tư giá trị với tầm nhìn xa. Điều cần lưu ý là dù đầu tư dài hạn, nhà đầu tư nên phân tích kỹ triển vọng tăng trưởng của doanh nghiệp, bởi trong bối cảnh dòng tiền yếu, lại tăng trưởng âm, cổ phiếu tuy đã rẻ nhưng vẫn có khả năng tiếp tục giảm.