Mặc dù sự quan tâm của các nhà đầu tư đối với các doanh nghiệp xanh và các sản phẩm tài chính ESG đang gia tăng, nhưng điều đó lại chưa dễ biến thành dòng vốn.

>>>Đón vốn ESG - Bài 1: Doanh nghiệp Việt đã sẵn sàng?

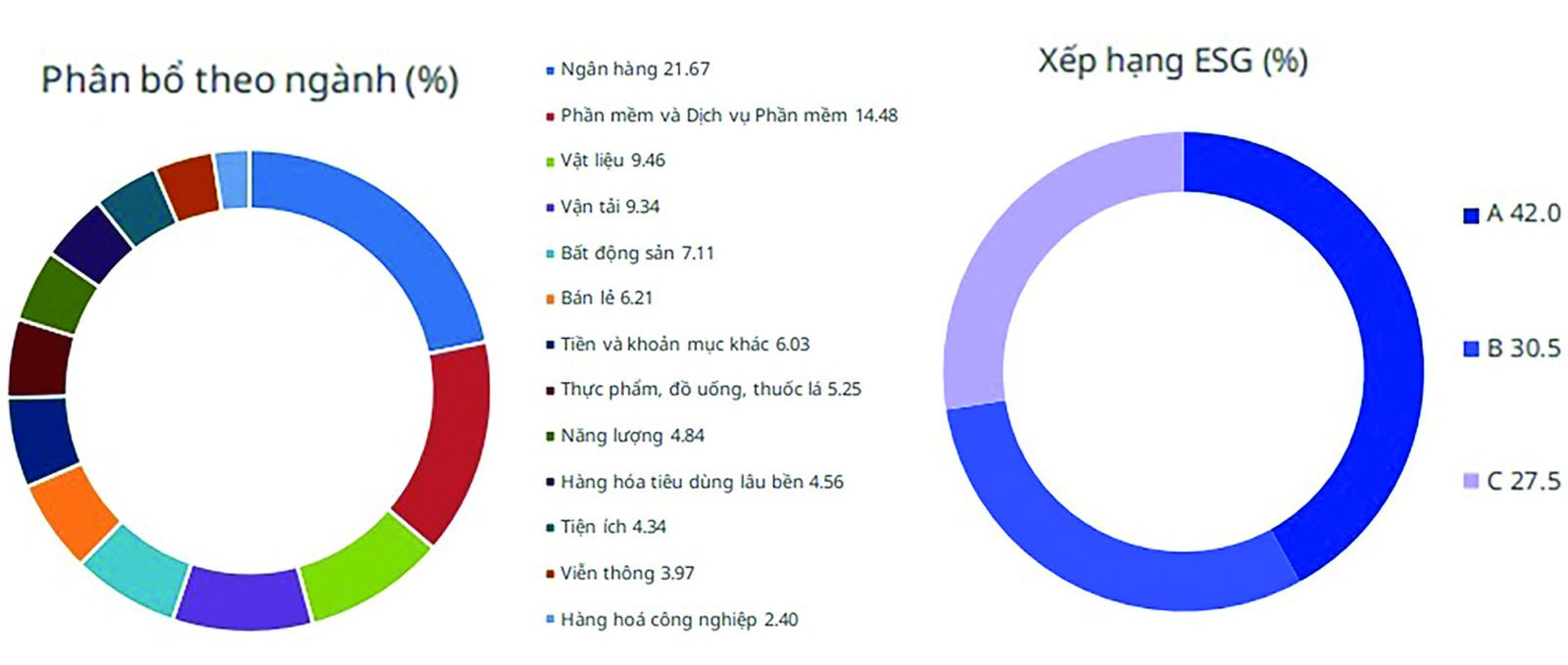

Danh muc dau tu quy ESG UVEEF tai 30.6.2024

LTS: Các tiêu chuẩn về môi trường, xã hội và quản trị (ESG) đang dần trở thành tiêu chí quan trọng trong quyết định cho vay, đầu tư của các tổ chức tài chính quốc tế. Đồng thời đây còn là cơ hội để doanh nghiệp vừa và nhỏ khẳng định mình trong công cuộc phát triển bền vững.

Đầu tư ESG (viết tắt của Environmental, Social, and Governance Investing hay ESG investing) hay còn gọi là đầu tư trách nhiệm xã hội, đầu tư bền vững, là phương pháp đầu tư tập trung vào các yếu tố môi trường, xã hội và quản trị doanh nghiệp (ESG) bên cạnh các yếu tố tài chính truyền thống như lợi nhuận và rủi ro.

Theo Morningstar, thế giới có hơn 50.000 chỉ số bền vững. Theo khảo sát của Hiệp hội Công nghiệp Chỉ số năm 2022, họ đã đóng một vai trò quan trọng trong sự phát triển của đầu tư bền vững, đại diện cho các chiến lược từ ESG đến khí hậu cho đến tác động. Các chỉ số bao gồm nhiều loại tài sản, quốc gia và khu vực, phân khúc quy mô, yếu tố và chủ đề. Chỉ riêng các chỉ số đầu tư vào khí hậu đã bao gồm nhiên liệu cũ, carbon thấp, chuyển đổi khí hậu và các chủ đề đầu tư như trái phiếu xanh, năng lượng tái tạo, công nghệ sạch và các giải pháp khí hậu. Morningstar cho rằng việc đánh giá tiềm năng của doanh nghiệp dựa trên chỉ số ESG đã có lịch sử hơn 20 năm tuổi và tổng tài sản của các quỹ đầu tư ESG đang ngày tăng với gần 70% chủ sở hữu tài sản tin rằng, các yếu tố ESG trở nên quan trọng hơn trong 5 năm qua.

>>>Giá trị của doanh nghiệp niêm yết ra sao khi đầu tư ESG?

Nếu tại 2021, tổng tài sản quản lý của các quỹ ESG tại Mỹ là 4.500 tỷ USD, thì báo cáo của Morningstar dự kiến đến năm 2026 sẽ tăng lên 10.500 tỷ USD. Còn 1 báo cáo của PwC công bố tại 2023 dự kiến đến năm 2026, giá trị tài sản của các quỹ ESG sẽ chiếm 21,5% tổng tài sản đầu tư, đạt 33.900 tỷ USD, tăng trưởng bình quân hàng năm đạt 12,9%, cao hơn nhiều so với mức tăng 4,3% của thị trường quỹ đầu tư nói chung.

Tại Việt Nam, tháng 11/2022, Uỷ ban Chứng khoán Nhà nước (UBCK) đã cấp giấy chứng nhận thành lập quỹ mở cho Quỹ đầu tư cổ phiếu United ESG Việt Nam (Quỹ UVEEF) cho CTCP Quản lý quỹ UBO Asset Management (Việt Nam). Đây là quỹ mở đầu tiên trên thị trường tài chính Việt Nam áp dụng việc đánh giá chuẩn mức ESG song song với những tiêu chuẩn phân tích nền tảng cơ bản thông thường để lựa chọn cổ phiếu đầu tư. Đến nay, đây cũng là quỹ ít ỏi “thuần” tập trung yếu tố ESG trên thị trường.

Theo số liệu cuối tháng 6/2024, Quỹ UVEEF với quy mô 352,7 tỷ VND ghi nhận hiệu suất đầu tư tích lũy từ lúc thành lập đến 30/6 tính trên giá trị tài sản ròng, chủ yếu là các cổ phiếu đầu ngành, có nền tảng cơ bản vững mạnh, tiềm năng tăng trưởng tốt và được xếp hạng ESG cao, đạt 43,84%, trong khi VN-Index là 26,86%.

Ngoài quỹ này, thực tế nhiều quỹ khác cũng đã và đang đầu tư vào các doanh nghiệp theo tiêu chuẩn ESG, nhưng không “thuần” ESG, điển hình như nhóm quỹ của VinaCapital, theo ông Don Lam. Tổng Giám đốc và Cổ đông sáng lập Tập đoàn, đã và đang ưu tiên chọn doanh nghiệp vào danh mục với ưu tiên tiêu chí ESG, đánh giá khả năng tăng trưởng bền vững trong tương lai của doanh nghiệp.

Đối với các doanh nghiệp chưa niêm yết, tiếp cận vốn đầu tư ESG ở đâu nếu không tính đến phương án tìm kiếm tín dụng xanh từ ngân hàng? - Câu trả lời là vẫn chờ khả năng phát hành trái phiếu xanh và mặt khác, tự… xoay xở đầu tư xanh.

Đối với các công ty doanh nghiệp nhỏ và vừa, đặc biệt nhóm start-up, tiếp cận vốn ESG từ tín dụng xanh, phát hành trái phiếu xanh hay vốn quỹ đầu tư đều vẫn là thách thức rất lớn.

Tại cuối tháng 3, Ngân hàng châu Á ADB ghi nhận thị trường trái phiếu bền vững ở Việt Nam đạt quy mô 800 triệu USD. Thị trường này bao gồm trái phiếu xanh và các công cụ trái phiếu bền vững do các doanh nghiệp phát hành riêng lẻ và hầu hết có kỳ hạn ngắn. So với giai đoạn trước (2022) khi xuất hiện các đợt phát hành lớn của Vinpearl và Vinfast với trái phiếu bền vững có quyền chọn, thị trường sụt giảm mạnh về quy mô. Tuy nhiên, một vài đợt phát hành trái phiếu xanh gần đây, điển hình như khoản đầu tư trị giá 75 triệu USD của AIIB cho dự án trái phiếu xanh lam và xanh lá của SeABank thông qua IFC vào đầu tháng 7 này, hứa hẹn những nguồn lực từ các tổ chức tài chính vào các dự án liên quan đến giảm thiểu, thích ứng với biến đổi khí hậu; cũng như hứa hẹn nâng quy mô trái phiếu bền vững của Việt Nam vào kỳ ADB công bố báo cáo giám sát tới đây.

Những nguồn lực từ các tổ chức tài chính vào các dự án ESG, liên quan giảm phát ròng, ứng phó biến đổi khí hậu và các công ty thực hành tốt các chuẩn mực ESG sẽ góp phần nâng cao năng lực cạnh tranh và phát triển bền vững, qua đó, làm gia tăng giá trị của các công ty này, song có lẽ vẫn phải chờ sự kích hoạt nguồn vốn và tăng tốc tái đầu tư - giải ngân từ các TCTD, một chuyên gia đánh giá.

Trong khi đó, với các công ty doanh nghiệp nhỏ và vừa, đặc biệt nhóm start-up, tiếp cận vốn ESG từ tín dụng xanh, phát hành trái phiếu xanh hay vốn quỹ đầu tư đều vẫn là thách thức rất lớn.

Ông Lê Anh, Giám đốc Phát triển bền vững công ty CP Nhựa tái chế Duy Tân (Duy Tân Recycle) chia sẻ với Diễn đàn Doanh nghiệp, sau khi bán vốn 70% của công ty mẹ cho nhà đầu tư Thái Lan, Công ty đã lập một “quỹ” để đầu tư ESG cho hoạt động của chính doanh nghiệp mình, xây dựng nhà máy tái chế công nghệ cao, chinh phục mục tiêu kéo dài vòng đời của vật liệu, sản phẩm nhựa và từng bước thay đổi tư duy, nhận thức về rác thải nhựa.

Khi được hỏi vì sao không nỗ lực tiếp cận vốn của các tổ chức đầu tư ESG trong bối cảnh làn sóng kinh tế tuần hoàn đang được cổ vũ, ông Lê Anh cho biết đối với doanh nghiệp nhỏ, start-up, để tiếp cận các nguồn vốn như vậy, đòi hỏi rất nhiều tiêu chuẩn, thủ tục kép. “Hiện tại, các chính sách hỗ trợ tài chính đối với doanh nghiệp tái chế vẫn chưa thực sự có ý nghĩa. Lãi suất của những khoản tín dụng xanh từ ngân hàng vẫn cao, muốn nhận vốn từ các “quỹ xanh” phải trải qua rất nhiều thủ tục”, ông nói.

Tuy không tiết lộ về con số vốn đầu tư ESG của “quỹ” từ hệ sinh thái Duy Tân, ông Lê Anh khẳng định đây là con đường để đầu tư chuyển đổi xanh mà các doanh nghiệp tất yếu sẽ phải trải qua, cho dù chi phí đầu tư xanh, công nghệ tái chế... có thể tăng cao hơn so với chi phí đầu tư và giá vốn truyền thống. Được lại, doanh nghiệp đầu tư ESG càng sớm, càng có cơ hội nắm bắt và dẫn dắt vao trò hướng đến tăng trưởng xanh hay kinh tế tuần hoàn theo xu hướng phát triển tất yếu của thời đại.

Có thể bạn quan tâm

Cách vượt qua thách thức theo đuổi ESG

02:30, 18/07/2024

Thực hiện ESG không thể thiếu giải pháp giám sát năng lượng

17:53, 29/06/2024

Hành trình thực hiện ESG

05:00, 29/06/2024

Giải pháp để doanh nghiệp thực hiện tốt ESG

02:00, 29/06/2024

Thách thức rất lớn trong thực hành ESG, kinh tế tuần hoàn

02:00, 25/06/2024