Nhiều chuyên gia cho rằng các ngân hàng cần nắn dòng chảy tín dụng sang phân khúc trung cấp, bình dân, thay vì tập trung vào phân khúc cao cấp.

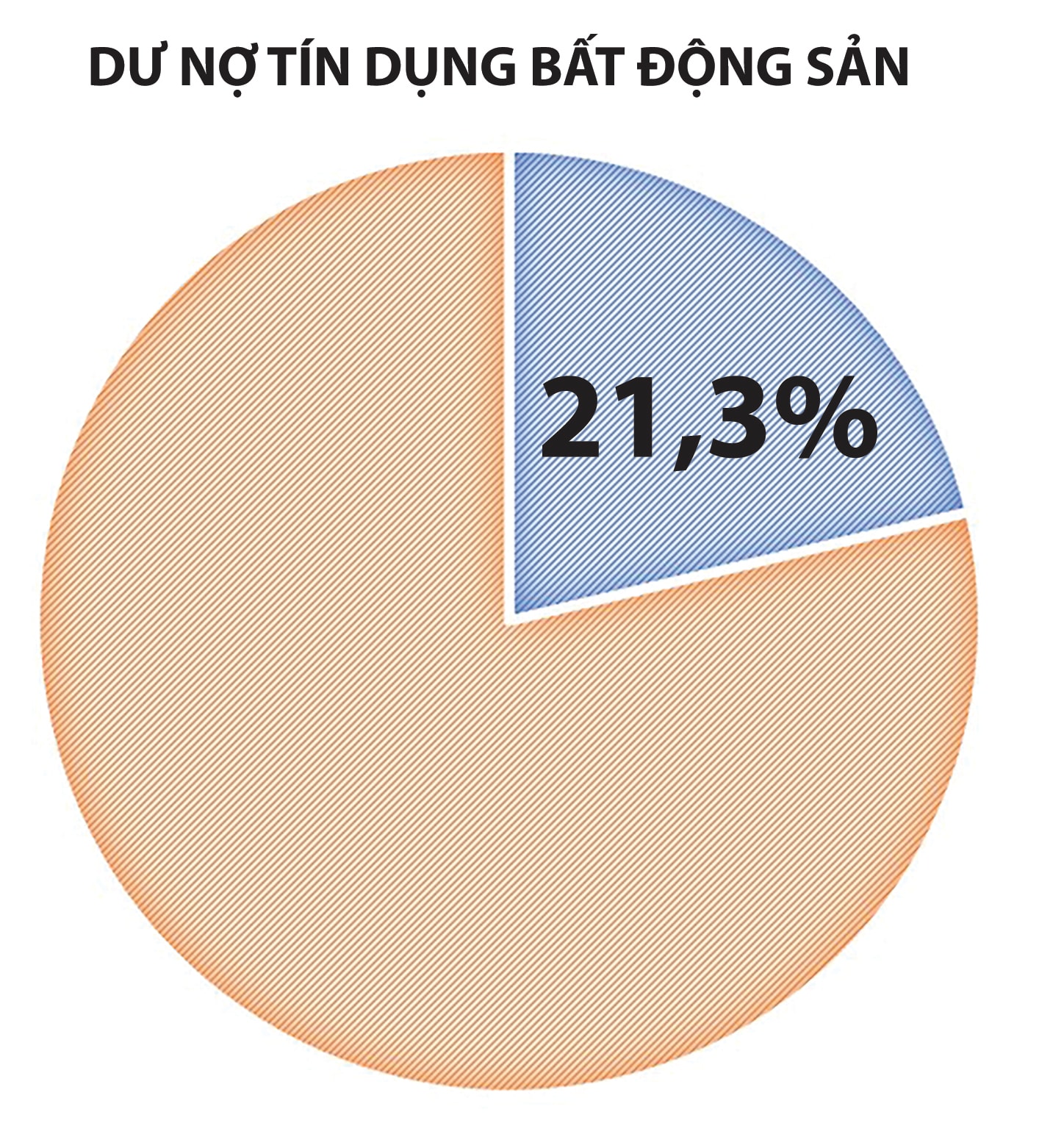

Đến cuối tháng 9/2024, dư nợ tín dụng bất động sản đạt gần 3,15 triệu tỷ đồng, chiểm khoảng hơn 21% tổng dư nợ của nền kinh tế.

Tín dụng chảy vào bất động sản liên tục tăng mạnh trong những năm gần đây. Báo cáo giám sát của Quốc hội cho thấy, trong giai đoạn 2015-2023, tín dụng bất động sản luôn có sự tăng trưởng. Cụ thể trong 2 năm 2015-2016, tín dụng bất động sản tăng 11%/năm.

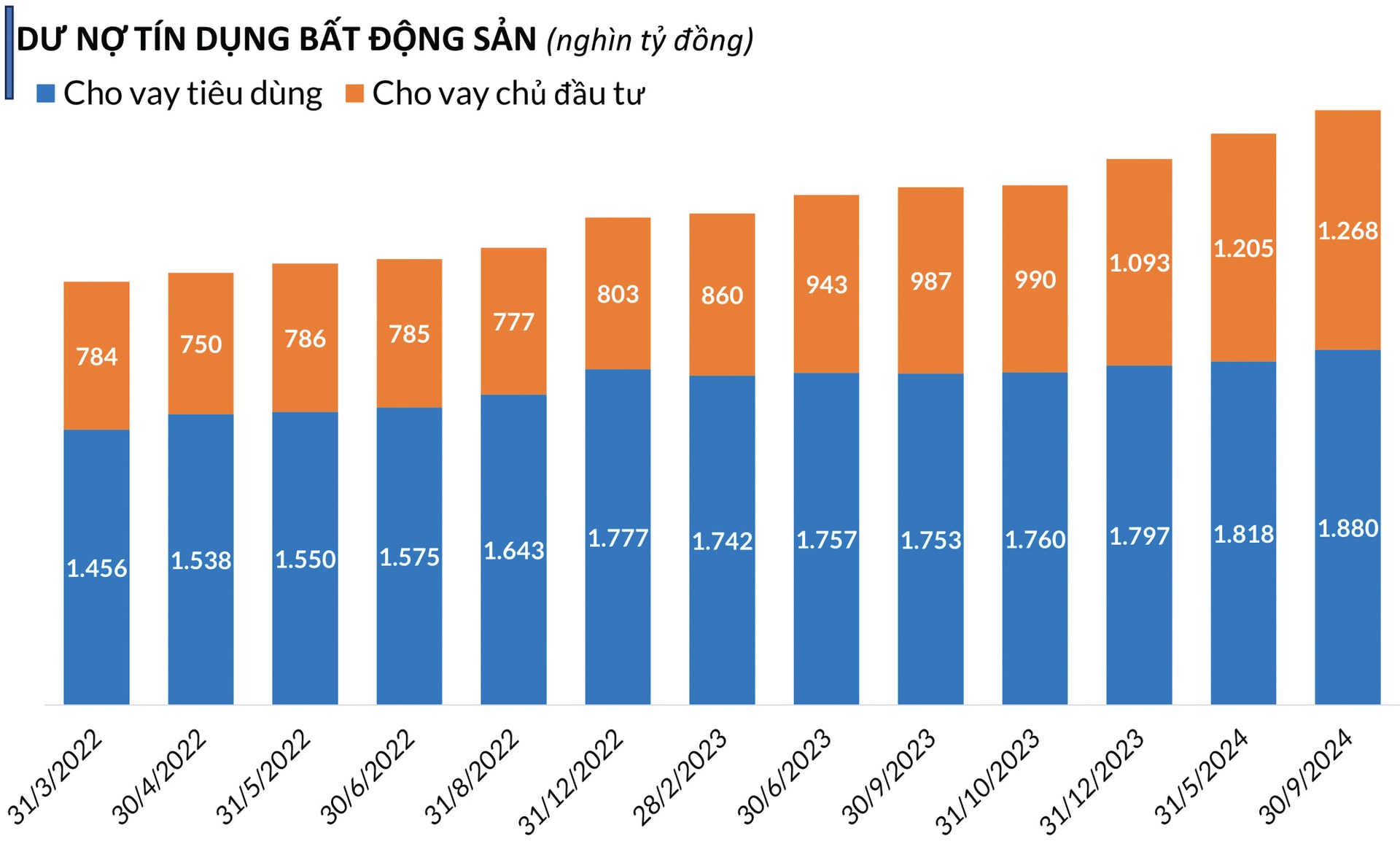

Từ năm 2017, Ngân hàng Nhà nước (NHNN) bắt đầu thống kê riêng biệt tín dụng kinh doanh bất động sản (cho vay đối với doanh nghiệp bất động sản) và tín dụng tiêu dùng (cho vay cá nhân mua nhà và sửa nhà). Tuy nhiên trong giai đoạn 2017-2023, tín dụng kinh doanh bất động sản đều tăng trưởng mạnh. Cụ thể, năm 2017 tín dụng kinh doanh bất động sản tăng 9,2%...

Đến hết ngày 31/12/2023, tăng trưởng dư nợ tín dụng kinh doanh bất động sản đạt 35,3%, cao hơn nhiều so với tốc độ tăng trưởng tín dụng chung; chiếm 30% tổng dư nợ tín dụng bất động sản (tín dụng tiêu dùng bất động sản chiếm hơn 70% phần còn lại).

Tín dụng đối với bất động sản tiếp tục tăng cao trong những tháng đầu năm 2024. Theo thống kê của NHNN, đến cuối tháng 9/2024, dư nợ cho vay bất động sản đạt 3,15 triệu tỷ đồng, tăng 9,15% so với cuối năm ngoái và cao hơn 0,15% so với tốc độ tăng trưởng tín dụng chung của nền kinh tế. Trong đó, tín dụng kinh doanh bất động sản tăng 16% (chiếm 40% tổng dư nợ tín dụng bất động sản); tín dụng bất động sản tiêu dùng chỉ tăng 4,6% (chiếm tỷ trọng 60%).

Trong khi theo số liệu thống kê của NHNN, tổng dư nợ tín dụng đối với toàn nền kinh tế tại thời điểm cuối tháng 8/2024 đạt hơn 13,56 triệu tỷ đồng, tăng 7,31% so với cuối năm 2023. Trong khi đến cuối tháng 9, tín dụng tăng 9% so với cuối năm 2023, ước tính tổng dư nợ tín dụng tại thời điểm này vào khoảng 14,79 triệu tỷ đồng. Có nghĩa, dư nợ tín dụng bất động sản chiếm gần 21,3% tổng dư nợ toàn nền kinh tế. Đó là một con số không hề nhỏ.

Việc tín dụng bất động sản tăng cao không khỏi khiến nhiều người lo ngại về rủi ro đối với hệ thống ngân hàng. Theo các chuyên gia, ngay cả khi thị trường bất động sản sôi động, thanh khoản tốt thì rủi ro đã là không hề nhỏ. Bởi vì, nguồn vốn của các ngân hàng thương mại chủ yếu là ngắn hạn, trong khi các khoản cho vay đối với lĩnh vực bất động sản lại có thời hạn rất dài, thậm chí có khoản vay thời hạn tới trên 20 năm. Điều đó có thể dẫn tới rủi ro thanh khoản, rủi ro lãi suất…

Chưa hết, việc tín dụng kinh doanh bất động sản tăng cao cũng đồng nghĩa với việc rủi ro sẽ tập trung, chứ không phân tán như đối với các khoản cho vay bất động sản tiêu dùng.

Việc tín dụng kinh doanh bất động sản tăng nhanh, còn tín dụng bất động sản tiêu dùng giảm tốc cũng cho thấy hiện dòng tín dụng đang tập trung nhiều ở phía cung (tức các chủ đầu tư), trong khi phía cầu đang giảm (tức người mua nhà). Điều đó cũng tiềm ẩn nhiều rủi ro khi cung – cầu đang lệch pha.

Rủi ro càng lớn hơn khi mà hiện thị trường bất động sản đang tồn tại nhiều bất cập. Hiện nay, đa phần các sản phẩm bất động sản được cung cấp ra thị trường đều thuộc phân khúc bất động sản cao cấp, giá bất động sản tăng nhanh vượt quá thu nhập, khả năng chi trả của đại bộ phận người dân. Điều đó dẫn tới thanh khoản của thị trường thấp, kéo theo đó là vấn đề dòng tiền của các doanh nghiệp bất động sản.

Theo TS Nguyễn Trí Hiếu – Chuyên gia tài chính, các doanh nghiệp bất động sản thường sử dụng đòn bẩy tài chính gấp 4, 5 lần so với vốn chủ sở hữu. Đó là mức rất cao. Tỷ lệ đòn bẩy càng lớn, rủi ro vỡ nợ càng nhiều.

NHNN cũng nhận thức rõ rủi ro này nên đã đưa ra nhiều rào cản kỹ thuật, như hệ số rủi ro đối với cho vay kinh doanh bất động sản (hiện là 200%); tỷ lệ tối đa vốn ngắn hạn cho vay trung dài hạn hiện đã giảm xuống chỉ còn 30%… Song song với đó, nhà điều hành thường xuyên nhắc nhở các tổ chức tín dụng kiểm soát chặt các khoản cho vay đối với các lĩnh vực có rủi ro cao, trong đó có bất động sản.

Tuy nhiên, tín dụng bất động sản vẫn tăng nhanh. Trước thực trạng này, nhiều chuyên gia cho rằng các ngân hàng nên tập trung nguồn vốn tín dụng vào các dự án nhà ở xã hội, các dự án nhà ở thương mại trung cấp, bình dân, đáp ứng nhu cầu thực của người dân, thay vì tập trung quá nhiều vào các dự án cao cấp như hiện nay. Bên cạnh đó, cần khuyến khích phát triển các quỹ đầu tư bất động sản để góp phần đa dạng hóa các kênh huy động vốn cho thị trường bất động sản nhằm giảm phụ thuộc vào nguồn vốn tín dụng ngân hàng và thị trường trái phiếu doanh nghiệp.