Theo CTCK Maybank Investment Bank (MBKE), việc sử dụng tỷ lệ đòn bẩy quá cao là một trong những nguyên nhân chính dẫn dến trạng thái hỗn loạn, bán tháo của TTCK thời gian qua.

>> Siết chặt nguồn vốn huy động từ quốc tế: Doanh nghiệp có gặp khó?

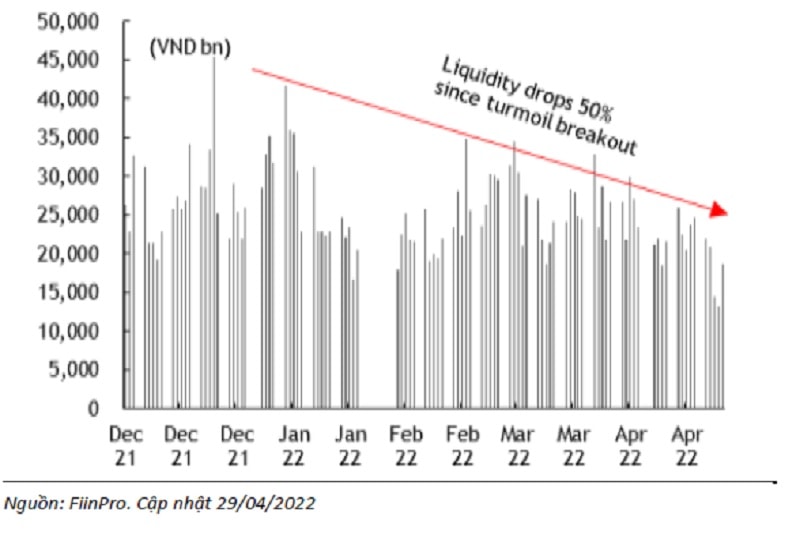

Thanh khoản kém do các vụ việc vi phạm trên thị trường tài chính đã khiến chỉ số VN-Index giảm 17,5% vào giữa tháng 4. Tuy nhiên, thị trường chứng khoán (TTCK) tháng 5 đã có những bước điều chỉnh giằng co với dòng tiền bắt đầu tham gia thị trường tìm kiếm cơ hội trong các đợt bán tháo.

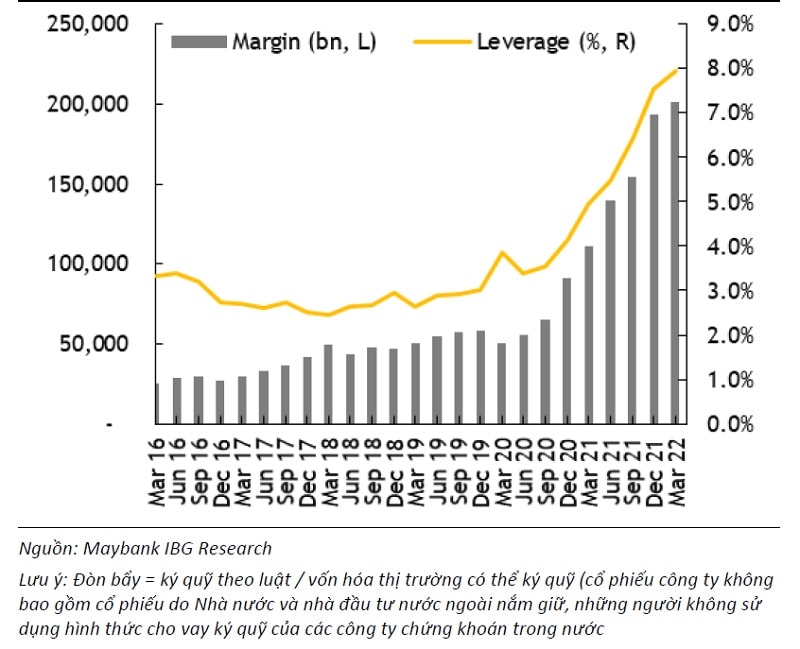

Đòn bẩy của nhà đầu tư (không bao gồm cho vay dưới chuẩn) đạt mức cao nhất mọi thời đại ở 8% vào tháng 3/2022 so với 3% trước đại dịch

Có thể nói, bán tháo do áp lực giải chấp khi nhà đầu tư sử dụng tỷ lệ đòn bẩy ký quỹ cao là một trong những nguyên nhân khiến TTCK sụt giảm mạnh thời gian qua.

CTCK MBKE nhận định cho vay ký quỹ (cả đúng luật và dưới chuẩn) đã tăng trong hai năm đại dịch và ngày càng đóng vai trò quan trọng trong sức mua của các nhà đầu tư. Tỷ lệ margin vượt trội chính thức tăng lên 201.000 nghìn tỷ đồng (tương đương 8 tỷ USD) vào cuối tháng 3 năm 2022, cao hơn bốn lần so với mức năm 2019 và đóng góp 8% sức mua của các nhà đầu tư (không bao gồm Nhà nước và khối ngoại) so với 3% trước đó đại dịch.

Khi tỷ lệ vay theo quy định bùng nổ, tỷ lệ vay dưới chuẩn cũng tăng trong hai năm qua do sự mở mới của các nhà đầu tư cá nhân. "Chúng tôi ước tính lợi nhuận do các bên cho vay bên thứ 3 cung cấp có thể lên đến hàng trăm triệu USD. Những người cho vay này cung cấp đòn bẩy cao hơn nhiều (ví dụ: tỷ lệ ký quỹ 2:8 so với quy định 5: 5) và do đó phải thu hẹp và duy trì ở mức thấp trong bối cảnh thị trường đại tu", MBKE nhận định.

Cũng theo dữ liệu của CTCK này, đối với thị trường trái phiếu doanh nghiệp, khoảng 40% số phát hành gần đây được thế chấp bằng cổ phiếu (cả niêm yết và chưa niêm yết). Khi thị trường trái phiếu doanh nghiệp, đặc biệt là đối với các công ty bất động sản, đang được giám sát chặt chẽ, các đợt phát hành trong tương lai để luân chuyển trái phiếu hết hạn ngày càng không chắc chắn, điều này cũng tạo ra áp lực bán đối với cổ phiếu thế chấp.

Theo MBKE, tỷ lệ vay dưới chuẩn 2 năm qua bùng nổ đi cùng với sự mở mới tài khoản của các nhà đầu tư cá nhân. Lượng tài khoản mở mới theo thống kê đã suy giảm mạnh từ đầu năm đến nay, theo đó sẽ cần thời gian để tỷ lệ vay dưới chuẩn hạ nhiệt

"Trong khi cho vay ký quỹ dưới chuẩn phải duy trì ở mức thấp trong một thời gian như chúng tôi đã giải thích, cho vay ký quỹ theo quy định cũng có thể phải giảm quy mô trong những tháng tới do tâm lý thích mạo hiểm và cổ phiếu rác và cổ phiếu bất động sản vốn hóa vừa và nhỏ cũng tiêu thụ một lượng đáng kể lượng vay ký quỹ của công ty chứng khoán. Theo quan điểm của chúng tôi, điều này sẽ làm suy yếu nhu cầu (so với thời kỳ bất ổn trước) và kéo dài vài tháng", ông Hoàng Huy, chuyên viên của MBKE phân tích.

Mặc dù vậy, với tỷ lệ cho vay ký quỹ lên quá cao và nhiều công ty vượt giới hạn dư nợ theo quy định, rủi ro từ dòng tiền được "bơm" qua các CTCK tăng cao đã khá rõ. Đáng chú ý, một phần dòng tiền của các CTCK "bơm" vào thị trường, là nguồn vốn vay từ các tổ chức, định chế tài chính nước ngoài. Theo đó, NHNN mới đây đã lấy ý kiến Dự thảo thông tư quy định điều kiện vay nước ngoài tập trung vào hỗ trợ các nhu cầu vốn phục vụ sản xuất kinh doanh của doanh nghiệp, hạn chế vay nước ngoài cho các lĩnh vực tiềm ẩn rủi ro. Dự thảo thông tư mới dự kiến thay thế cho Thông tư 12/2014/TT-NHNN.

Thông tư này có nội dung quy định đối với vay ngắn hạn nước ngoài, doanh nghiệp chỉ được vay ngắn hạn để thanh toán các khoản nợ phát sinh trong vòng 12 tháng từ thời điểm ký thỏa thuận vay, song không bao gồm các khoản nợ phát sinh từ hợp đồng vay với người cư trú, các khoản phải trả phát sinh từ mua chứng khoán kinh doanh, góp vốn mua cổ phần, mua bất động sản đầu tư và nhận chuyển nhượng dự án.

>> Tháo chạy từ trái phiếu, nguy cơ vốn ngoại chảy ròng khỏi Trung Quốc

Có thể thấy, đích nhắm của NHNN khá rõ, là quản lý chặt chẽ hơn nữa dòng vốn vay nước ngoài ngắn hạn để hạn chế các nguy cơ đảo chiều, đặc biệt hạn chế các khoản vay cho các mục đích tiềm ẩn rủi ro "bong bóng" giá và dễ dẫn đến nguy cơ đảo chiều ở các lĩnh vực như chứng khoán, bất động sản.

Phó Thống đốc NHNN Đào Minh Tú khẳng định, với quan điểm đánh giá rủi ro đối với các lĩnh vực có dấu hiệu tăng trưởng "ảo", NHNN đã quán triệt giám sát, quản lý chặt chẽ hoạt động cấp tín dụng vào các lĩnh vực này, và việc hạn chế vay vốn ngắn hạn cho các lĩnh vực kinh doanh chứng khoán, kinh doanh bất động sản đầu tư cũng tương tự như vậy.

NHNN đang quản lý chặt chẽ dòng vốn vào các lĩnh vực rủi ro và tính toán để phòng ngừa các mối nguy vốn đảo chiều (ảnh minh họa)

Mặc dù Dự thảo Thông tư của NHNN vẫn đang được giới chuyên môn mổ xẻ và có nhiều ý kiến trái chiều, bao gồm cả lo ngại việc siết vay huy động quốc tế có thể gây tác động lớn đối với nhiều doanh nghiệp vẫn đã và đang khai thác lợi thế, cơ hội tiếp cận vốn ngoại với chi phí giá rẻ; Tuy nhiên, trên thực tế, TTCK thời gian đã chứng kiến hàng loạt doanh nghiệp lớn huy động vốn quốc tế hàng trăm triệu USD/ hợp đồng, và mục đích cũng được các CTCK công bố, nhằm đáp ứng nhu cầu vay ký quỹ của khách hàng trên thị trường cũng như bổ sung nguồn vốn nhằm tăng cường hoạt động đầu tư, tự doanh...

Theo đó, một chuyên gia cho rằng đối với các doanh nghiệp vay vốn ngoại để phục vụ hoạt động sản xuất kinh doanh, thông thường sẽ huy động vốn trái phiếu và có thời hạn vay dài hơn 12 tháng. Trong khi đó, sự ngăn chặn, quản lý chặt của NHNN theo Dự thảo Thông tư dự kiến, là nhắm vào vốn vay ngắn hạn, các khoản mà các CTCK thường được các định chế ngoại thu xếp, cho vay hợp vốn và kỳ hạn ngắn hơn. Vì vậy nếu được ban hành, Thông tư sẽ có ý nghĩa "hạ nhiệt" tỷ lệ vay ký quỹ ở mức quá cao của TTCK Việt Nam - yếu tố dễ tác động bất ổn cho thị trường nhất là khi nhiều nhà đầu tư mới gia nhập từ khởi điểm F0.

"Trong công cuộc xử lý các vi phạm, làm lành mạnh hóa TTCK, Chính phủ không đặt mục tiêu điều chỉnh thị trường vốn (vốn chủ sở hữu và trái phiếu) mà làm thị trường này minh bạch và bền vững hơn. Để thị trường minh bạch, bền vững, việc xem xét quản lý các dòng vốn vào - ra trên thị trường cũng phải cân bằng đảm bảo giữa các yếu tố ổn định dòng vốn, hạn chế thị trường "bong bóng", nhưng mặt khác cũng phải không triệt tiêu động lực của thị trường và không tạo sự ngăn cách, thiếu tính hội nhập với thị trường tài chính quốc tế. Đây là bài toán mà NHNN và các cơ quan quản lý liên quan đang phải xử lý, với những động thái tính toán về mặt chính sách cần thiết. Việc quản lý vốn chặt để tránh nguy cơ đảo chiều cũng nằm trong quyết sách giải bài toán này", chuyên gia nhận định.

Có thể bạn quan tâm