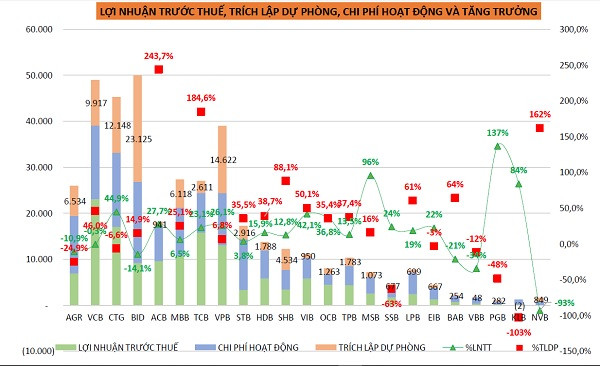

Bên cạnh khoản lợi nhuận trước thuế của các ngân hàng tích cực ngoài dự đoán so với đầu mùa dịch, các nhà băng ở 2020 cũng đã chú trọng trích lập dự phòng rủi ro tín dụng.

Theo dữ liệu 23 tổ chức tín dụng đầu ngành mà chúng tôi theo dõi, trích lập dự phòng rủi ro tín dụng của hầu hết đều tăng mạnh trong năm 2020 so với năm 2019.

Dữ liệu 23 TCTD (nguồn: AWM.Fund)

Trong đó, số tuyệt đối là BIDV (HoSE: BID) với quán quân khoản trích lập khoảng 1 tỷ USD (23.124 tỷ đồng). Cũng vì vậy nên mặc dù tăng trưởng dư nợ tiếp tục tích cực và cùng Agribank, vẫn đứng đầu hệ thống về thị phần, với dư nợ vay 1,21 triệu tỷ đồng (tăng 8,7%), lợi nhuận thuần giảm nhẹ nhưng các hoạt động kinh doanh ngoài lãi tăng mạnh, BIDV vẫn không bù đắp được lợi nhuận. Theo đó, tổng lợi nhuận trước thuế cả năm của ngân hàng chỉ còn 9.214 tỷ đồng, giảm 14% so với năm 2019. Tuy nhiên, cũng nhờ trích lập dự phòng 100% này nên nợ xấu ở 1,76%, nợ nhóm 5 tăng mạnh theo đánh giá chuyên môn, sẽ ít làm khó được BIDV trong 2021.

Cũng có những con số trích lập dự phòng rủi tín dụng khủng tương đương với dư nợ vay trên triệu tỷ đồng/ nhà băng, Vietcombank (HoSE: VCB) và Vietinbank (HoSE: CTG) có trích lập xấp xỉ ngang bằng nhau với 11.100 tỷ đồng và 12.148 tỷ đồng.

Theo ông Nghiêm Xuân Thành, Chủ tịch HĐQT Vietcombank, năm 2020, bên cạnh việc giảm lãi suất và hy sinh 3.700 tỷ đồng để hỗ trợ người dân, khách hàng vượt dịch, Vietcombank lần đầu tiên trong 5 năm giữ lợi nhuận không tăng trưởng và đạt ở mức 1 tỷ USD. Trong khi đó, Vietcombank đã tăng mạnh quỹ dự phòng rủi ro, với tỷ lệ dự phòng bao nợ xấu đến cuối năm 2020 đạt tới 380%, tức với mỗi 100 đồng nợ xấu thì có 380 đồng dự phòng. Con số này hiện cao nhất trong lịch sử ngành ngân hàng.

Theo ghi nhận của chúng tôi, với tỷ lệ bao nợ xấu cao dẫn đầu, Vietcombank có khả năng cũng đã trích lập đủ cho các khoản dư nợ cho vay VietnamAirlines và các khoản vay hỗ trợ trong COVID-19 khác. Và theo đó, ngân hàng sẽ không có gì phải lo ngại hay ảnh hưởng bởi tiến độ xử lý nợ nếu thời gian khoanh, cơ cấu, giãn nợ theo Thông tư 01/2020 không được nới rộng như dự kiến sửa đổi.

Còn theo ông Lê Đức Thọ, Chủ tịch HĐQT Vietinbank, Vietinbank giữ tỷ lệ dự phòng rủi ro cho vay và trái phiếu nội bảng ở mức khoảng 130%, cao hơn năm 2019. Lợi nhuận trước thuế riêng lẻ hơn 16.450 tỷ đồng, mức tăng trưởng cao đã đạt ở 2020 chính là nguồn lực tích cực để Vietinbank bước vào 2021 với việc chủ động đáp ứng nhu cầu và tài chính của nền kinh tế.

Đáng lưu ý là CTG trong năm qua đã hoàn tất xử lý trái phiếu VAMC trước hạn nên mặc dù trích lập lớn, tỷ lệ này vẫn thấp, giảm 6,6% so với năm 2019.

Ở nhóm ngân hàng TMCP tư nhân, ngân hàng Á Châu (HoSE: ACB) đã tăng vọt trích lập hơn 941 tỷ đồng chi phí dự phòng rủi ro tín dụng, gấp 3.4 lần năm 2019. Tuy vậy, ACB vẫn hoạt động kinh doanh hiệu quả với lợi nhuận trước thuế đạt 9.596 tỷ đồng tương đương tăng hơn 28% so với 2019. Tương tự là Techcombank, MBBank với sự thận trọng nhất định trong việc dành một phần nguồn lực cho chi phí trích lập dự phòng.

VPBank có dư nợ cơ cấu vì COVID-19 khá cao trong hệ thống

VPBank (HoSE: VPB) cũng là ngân hàng có chi phí dự phòng rủi ro tín dụng ở mức đáng chú ý khi chỉ tăng nhẹ so với năm 2019, mặc dù số tuyệt đối là lớn với 14.621 tỷ đồng (năm 2019 là trên 13. 687 tỷ đồng). Đây là ngân hàng có nợ vay cơ cấu lại theo Thông tư 01 ở mức cao. Một mặt khác, VPB trong 2020 cũng giữ tổng thu nhập “tám lạng nửa cân” khi so với nhóm TOP 1, mặc dù tăng trưởng tín dụng thấp dẫn tới thu nhập trong lãi thấp. Lợi nhuận trước thuế của ngân hàng theo đó rất tích cực với hợp nhất trên 13,019 tỷ đồng, tăng 26% so với cùng kỳ và còn được đánh giá là nhiều khả năng khi thị trường phục hồi, VPB có thể sẽ đạt quy mô tổng thu nhập ngang ngửa với TOP 1, vẫn nhiều dư địa để tăng size. Song ngân hàng cũng có thể sẽ bị chuyển áp lực trích lập dự phòng rủi ro sang 2021. TPBank được đánh giá cùng chung áp lực như VPBank vào năm nay.

Nhìn chung, dữ liệu và đánh giá của giới chuyên môn đều phản ánh năm 2020, hệ thống ngân hàng năm 2020 đã lạc quan ngoài mong đợi dù ảnh hưởng từ đại dịch COVID-19 vẫn sẽ còn kéo dài âm ỉ. Lợi nhuận của các ngân hàng có phần nào là ảo hay không, thời gian sẽ trả lời câu hỏi đó; nhưng sự thận trọng khi bước vào 2021 là hoàn toàn cần thiết. SSI Reseach đánh giá, trích lập dự phòng rủi ro tín dụng đã và sẽ là yếu tố tạo nên sự phân hóa lợi nhuận của các ngân hàng. Những nhà băng đã đẩy mạnh trích lập trong năm 2020 sẽ ít chịu áp lực từ việc sửa đổi Thông tư 01 và đạt tăng trưởng cao hơn.

Có thể bạn quan tâm

Khơi nguồn ngân hàng số

11:00, 14/02/2021

Ruộng sâu, trâu nái, lại đầy... tài khoản ngân hàng

06:00, 13/02/2021

Ngân hàng Nhà nước Việt Nam: Kiên định mục tiêu trong giai đoạn mới

06:34, 12/02/2021

Sát Tết, lãi suất liên ngân hàng bật tăng mạnh

06:00, 09/02/2021

Cận Tết, nạn lừa đảo qua đầu số ngân hàng giả mạo bùng phát

07:05, 05/02/2021