Thị trường đã có 3 đợt phát hành trái phiếu doanh nghiệp riêng lẻ được ghi nhận trong tháng 6 với tổng giá trị 900 tỷ đồng...

>>Căng thẳng trên thị trường trái phiếu doanh nghiệp dễ gây rủi ro

Cụ thể, ghi nhận diễn biến thị trường trái phiếu doanh nghiệp trong tháng 6, dữ liệu của Hiệp hội thị trường trái phiếu Việt Nam (VBMA) tính đến 23/6 cho thấy, sau 2 tháng 4 và 5 "vắng bóng" các đợt phát hành mới, bước sang tháng 6 này, thị trường đã có 3 đợt phát hành trái phiếu doanh nghiệp riêng lẻ với tổng giá trị 900 tỷ đồng.

Đến 23/6, tính cập nhật trong tháng theo công bố thông tin, thị trường ghi nhận đã có 3 đợt phát hành trái phiếu riêng lẻ. Nguồn: VBMA

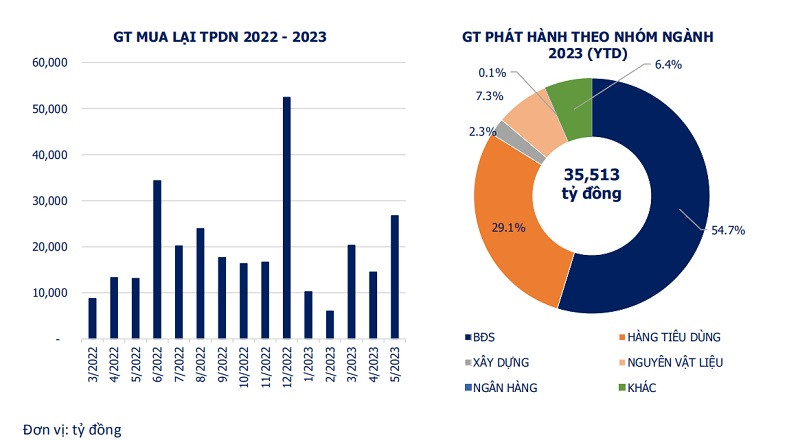

Lũy kế từ đầu năm đến nay, tổng giá trị phát hành trái phiếu doanh nghiệp được ghi nhận là 35.513 tỷ đồng, với 7 đợt phát hành ra công chúng trị giá 5.521 tỷ đồng (chiếm gần 16% tổng giá trị phát hành) và 25 đợt phát hành riêng lẻ trị giá 29. 992 tỷ đồng (chiếm hơn 84% tổng số).

Các doanh nghiệp tiếp tục thực hiện mua lại trái phiếu doanh nghiệp với khối lượng 21,19 tỷ đồng trái phiếu được mua lại trong tháng 6. Tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn lũy kế từ đầu năm đến nay đạt 99.041 tỷ đồng (tăng gần 51% so với cùng kỳ năm 2022).

"Trong phần còn lại của năm 2023, tổng giá trị trái phiếu sẽ đến hạn là VND 170.302 tỷ đồng. Phần lớn giá trị trái phiếu sắp đáo hạn thuộc nhóm Bất động sản với 87.846 tỷ đồng, chiếm 52%, theo sau là nhóm Ngân hàng với 30.261 tỷ đồng, chiếm 17,8%. Trong kỳ báo cáo, có 7 doanh nghiệp công bố chậm thanh toán gốc, lãi trái phiếu trị giá 1.411 tỷ đồng và 4 doanh nghiệp công bố phương án tái cơ cấu trái phiếu", dữ liệu VBMA thống kê.

VBMA cũng lưu ý, ngày 17/5/2023, Bộ Tài chính đã ban hành Thông tư số 30/2023/TT-BTC hướng dẫn việc đăng ký, lưu ký và giao dịch trái phiếu riêng lẻ tại thị trường trong nước, hiệu lực từ 1/7/2023. Quy định mới được kỳ vọng sẽ giúp tăng thanh khoản cho thị trường trái phiếu riêng lẻ thứ cấp, đồng thời tăng tính minh bạch và chuẩn hóa của thị trường này. Bên cạnh đó, theo tổng hợp ý kiến của các thành viên VBMA, quy định thời hạn 3 tháng tính từ 16/6/2023 để hoàn thành thủ tục đăng ký, lưu ký và đăng ký giao dịch trái phiếu riêng lẻ còn dư nợ là một trong những điểm quan ngại của thành viên thị trường, cần các hướng dẫn cụ thể của cơ quan quản lý để đảm bảo thực hiện quy định trong thực tế.

Liên quan đến thị trường trái phiếu doanh nghiệp với các nỗ lực để xoay chuyển tình thế của các nhà quản lý thời gian qua, mới đây, phát biểu tại Hội nghị Nhà đầu tư thường niên “Việt Nam mới nổi 2023” của CTCK HSC, ông Nguyễn Quang Thuân - Tổng Giám đốc FiinRatings -cho rằng, trước hết, chính sách hoãn nợ (đối với tín dụng ngân hàng theo Thông tư 02 và tái cơ cấu trái phiếu doanh nghiệp theo Nghị định 08) có ý nghĩa quan trọng nhằm giúp các bên vay có vấn đề và tổ chức phát hành trái phiếu giảm bớt áp lực nợ đến hạn. Tuy nhiên về bản chất, chất lượng tín dụng doanh nghiệp không thay đổi.

>>Vận hành sàn giao dịch trái phiếu doanh nghiệp: Cơ hội cho nhà đầu tư

Theo ông Thuân, cũng vì vậy nên giải pháp tài chính dựa trên phân biệt tín dụng sẽ là "chìa khóa" cho cuộc khủng hoảng tài chính bất động sản và trái phiếu doanh nghiệp hiện nay.

Bất động sản tiếp tục dẫn đầu về tỷ lệ vỡ nợ trái phiếu theo lĩnh vực. Ảnh minh họa

Trong bối cảnh nền kinh tế, doanh nghiệp, nhà đầu tư đều rất mong tìm kiếm trúng các yếu tố kích hoạt tiềm năng và các điều kiện để thị trường bất động sản (BĐS) có thể phục hồi từ tình trạng hiện tại với môi trường kinh tế vĩ mô đầy thách thức, tín dụng ngân hàng tăng trưởng thấp so với cùng kỳ năm trước và sự hỗn loạn của trái phiếu doanh nghiệp, CEO FiinRatings cho rằng để tạo điều kiện tài chính cho các nhà phát triển bất động sản, các vấn đề pháp lý và sự tiến bộ của quy trình cấp phép dự án là những yếu tố quan trọng nhất giúp các nhà phát triển hoặc dự án bất động sản có thể vay vốn trở lại. Thực tế cho thấy, các vấn đề pháp lý hiện đang là điểm nghẽn không chỉ đối với các khoản vay ngân hàng mà còn đối với việc phát hành trái phiếu doanh nghiệp và M&A dự án, vốn là cơ chế "hạ cánh mềm" cho nhiều nhà phát triển bất động sản đang gặp khó khăn.

Chia sẻ sâu về chủ đề “Thị trường trái phiếu doanh nghiệp Việt Nam: Câu chuyện vỡ nợ, hiệu ứng lan tỏa và triển vọng tín dụng”, CEO FiinRatings khắc họa thực trạng thị trường trái phiếu doanh nghiệp và tình hình vỡ nợ. Theo đó, tỷ lệ vỡ nợ trái phiếu dự kiến sẽ tăng hơn nữa do những thách thức vĩ mô và bối cảnh tài chính cho các nhà phát triển bất động sản.

Theo kịch bản cơ bản của một bài kiểm tra do FiinRatings thực hiện, tình trạng vỡ nợ hiện tại đối với trái phiếu doanh nghiệp có thể dẫn đến thay đổi 1,4% về tỷ lệ nợ xấu trong hệ thống ngân hàng trong 12 tháng. Tác động thực tế đối với ngành ngân hàng sẽ phụ thuộc vào một số yếu tố, bao gồm các biến số kinh tế vĩ mô, các biện pháp hỗ trợ chính sách, đặc biệt là trong bối cảnh pháp lý và thủ tục cấp phép dự án, cùng các yếu tố khác. Tuy nhiên, rủi ro hệ thống đối với ngành ngân hàng được đánh giá ở mức thấp, nhưng sự suy giảm chất lượng tài sản đã được dự báo trước. Trái phiếu có vấn đề chiếm một tỷ lệ tương đối nhỏ trong tổng số cho vay của ngân hàng, nhưng những cơn gió ngược vẫn tiếp tục ảnh hưởng đến các nhà phát triển bất động sản và nhiều lĩnh vực khác.

Ngoài ra, ông Thuân nhận định, hiện chất lượng tín dụng đối với các doanh nghiệp phát triển bất động sản, mặc dù đã có nhiều tiến bộ nhưng vẫn còn nhiều thách thức. Do đó, thị trường nhìn chung vẫn giữ quan điểm tương đối thận trọng đối với các doanh nghiệp hoạt động trong lĩnh vực bất động sản.

Tuy vậy, ông nhấn mạnh, kể cả trong điều kiện không thuận lợi, nhà đầu tư tổ chức vẫn có thể phân biệt được những công ty có sức khỏe tín dụng tốt dựa trên bộ tiêu chí rõ ràng, từ đó đạt được lợi nhuận đầu tư tối ưu, đồng thời vẫn cân bằng được việc quản trị rủi ro cho toàn danh mục

CEO FiinRatings cho biết, để định lượng sự khác biệt về chất lượng tín dụng giữa các công ty trong ngành, FiinRatings đã minh họa việc sử dụng kết quả xếp hạng tín dụng để xác định lãi suất cho trái phiếu phát hành. Đây cũng là nhu cầu của nhiều nhà đầu tư, quỹ trái phiếu và các tổ chức lớn trong việc cùng nhau xây dựng một nền tảng chung cho giao dịch trái phiếu doanh nghiệp. Sau đó, xây dựng cơ sở dữ liệu giao dịch trái phiếu chung để hỗ trợ ra quyết định đầu tư, như xây dựng đường cong lợi suất làm chuẩn cho thị trường.

Vị CEO cũng khẳng định những thách thức chính đối với một nhà đầu tư trong việc đánh giá mức độ tín nhiệm đối với một doanh nghiệp Việt Nam, hiện vẫn là vấn đề về công khai, minh bạch thông tin.

Có thể bạn quan tâm

Sức khỏe doanh nghiệp vẫn chịu áp lực đáo hạn trái phiếu

05:18, 13/06/2023

Hàng loạt doanh nghiệp bất động sản khất nợ trái phiếu

05:00, 26/06/2023

Saigon Glory sẽ tổ chức Hội nghị trái phiếu lần 2

05:00, 12/06/2023

Ngân hàng sẽ “đánh thức” trái phiếu

03:36, 10/06/2023

“Phá băng” trái phiếu doanh nghiệp

12:00, 09/06/2023