Năm 2024, tỷ lệ nợ xấu có thể sẽ tăng trở lại trong nửa đầu năm khi tăng trưởng tín dụng chậm lại và các yếu tố vĩ mô chưa có dấu hiệu cải thiện rõ rệt.

>>>Kéo dài thời hạn Thông tư 02/2023: Giảm áp lực nợ xấu, hỗ trợ doanh nghiệp

Đây là quan điểm của nhóm nghiên cứu SSI Research trong báo cáo về ngành ngân hàng mới phát hành.

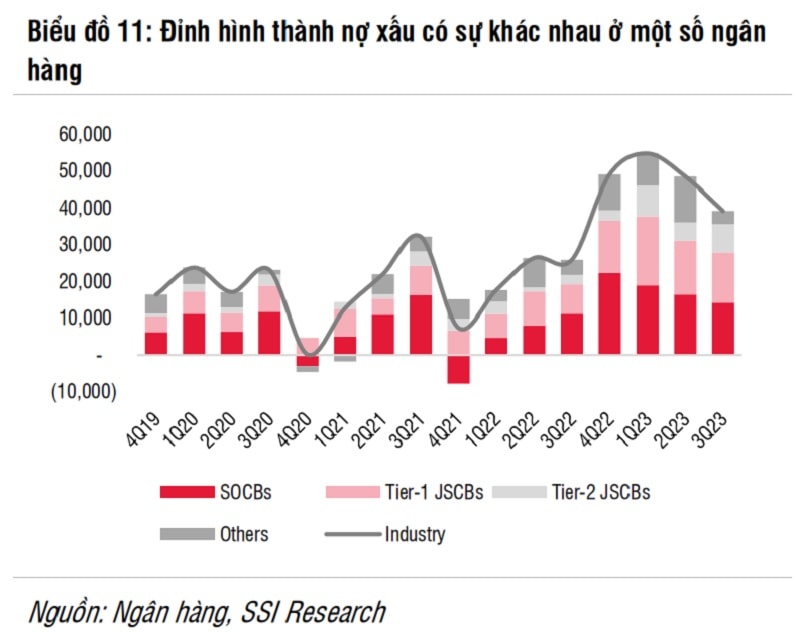

Theo các chuyên gia của nhóm nghiên cứu, từ cuối năm 2022 cho đến nay, các quy định được ban hành chủ yếu theo hướng cho ngân hàng cơ chế trì hoãn trong việc ghi nhận và trích lập dự phòng cũng như tạo điều kiện gia hạn thêm thời gian cho các chủ đầu tư bất động sản giải quyết các nghĩa vụ nợ sắp đến hạn. Tuy nhiên, kể cả với những cơ chế như vậy, nợ xấu và nợ cần chú ý tại các ngân hàng mà chúng tôi nghiên cứu đã tăng lần lượt là 53% và 42% so với đầu năm tính tại thời điểm cuối quý III/2023. Theo đó, tỷ lệ nợ xấu, nợ Nhóm 2 và nợ tái cơ cấu tăng lên lần lượt là 1,98%, 2,38% và 1%. Các khoản vay có vấn đề này tương đương với 5,3% tổng dư nợ tính tại thời điểm cuối quý III/2023.

Do tăng trưởng tín dụng tăng tốc vào cuối năm, đạt mức trên 13,71% (tăng 4,7% so với tháng trước), SSI Research kỳ vọng tỷ lệ nợ xấu sẽ giảm xuống trong quý IV/2023 còn 1,89%. Tỷ lệ này có thể sẽ tăng trở lại trong nửa đầu năm 2024 khi tăng trưởng tín dụng chậm lại và các yếu tố vĩ mô chưa có dấu hiệu cải thiện rõ rệt. Tuy nhiên, tỷ lệ nợ xấu cuối năm 2024 sẽ không có nhiều thay đổi so với năm 2023, do cuối năm dự kiến các ngân hàng sẽ đẩy mạnh xóa nợ xấu và nền kinh tế phục hồi mạnh hơn.

Cũng theo nhóm chuyên gia, các khoản nợ có vấn đề (bao gồm các khoản nợ Nhóm 2, các khoản vay tái cơ cấu, trái phiếu doanh nghiệp quá hạn và các khoản vay cũ) vẫn tiếp tục cần được giám sát chặt chẽ. Bên cạnh đó, nếu dự thảo sửa đổi Thông tư 16 nới lỏng việc hạn chế đầu tư trái phiếu doanh nghiệp của ngân hàng được thông qua, không loại trừ khả năng một phần rủi ro tín dụng sẽ quay trở lại đối với các ngân hàng tích cực mua lại trái phiếu doanh nghiệp.

Các chuyên gia cũng lưu ý rằng chi phí tín dụng trong 9 tháng 2023 thấp hơn so với số lượng nợ xấu mới hình thành (bao gồm VAMC và khoản vay tái cơ cấu). Nhìn chung, bộ đệm dự phòng đang thấp hơn so với giá trị của các khoản vay có vấn đề tại hầu hết các ngân hàng, ngoại trừ VCB. Vào tháng 9/2023, tỷ lệ dự phòng trên tổng tín dụng là 2,2% so với tổng nợ có vấn đề là 5,3%. Nhóm nghiên cứu cho rằng ngân hàng cần phải trích lập thêm dự phòng để cải thiện chất lượng tài sản, nhưng thời gian trích lập dự phòng có thể được kéo dài.

>>>Nếu không hành động, việc "bùng nợ" sẽ để lại hệ quả nợ xấu dài lâu

Quan điểm cần lưu ý về bộ đệm dự phòng của các ngân hàng bị bào mòn trong 9 tháng đầu năm 2023, cũng được ông Quản Trọng Thành - Giám đốc Khối Phân tích MSVN - chia sẻ với DĐDN. Theo ông Thành, các ngân hàng đã chịu ảnh hưởng NIM thu hẹp, ảnh hưởng lợi nhuận quý và 9 tháng 2023. Nhưng nhìn chung các NH vẫn đang có bù đắp, điều tiết chi phí trích lập dự phòng để tăng thêm lợi nhuận. Chúng ta thấy đến BCTC quý 3, đa số các ngân hàng thiết lập dự phòng ở mức rất thấp, họ thậm chí là giảm chất lượng dự phòng, chỉ có một số ngân hàng đẩy cái chất lượng dự phòng lên cao nhưng không nhiều lắm.

VCB được "điểm danh" là ngân hàng không có vấn đề về bộ đệm dự phòng đang thấp hơn so với giá trị của các khoản vay - điều đang diễn ra ở hầu hết các nhà băng còn lại. Ảnh: Quốc Tuấn

"Với mức trích lập dự phòng của các ngân hàng đang dao động quanh 40%-150%, đây là mức bình thường, vừa phải. Việc các ngân hàng thiết lập mức này sẽ giảm bớt chi phí dự phòng, giúp ngân hàng tăng phần thu nhập để đảm bảo lợi nhuận", ông Thành chia sẻ và cho rằng việc phục hồi ở quý cuối năm hết sức quan trọng, giúp các ngân hàng giảm áp lực đối với vấn đề giảm chất lượng tài sản trong thời gian vừa qua.

Liên quan đến vấn đề pháp lý cho xử lý nợ xấu, tại Hội nghị triển khai nhiệm vụ ngân hàng năm 2024, ông Trần Minh Bình, Chủ tịch HĐQT VietinBank nhận định, đây là bước đi quan trọng trong quá trình tái cấu trúc hệ thống ngân hàng, đặc biệt trong bối cảnh hiện nay khi nợ xấu có nguy cơ tăng do các doanh nghiệp gặp khó khăn, mà phần lớn nguyên nhân do phải chịu tác động tiêu cực từ môi trường bên ngoài (đại dịch COVID-19, các cuộc xung đột địa chính trị đẩy phí nguyên liệu lên rất cao, làm tăng chi phí doanh nghiệp), làm suy giảm khả năng trả nợ, qua đó có thể thấy vấn đề nợ xấu là vấn đề của cả nền kinh tế, không chỉ là vấn đề của riêng ngành ngân hàng.

Ông Bình cũng cho rằng để nợ xấu được xử lý có hiệu quả rất cần sự phối hợp, tháo gỡ khó khăn vướng mắc từ các ngành, các cấp. Theo đó ông đề xuất Luật hóa Nghị quyết 42 tạo hành lang pháp lý, cơ chế cho hoạt động xử lý nợ. Sự đời của Nghị quyết 42 về thí điểm xử lý nợ xấu của các TCTD đã giúp giải quyết nhiều vấn đề liên quan tới xử lý nợ xấu, tạo hành lang pháp lý tương đối đầy đủ góp phần tích cực trong kết quả thu hồi nợ của hệ thống ngân hàng.

“Tuy nhiên đến nay, Nghị quyết 42 đã hết hiệu lực, sẽ tạo ra khoảng trống pháp lý lớn, gây khó khăn cho việc xử lý nợ của các TCTD”, Chủ tịch VietinBank nói và kiến nghị các cơ quan nhà nước có liên quan rà soát toàn diện các quy định pháp luật liên quan đến xử lý nợ xấu và xử lý tài sản bảo đảm của khoản nợ xấu, để đề xuất ban hành sửa đổi/bổ sung, thiết lập mối liên kết giữa các quy định pháp luật, đồng thời quy định rõ nguyên tắc ưu tiên áp dụng pháp luật khi phát sinh những quy định khác nhau.

Tin vui cho ngành ngân hàng và các lãnh đạo của tổ chức tín dụng vốn đang quan ngại về vấn đề xử lý nợ xấu khi Nghị quyết 42 đã kết thúc thời gian kéo dài thí điểm (31/12/2023) theo Nghị quyết của Quốc hội, sáng 12/1 tại Nhà Quốc hội, dưới sự chủ trì của Chủ tịch Quốc hội Vương Đình Huệ, Ủy ban Thường vụ Quốc hội đã họp cho ý kiến lần 2 về việc giải trình, tiếp thu, chỉnh lý dự thảo Luật Các tổ chức tín dụng (sửa đổi).

Trong số các nội dung quan quan trọng được thảo luận tại dự thảo, quy định chuyển tiếp đối với một số nội dung của Nghị quyết số 42/2017/QH14 về xử lý nợ xấu cũng là nội dung được các ngân hàng thương mại hết sức quan tâm, đặc biệt trong bối cảnh rủi ro nợ xấu gia tăng như hiện nay.

Dự thảo Luật các tổ chức tín dụng (sửa đổi) sau khi tiếp thu giải trình gồm 15 chương và 210 điều, tăng 10 điều so với dự thảo Luật trình tại Kỳ họp thứ 6.

Tại cuộc họp này, Uỷ ban Thường vụ Quốc hội đã tập trung cho ý kiến về một số nội dung bao gồm: Điều 159, về các biện pháp hỗ trợ tổ chức tín dụng được can thiệp sớm; về quy định cho vay đặc biệt, kiểm soát đặc biệt; về hiệu lực thi hành, khoản 1 Điều 209; về quy định chuyển tiếp đối với một số nội dung của Nghị quyết số 42/2017/QH14 thể hiện tại khoản 6 và khoản 7 Điều 210; về đánh giá tác động đối với những nội dung có thay đổi chính sách.

Trong đó, đối với các biện pháp hỗ trợ tổ chức tín dụng được can thiệp sớm, sẽ quy định theo hướng nguyên tắc trong luật, còn cụ thể giao Chính phủ quy định.

Sau khi tiếp thu ý kiến của Uỷ ban Thường vụ Quốc hội tại buổi họp ngày 12/1, dự kiến Dự thảo Luật Các tổ chức tín dụng (sửa đổi) đủ điều kiện và sẽ được trình Quốc hội xem xét quyết định tại Kỳ họp bất thường vào ngày 15/1 tới đây.

Có thể bạn quan tâm

Năm 2024: Rủi ro nợ xấu ngành ngân hàng đến từ đâu?

05:23, 11/12/2023

Cần có trần lãi suất vay tiêu dùng và sàn giao dịch nợ xấu tiêu dùng

11:27, 30/11/2023

Tỷ lệ bao phủ nợ xấu giảm, dòng tiền vào cổ phiếu ngân hàng chưa đủ mạnh

05:00, 20/11/2023

Nợ xấu ngân hàng “tăng nóng”: Cách nào “giảm nhiệt”?

02:50, 20/11/2023

Nhiều TCTD cắt giảm cho vay tiêu dùng, tránh nợ xấu phát sinh

16:04, 16/11/2023