Theo các chuyên gia, những chính sách mới cộng mặt bằng lãi suất rẻ là động lực duy trì đà tăng giá của nhóm cổ phiếu ngân hàng trong thời gian qua.

>>>Động lực từ cổ phiếu ngân hàng

Cổ phiếu nhiều nhà băng hưởng lợi từ các Luật các TCTD sửa đổi và các Nghị định, Thông tư liên quan

Trong 2 tháng đầu năm, nhóm cổ phiếu ngành ngân hàng tiếp tục tăng mạnh kéo chỉ số VN-Index vượt mốc 1.200, cùng với lực tăng của các cổ phiếu vốn hóa lớn khác. Điển hình nhóm cổ phiếu ngân hàng niêm yết Big 3, như VCB nhờ đợt tăng đã lên mốc 88.900 đồng/cp, BID 52.000 đồng/cp; CTG 35.200 đồng/cp. Tiếp đó cổ phiếu nhóm ngân hàng tư nhân nằm trong rổ VN30 với đóng góp chính từ TCB đã cán mốc 40.100 đồng/cp; cổ phiếu MBB 23.800 đồng/cp, TPB 19.100 đồng/cp; ACB 27.300 đồng/cp…

Việc tăng giá nhóm cổ phiếu ngành ngân hàng đến từ đâu? Và dư địa tăng giá của nhóm này ra sao?

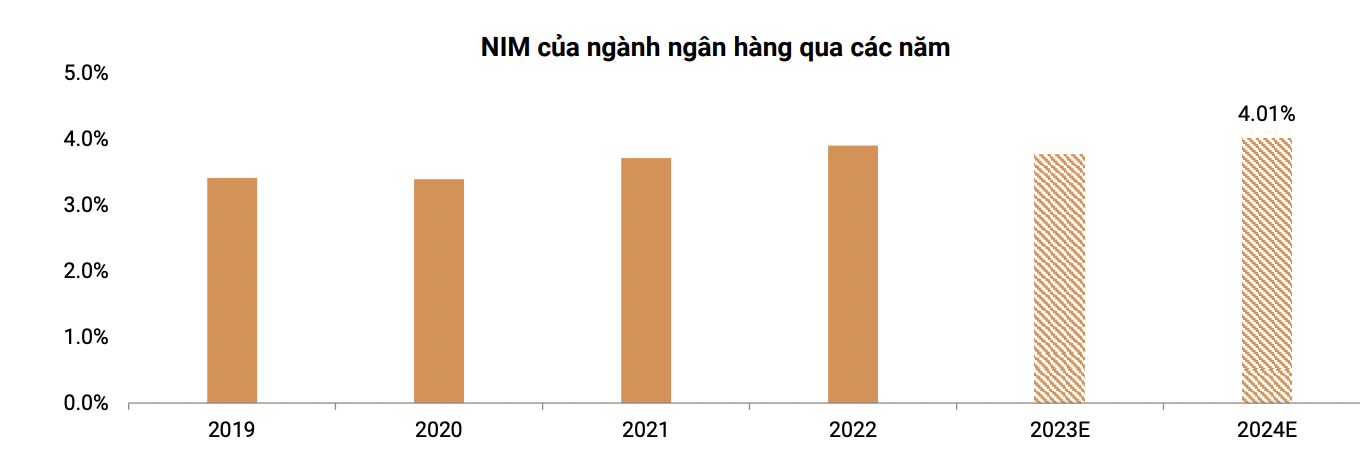

Báo cáo mới đây của Công ty Chứng khoán VCBS cho thấy, thanh khoản của nhóm ngân hàng sẽ dồi dào trong năm 2024. Qua đó, lãi suất huy động tiếp tục duy trì xu hướng giảm và ổn định trong năm. Xu hướng lãi suất có thể tăng nhẹ trong giai đoạn cuối năm (quý IV/2024) theo sự hồi phục của nền kinh tế kéo theo nhu cầu tín dụng và chi tiêu, tuy nhiên VCBS cho rằng mức tăng của lãi suất huy động chỉ ở vào khoảng 0,5 – 1,0%, đưa mặt bằng lãi suất huy động 12 tháng lên quanh ngưỡng 5,5 – 6,0%. Đối với thị trường liên ngân hàng, VCBS cũng thấy rằng xu hướng lãi suất không khác biệt với thị trường dân cư. Lãi suất liên ngân hàng ước tính sẽ duy trì quanh mặt bằng 0,5 – 1,5% cả năm 2024. Do đó, với kỳ vọng thanh khoản dồi dào, VCBS ước tính NIM trong năm 2024 của ngành nhóm ngân hàng sẽ cải thiện lên mức 4,01%.

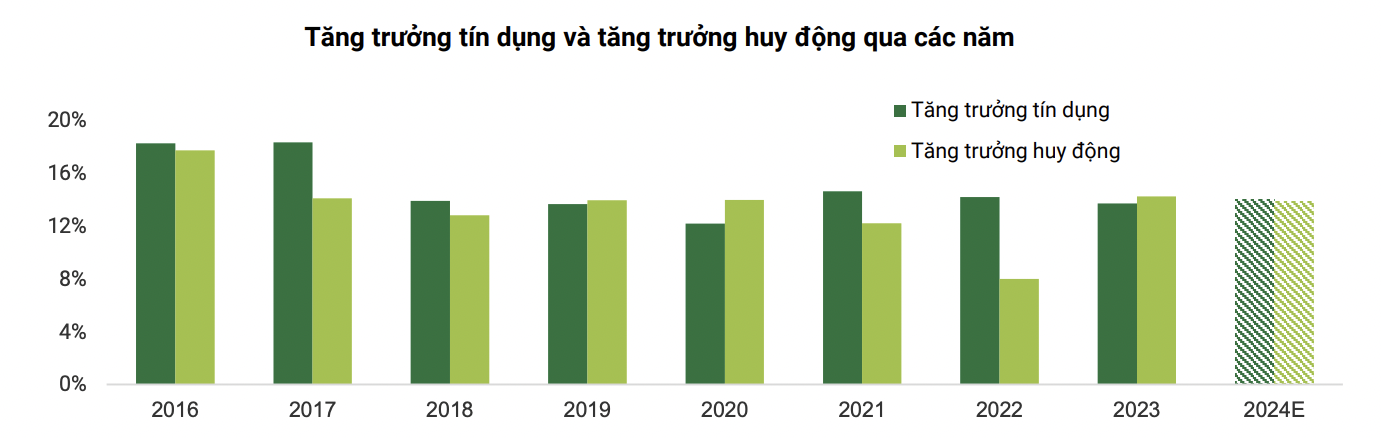

Trong năm 2024, VCBS ước tính tăng trưởng tín dụng toàn nền kinh tế đạt 14% nhờ sự khởi sắc của nền kinh tế Việt Nam, mặt bằng lãi suất thấp gia tăng tính hấp thụ tín dụng, và kỳ vọng việc FED giảm lãi suất trong năm 2024 sẽ làm bệ phóng cho tín dụng vào nửa cuối năm 2024. Hơn nữa, những nỗ lực thúc đẩy tăng trưởng tín dụng của Chính phủ thông qua việc ban hành những chính sách hỗ trợ (như Chương trình tín dụng 120.000 tỷ đồng cho vay ưu đãi phát triển nhà ở xã hội) và sự quyết liệt trong việc tháo gỡ vướng mắc pháp lý trên thị trường bất động sản sẽ tiếp tục là đòn bẩy cho tăng trưởng tín dụng trong năm 2024.

>>>Tăng trưởng tín dụng âm trong tháng 1/2024: Khi cầu vay vẫn khó

Có thể nói, nhờ sức khỏe nội tại tốt, những nguồn USD triển vọng từ FDI, xuất nhập khẩu dịch vụ, hàng hóa và các deal bán vốn tiềm năng, dự trữ ngoại hối năm 2023 cải thiện so với năm ngoái tiếp tục được dự báo đạt hơn 110 tỷ USD trong năm 2024. Tỷ giá ổn định, lạm phát được kiểm soát, dự trữ ngoại hối tích cực trong năm 2024, là động lực thúc đẩy cho Chính phủ và NHNN tiếp tục điều hành và duy trì chính sách tiền tệ nới lỏng (giữ lãi suất ở mặt bằng thấp). Đây sẽ là lợi thế và tiềm năng tăng giá cho nhóm cổ phiếu ngành ngân hàng.

Nhóm cổ phiếu ngân hàng nào hưởng lợi?

Bên cạnh đó, những bộ luật tác động tích cực đến ngành ngân hàng trong năm 2024 gồm: Thông tư 22/2023/TT-NHNN, Thông tư 26/2022/TT-NHNN, Nghị quyết 148/NQ-CP, Thông tư 08/2020/TT-NHNN, Thông tư 02/2023/TTNHNN, Nghị định 08/2023/NĐ-CP, Luật Các tổ chức tín dụng (sửa đổi). Các bộ luật này sẽ tạo động lực cho sự tăng trưởng kết quả kinh doanh năm 2024, đồng thời giúp ngành ngân hàng kiểm soát rủi ro, quản lý chất lượng tài sản và gia tăng tính minh bạch. Trong đó:

Thông tư 22/2023/TTNHNN (Thông tư 22) sửa đổi, bổ sung một số điều của Thông tư số 41/2016/TT-NHNN (Thông tư 41) quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài có hiệu lực từ 01/07/2024. Những nội dung chính bao gồm, hệ số rủi ro 160% cho các khoản vay tài trợ dự án kinh doanh bất động sản khu công nghiệp; Quy định về hệ số rủi ro đối với khoản cho vay để mua nhà ở xã hội 50%; Ngân hàng là bên nhận chuyển giao bắt buộc và các tổ chức tín dụng khác được áp dụng hệ số rủi ro 0% đối với các khoản cho vay, bảo lãnh, tiền gửi tại bên được chuyển giao bắt buộc; Hệ số rủi ro 50% đối với khoản phải đòi là khoản cho vay cá nhân phục vụ phát triển nông nghiệp, nông thôn, (giảm từ mức 75% trong Thông tư 41).

Điểm tích cực từ Thông tư này là hỗ trợ tăng trưởng tín dụng cho vay bất động sản khu công nghiệp, nhà ở xã hội, nông nghiệp nông thôn, cải thiện hệ số CAR. Những ngân hàng như VCB, BID, CTG, TCB sẽ hưởng lợi nhiều nhất. Hơn nữa, những ngân hàng cho vay nông nghiệp, nông thôn nhiều, như HDB, cũng sẽ hưởng lợi từ Thông tư này.

Nghị định 08/2023/NĐCP sửa đổi, bổ sung và ngưng hiệu lực thi hành một số điều tại các Nghị định quy định về chào bán, giao dịch trái phiếu doanh nghiệp (TPDN) riêng lẻ tại thị trường trong nước và chào bán TPDN ra thị trường quốc tế. Điểm tích cực của Nghị định là kéo dài thời hạn thực hiện quy định về kéo dài kỳ hạn trái phiếu hoặc thay đổi điều kiện, điều khoản khác của trái phiếu tối đa không quá 2 năm sẽ tác động tích cực đến ngành bất động sản, góp phần giảm nợ xấu ngành ngân hàng. Các điều khoản ngưng thi hành sẽ không tác động mạnh đến ngành ngân hàng do những vướng mắc đã được giải quyết.

Điểm tác động lớn nhất đến nhóm cổ phiếu ngân hàng, theo VCBS, đó là Luật các TCTD sửa đổi, đó là bổ sung 1 Chương về Ngân hàng chính sách; Điều chỉnh tỷ lệ sở hữu cổ phần với cổ đông cá nhân là 5%, Quy định lộ trình giảm dần giới hạn cấp tín dụng xuống 10% vốn tự có đối với một khách hàng và 15% vốn tự có đối với khách hàng và người có liên quan trong 5 năm nhằm giảm thiểu tác động; Hoàn thiện nhiều nội dung liên quan đến tài chính, hạch toán, báo cáo của Tổ chức tín dụng, các quy định về can thiệp sớm, kiểm soát đặc biệt, cho vay đặc biệt đối với các ngân hàng, tỉ lệ sở hữu cổ phần, giới hạn cấp tín dụng, xử lý nợ xấu, tài sản bảo đảm…

Điểm tích cực của Luật nhằm giảm tình trạng sở hữu chéo và bất động sản. Gia tăng tính minh bạch và cảnh giác trước những trường hợp ngân hàng kiểm soát đặc biệt, giải quyết vấn đề chi phối và thao túng tổ chức tín dụng; Đồng thời kiểm soát được dòng tiền, nguồn tiền góp vốn thông qua cơ chế thanh toán không dùng tiền mặt… Những chính sách này thực sự giúp nhóm ngân hàng tư nhân như STB, MBB, HDB, VIB... hưởng lợi.

Có thể bạn quan tâm