Nhìn dài hạn, dựa vào triển vọng tăng trưởng lợi nhuận và kịch bản P/E giao dịch trong vùng 13,5x – 15x, vùng điểm hợp lý của VN-Index sau khi phản ánh kết quả tăng trưởng lợi nhuận kinh doanh cả năm 2024 là 1.236-1.420.

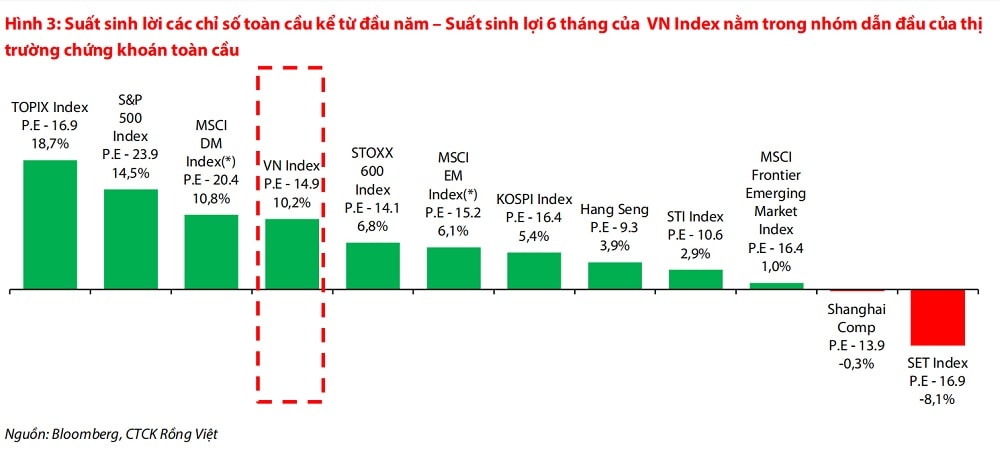

Trong nửa đầu năm 2024, mặc dù có nhiều biến động, VN-Index tăng 10,2% trong nửa đầu năm và thuộc nhóm thị trường có hiệu suất tốt nhất toàn cầu - vượt trội hơn so với những thị trường cùng hạng cận biên và mới nổi, theo đánh giá mới nhất của CTCK Rồng Việt (VDSC).

Một số đặc điểm của thị trường chứng khoán (TTCK) nửa đầu năm có thể tóm tắt gồm: Khối ngoại rút ròng theo xu thế chung của các thị trường cận biên và mới nổi; Ngược lại, nhà đầu tư cá nhân trong nước vẫn là đối tượng mua ròng và là người chơi chính trên thị trường.

Với bối cảnh lợi nhuận duy trì xu hướng phục hồi từ cuối năm 2023 đến quý đầu năm 2024 và mặt bằng lãi suất huy động trong nền kinh tế tiếp tục giảm dưới nỗ lực hỗ trợ chính sách tiền tệ của nhà điều hành, theo VDSC, đã tạo ra mức chênh lệch lợi tức đầu tư giữa TTCK (E/P) và các kênh đầu tư truyền thống trở nên hấp dẫn hơn so với quá khứ, qua đó thị trường đón nhận lượng nhà đầu tư mới khá đáng kể trong nửa đầu năm 2024, kèm dòng tiền lớn dẫn dắt đà tăng của thị trường.

TTCK tiếp tục biến động trong quý 2 nhưng đà tăng vẫn được giữ vững dưới bệ đỡ của dòng tiền nội. Nhờ đó, kết thúc 2 quý, TTCK vẫn giữ được tăng trưởng hơn 10%, xấp xỉ mức cao hơn 11% so với cùng kỳ năm trước và chỉ thấp hơn xa so với giai đoạn bùng nổ của VN-Index ở nửa đầu năm 2021 (hơn 27%). Trong khi đó, chứng khoán là kênh sinh lời tốt nhất so với chính nó ở cùng kỳ của các giai đoạn thị trưởng có hiệu suất âm như nửa đầu năm 2020, nửa đầu năm 2022 - các thời điểm chịu tác động dịch và hậu Covid-19.

Cũng theo thống kê, 6 tháng đầu năm 2024, suất sinh lời các nhóm ngành ghi nhận đà tăng lan tỏa ở hầu hết các nhóm ngành: 18/20 nhóm ngành có suất sinh lời dương. Đây có thể là một trong động lực để số lượng tài khoản của nhà đầu tư trong nước tiếp tục tăng mạnh.

Số liệu mới nhất từ Trung tâm lưu ký Chứng khoán Việt Nam (VSD) ghi nhận, số lượng tài khoản của nhà đầu tư trong nước đã tăng thêm gần 330.000 tài khoản trong tháng 7/2024, gấp 3 lần tháng trước và là mức cao nhất trong vòng 2 năm. Đây là tháng ghi nhận số lượng tài khoản chứng khoán tại Việt Nam cao thứ 3 lịch sử, chỉ sau giai đoạn tháng 5-6/2022, bất chấp tháng 7 chứng kiến TTCK vào pha rung lắc và VN-Index gặp ngưỡng kháng cự mạnh quanh 1.300 điểm. Theo đó lũy kế tính đến cuối tháng 7, tổng số lượng tài khoản chứng khoán của nhà đầu tư trong nước đã đạt hơn 8,33 triệu tài khoản, tương đương hơn 8% dân số Việt Nam có tài khoản chứng khoán.

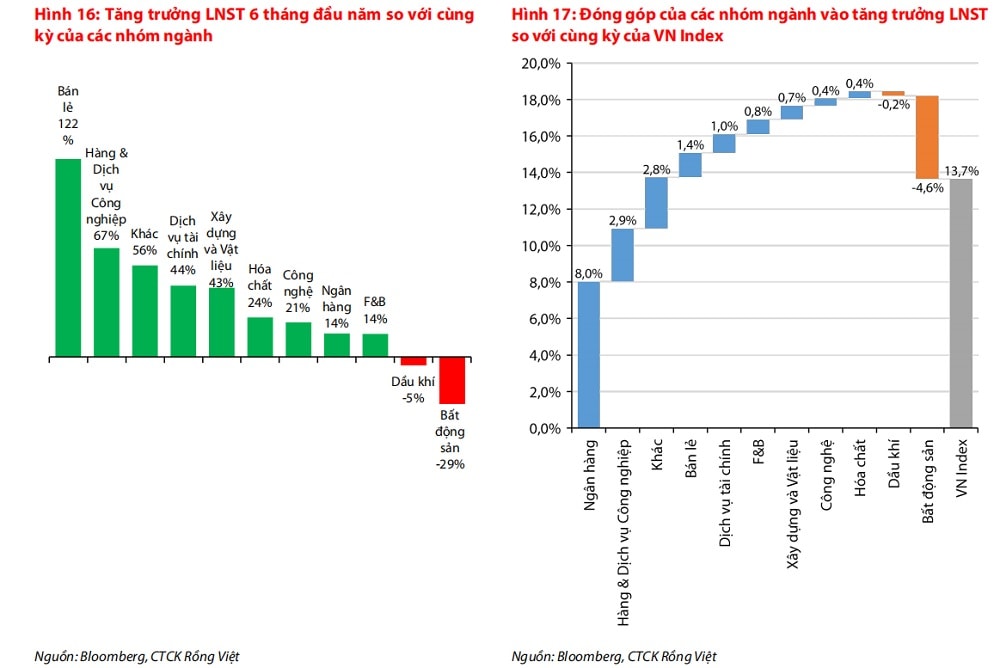

Sức hút của TTCK nửa cuối năm đối với nhà đầu tư vẫn sẽ chưa dừng lại. Từ đà phục hồi của kết quả kinh doanh (KQKD) của các doanh nghiệp nửa đầu năm 2024, VDSC dự phóng triển vọng kết quả kinh doanh cho phần còn lại của năm, tốc độ tăng trưởng lợi nhuận sẽ tăng tốc mạnh trong 2H24 với mức tăng ước tính ~25% so với cùng kỳ. Động lực tăng trưởng sẽ đến từ:

Nhóm ngân hàng vẫn dẫn dắt đà tăng trưởng nhờ (1) Nhu cầu mở rộng của nền kinh tế giúp tăng trưởng tín dụng năm 2024 có thể đạt mức mục tiêu 14%-15% YoY, (2) Quy mô nợ xấu sẽ giảm nhẹ vào cuối năm khi các ngân hàng có vị thế về lợi nhuận trước dự phòng tốt hơn so với năm 2023 để tiếp tục hấp thụ và làm sạch bảng cân đối, hoạt động kinh tế phục hồi giúp giảm áp lực nợ xấu hình thành và giúp đẩy nhanh tiến độ xử lý tài sản đảm bảo của các khoản nợ xấu.

Nhóm bất động sản sẽ đóng góp lớn vào tăng trưởng lợi nhuận trong 2H dựa trên mức nền thấp của cùng kỳ, khi các chủ đầu tư lớn như VHM, KDH hay NLG tập trung bàn giao sản phẩm đã mở bán từ trước.

Đối với các nhóm ngành khác có tỷ trọng đóng góp lớn vào tăng trưởng lợi nhuận, theo VDSC, hàng và dịch vụ công nghiệp, bán lẻ, nhóm cổ phiếu hàng không sẽ là những điểm nhấn chính đóng góp vào bức tranh tăng trưởng chung khi (1) triển vọng sản xuất công nghiệp tích cực, (2) biên lợi nhuận cải thiện khi cuộc chiến giá đi đến hồi kết đối với lĩnh vực bán lẻ và chi phí nguyên liệu hạ nhiệt ở nhóm ngành hàng tiêu dùng, và (4) các doanh nghiệp hàng không ghi nhận quý thứ hai liên tiếp có lợi nhuận dương nhờ giá bán và sản lượng tăng.

Cho cả năm 2024, mức tăng trưởng so với cùng kỳ của danh mục các cổ phiếu VDSC phân tích ước tính đạt 19% YoY. Đồng thời, áp dụng phương pháp hồi quy giữa tăng trưởng tài sản của nhóm ngân hàng và thị trường để tìm ra tốc độ tăng trưởng tài sản của thị trường trong 2H24. Giá trị vòng quay tài sản và biên lợi nhuận của các nhóm ngành được áp dụng phương pháp chuỗi thời gian có phản ánh yếu tố mùa vụ. Theo đó, lợi nhuận sau thuế của VN-Index ước tính tăng 18% so với cùng kỳ.

Với triển vọng tăng trưởng lợi nhuận kể trên, lợi tức của thị trường chứng khoán sẽ tiếp tục cải thiện ở mức vốn hóa hiện tại. Bên cạnh đó, mức chênh lệch lợi tức (E/P của TTCK so với lợi tức TPCP) hiện tại (4,53%) đang vượt khá xa so với mức trung bình 5 năm trở lại đây và nằm trong vùng có xác suất xảy ra khá thấp (7%).

“Chúng tôi nghĩ rằng trong dài hạn, và trong điều kiện bình thường, mức chênh lệch này sẽ biến động quanh ngưỡng trung bình để phản ảnh phần bù rủi ro giữa các lớp tài sản. Biến động chênh lệch lợi tức vượt ngoài biên độ (1 độ lệch chuẩn) thường đến từ việc thị trường phản ứng thái quá với những cơn gió ngược và sẽ quay về đường trung bình khi những cơn gió ngược mang tính ngắn hạn đi qua.

VDSC lưu ý, mức chênh lệch lợi tức trên 4,0% thường chỉ xảy ra khi có cơn gió ngược bất ngờ, và thường qua đi nhanh chóng, giúp thị trường sớm tái cân bằng và phục hồi. Do vậy, với tăng trưởng EPS 4 quý gần nhất (tính đến quý 2/2024) là ~10% so với lũy kế EPS 4 quý (tính đến quý 4/2023), thì vùng P/E hợp lý trong quý 3/2024 của chỉ số có thể kỳ vọng là 14x – 15x (tương ứng mức chênh lệch lợi tức 3,5% – 4,0%), tương ứng vùng điểm VN-Index giao dịch cân bằng là 1.237 –1.325.

Trong khoảng thời gian dài hơn, dựa vào triển vọng tăng trưởng lợi nhuận (14%-18%) và kịch bản P/E giao dịch trong vùng 13,5x – 15x, vùng điểm hợp lý của VN-Index sau khi phản ánh kết quả tăng trưởng lợi nhuận kinh doanh cả năm 2024 là 1.236-1.420", nhóm phân tích dự báo.