Trái phiếu doanh nghiệp (TPDN) gần đây bùng nổ cả về số lượng doanh nghiệp tham gia và khối lượng phát hành. Cơ quan quản lý, truyền thông liên tục đưa ra các cảnh báo rủi ro khi đầu tư TPDN.

Theo dữ liệu công bố của các doanh nghiệp và HNX, tổng lượng TPDN phát hành từ đầu năm đến nay ước tính ở mức 159.000 tỷ đồng, tăng 50% so với 6 tháng đầu năm 2019. Tổng lượng TPDN lưu hành ước khoảng 783.000 tỷ đồng, tương đương 12,8% GDP lũy kế 12 tháng gần nhất.

Sự tăng trưởng mạnh về mặt quy mô, tính thanh khoản và khả năng tiếp cận đã khiến TPDN từ chỗ là kênh đầu tư dành riêng cho tổ chức, đã dần trở thành một lựa chọn đầu tư mới cho khách hàng cá nhân.

Lượng TPDN do các tổ chức phi tín dụng, cá nhân nắm giữ khoảng 385.000 tỷ đồng, chiếm khoảng 4,2% tổng tiền gửi toàn hệ thống. TPDN đang hút một lượng tiền đáng kể từ các kênh đầu tư khác, trong đó trực tiếp nhất là kênh tiền gửi do có cùng tính chất là các khoản đầu tư có thu nhập cố định.

Lãi suất bình quân TPDN phát hành sơ cấp dao động từ 10,1% đến 11,2%/năm với kỳ hạn tăng dần từ 12 tháng đến 5 năm. Khảo sát mức lãi suất các công ty chứng khoán và ngân hàng thương mại cho thấy, lãi suất kênh trái phiếu trên thị trường thứ cấp thường thấp hơn từ 2- 2,5%/năm trên sơ cấp, dao động từ 7,5%-10,5%/năm.

Lợi tức TPDN cao hơn từ 0,8- 1,7%/năm so với lãi suất tiền gửi cạnh tranh nhất. Nếu so với lãi suất tiền gửi của các ngân hàng thương mại lớn, lợi tức TPDN có thể cao hơn từ 1,8- 4%/năm tùy từng kỳ hạn.

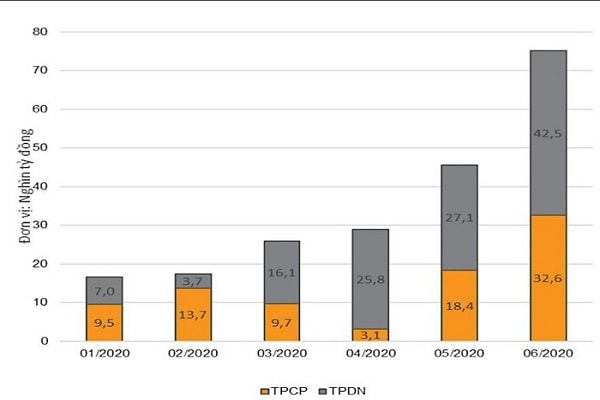

Quy mô trái phiếu doanh nghiệp và trái phiếu Chính phủ phát hành thành công 6 tháng đầu năm 2020.

Từ những số liệu trên cho thấy, TPDN có những lợi thế và sức hút nhất định với các nhà đầu tư như lãi suất cao hơn lãi suất gửi tiết kiệm, thời gian đáo hạn cũng linh động hơn. Đặc biệt, một số TPDN còn được giao dịch qua sàn tương tự như cổ phiếu.

Hiện nay, TPDN thường được phát hành qua các đại lý là các ngân hàng hoặc các công ty chứng khoán với thời hạn đáo hạn thường là 1 năm, 2 năm, 5 năm. Đó là thị trường sơ cấp, sau đó các đại lý này phân phối lại trên thị trường thứ cấp với thời hạn đáo hạn thay đổi linh hoạt theo nhu cầu của các nhà đầu tư: 3 tháng, 6 tháng, 9 tháng…. Thậm chí, một số TPDN được giao dịch trên sàn còn có thể được mua bán theo ngày hoặc với thời gian nhỏ hơn 3 tháng. Điều này làm cho TPDN có tính thanh khoản khá cao.

Trên thị trường sơ cấp, các đại lý với tư cách là nhà các nhà đầu tư thường mua một lượng rất lớn các TPDN, từ vài trăm tỷ đồng đến cả nghìn tỷ đồng. Đây là các tổ chức tài chính chuyên nghiệp, có các kỹ năng và công cụ để đánh giá về tình hình tài chính doanh nghiệp trước khi quyết định đầu tư một lượng tiền lớn vào doanh nghiệp. Điều này cũng tương tự như việc các ngân hàng thẩm định trước khi cho khách hàng vay tiền.

Sau khi mua buôn một lượng lớn TPDN, các đại lý sẽ chia nhỏ để bán lại cho các nhà đầu tư nhỏ lẻ trên thị trường thứ cấp. Trên thị trường thứ cấp, việc giao dịch TPDN sẽ theo sự thỏa thuận giữa đại lý và nhà đầu tư, các điều khoản thỏa thuận phần nào có thể tách biệt với các điều khoản của tổ chức phát hành trái phiếu. Chính sự khác biệt này có thể giảm bớt rủi ro cho các nhà đầu tư thứ cấp không có hiểu biết sâu rộng về doanh nghiệp phát hành.

Đại diện Công ty CP Chứng khoán Hải Phòng, đại lý phân phối trái phiếu của Công ty CP Phát triển bất động sản Phát Đạt (PDR) khuyến nghị, với các nhà đầu tư nhỏ lẻ, việc tham gia đầu tư TPDN trên thị trường thứ cấp với khoảng thời gian ngắn 3- 9 tháng vẫn có thể đạt lợi suất cao từ 7,5- 9% (thường cao hơn 1,5 lần lãi suất tiết kiệm ngân hàng có cùng thời gian đáo hạn). Tuy nhiên, nhà đầu tư nhỏ lẻ nên tìm hiểu các thông tin về tổ chức phát hành, đại lý phân phối và nên lựa chọn các TPDN mới phát hành, có thời gian đáo hạn dài. Thời gian nắm giữ TPDN chỉ nên từ 3- 6 tháng. Hết thời gian nắm giữ, các nhà đầu tư có thể xem xét mua tiếp hoặc chuyển loại mới; đồng thời nên phân bổ cho nhiều loại trái phiếu của các doanh nghiệp khác nhau để phân tán rủi ro.

Có thể bạn quan tâm

Nóng cuộc đua phát hành trái phiếu doanh nghiệp

04:00, 05/08/2020

Phát hành trái phiếu doanh nghiệp: Vẫn còn... dễ thở!

06:06, 14/07/2020

Bộ Tài chính tiếp tục khuyến nghị đầu tư trái phiếu doanh nghiệp

10:24, 05/07/2020

Trái phiếu doanh nghiệp: Khoảng hụt sức cầu

15:23, 18/06/2020

Có nên hạn chế mua, bán trái phiếu doanh nghiệp đối với tổ chức tín dụng?

14:05, 18/06/2020

Đầu tư trái phiếu doanh nghiệp: Bộ Tài chính khuyến nghị những gì?

00:30, 17/05/2020