TTCK Việt Nam đang được cả FTSE và MSCI xếp vào thị trường cận biên (frontier market). Để được nâng hạng lên thị trường mới nổi (emerging market), Việt Nam cần đáp ứng những tiêu chuẩn cao hơn.

Có thể thấy, các yêu cầu từ FTSE Russel đơn giản hơn khá nhiều so với MSCI. Đối với MSCI, sẽ có nhiều những tiêu chí khó hơn cần được đáp ứng trong đó có các yếu tố về thị trường ngoại hối hay giới hạn sở hữu nước ngoài sẽ gặp nhiều trở ngại nhất.

Những thay đổi cụ thể về mặt pháp lý cũng như thúc đẩy chính sách trong đó việc vận hành hệ thống KRX và triển khai hoạt động thanh toán bù trừ là một trong những điều kiện cần thiết nhất để đáp ứng nâng hạng thị trường chứng khoán (TTCK). Ảnh HoSE

Tuy nhiên, điểm chung của cả hai tổ chức xếp hạng này là thị trường chứng khoán (TTCK) Việt Nam hiện đang thiếu những điều kiện tiên quyết về hoạt động thanh toán bù trừ (và việc chuyển giao đối ứng thanh toán) theo mô hình CCP. Để có thể nâng hạng đòi hỏi nhiều sự nỗ lực từ nhiều bên tham gia thị trường trong đó đặc biệt là phía nhà nước. Cần có những thay đổi cụ thể về mặt pháp lý cũng như thúc đẩy chính sách trong đó việc vận hành hệ thống KRX và triển khai hoạt động thanh toán bù trừ là một trong những điều kiện cần thiết nhất.

Hiện nay, Thông tư 120 của Bộ Tài chính quy định đối với các nhà đầu tư nước ngoài chỉ được đặt lệnh mua/bán khi đã ký quỹ đủ 100% tiền/chứng khoán trên tài khoản giao dịch. Chính sách này là trở ngại lớn cho nhà đầu tư nước ngoài đối với khả năng sử dụng vốn và hạn chế thanh khoản thị trường nói chung.

Ở đại đa số thị trường chỉ cần đủ số dư tiền/chứng khoán tại một thời điểm trước khi thực hiện thanh toán giao dịch T+2 và/hoặc sử dụng những phương thức quản lý rủi ro khác. Trong đó, phương thức bù trừ, thanh toán theo mô hình CCP được hầu hết các quốc gia áp dụng với cơ chế như sau:

Mô hình CCP trong thị trường cơ sở đóng vai trò bảo lãnh nghĩa vụ thanh toán các bên bằng cách tập hợp nhiều biện pháp bảo vệ và công cụ ngăn ngừa rủi ro đa tầng. Điều này bao gồm (1) yêu cầu nghiêm ngặt về thành viên tham gia, (2) thiết lập quỹ bảo đảm thanh toán mà các thành viên CCP đóng góp, (3) dự trữ tiền từ lợi nhuận hoạt động và vốn của CCP, và (4) trong trường hợp khẩn cấp, CCP có thể sử dụng tín dụng từ ngân hàng để thanh toán.

Về việc hỗ trợ khi thiếu chứng khoán: (1) Cơ chế tách giao dịch lùi thời hạn thanh toán liên tục (CNS - Continuous Net Settlement) áp dụng khi giao dịch không đủ chứng khoán để thực hiện thanh toán sau khi đã áp dụng các biện pháp hỗ trợ khác như SBL. Giao dịch sẽ được lùi sang các ngày làm việc tiếp theo. (2) Cơ chế mua vào bắt buộc (Buy-in) đòi hỏi các thành viên phải mua đủ chứng khoán khi vẫn thiếu sau khi đã sử dụng cơ chế SBL, nhằm đảm bảo thanh toán.

Chúng tôi đánh giá, việc triển khai hệ thống bù trừ, thanh toán CCP ở thị trường Việt Nam sẽ cần thêm thời gian để điều chỉnh mô hình phù hợp hơn do đặc tính của thị trường cũng như các vấn đề pháp lý liên quan.

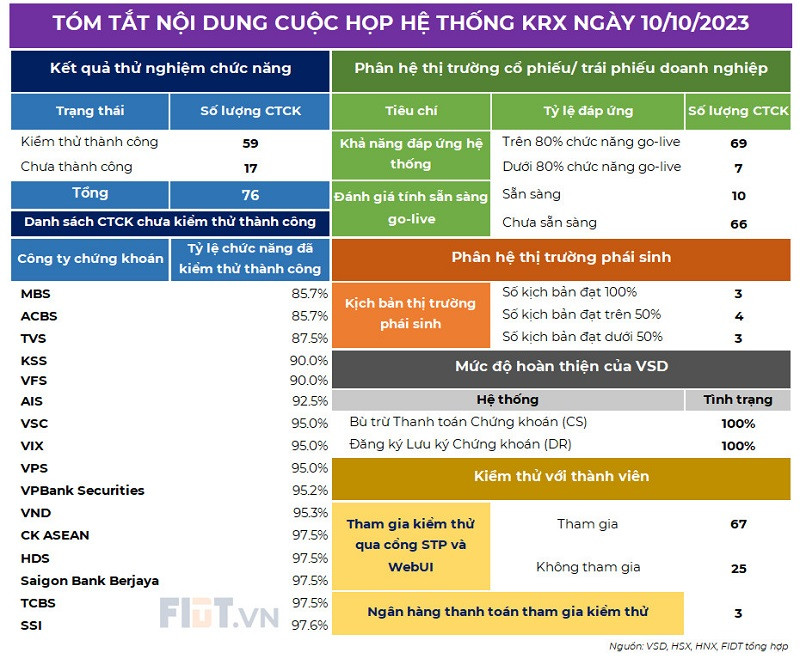

Một số điểm chính sau cuộc họp của Sở Giao dịch Chứng khoán TPM HCM (HOSE) với vendor (đơn vị cung cấp giải pháp/xây dựng hệ thống) của thành viên thị trường để đánh giá tình hình sẵn sàng hệ thống cho ngày triển khai dự án gói thầu công nghệ thông tin - KRX của các thành viên thị trường (ngày 10/10 vừa qua):

Căn cứ vào kết quả kiểm thử đến giai đoạn eUAT (kiểm thử người dùng), có tổng cộng 59 công ty chứng khoán kiểm thử thành công 100% chức năng, còn 17 đơn vị chưa kiểm thử thành công 100% chức năng.

Tỷ lệ đáp ứng kịch bản khá cao (69/79 CTCK đáp ứng trên 80% chức năng go - live), tuy nhiên mức độ sẵn sàng go - live còn thấp (66/76 CTCK được đánh giá chưa sẵn sàng).

Theo kế hoạch của Nhà thầu KRX, phía Việt Nam sẽ tổ chức kiểm thử đợt kiểm thử cuối cùng (FAT) trong tháng 11/2023 và dự kiến KRX hoàn thành công tác chuẩn bị hệ thống vào cuối tháng 12/2023 để sẵn sàng triển khai.

Việc vận hành KRX được kỳ vọng sẽ giúp thị trường chứng khoán Việt Nam nâng cao năng lực với thanh khoản cao hơn (4 tỷ USD mỗi phiên), giảm thời gian thanh toán từ T+2,5 xuống T+0 (tăng tỷ lệ quay vòng vốn). FIDT nhận định, hệ thống KRX là điều kiện cần để giải quyết các vấn đề còn tồn đọng nhằm nâng cấp thị trường VIệt Nam từ cận biên lên mới nổi (EM).

Có thể bạn quan tâm

Chạy nước rút cho mục tiêu nâng hạng thị trường chứng khoán

14:00, 10/10/2023

Cơ hội đón dòng vốn 7,2 tỷ USD mỗi năm từ nâng hạng TTCK

05:30, 09/10/2023

Nâng hạng thị trường chứng khoán: IR và ESG

13:04, 28/09/2023

AM Best nâng hạng tín nhiệm tài chính của Bảo hiểm PVI

15:30, 24/02/2023