Việc hỗ trợ giãn hoãn nợ từ phía ngân hàng, đối tác, và phát hành cổ phiếu cho cổ đông hiện hữu là “phao cứu sinh” giúp Tổng Công ty Hàng không Việt Nam (HoSE: HVN) duy trì và phục hồi hoạt động.

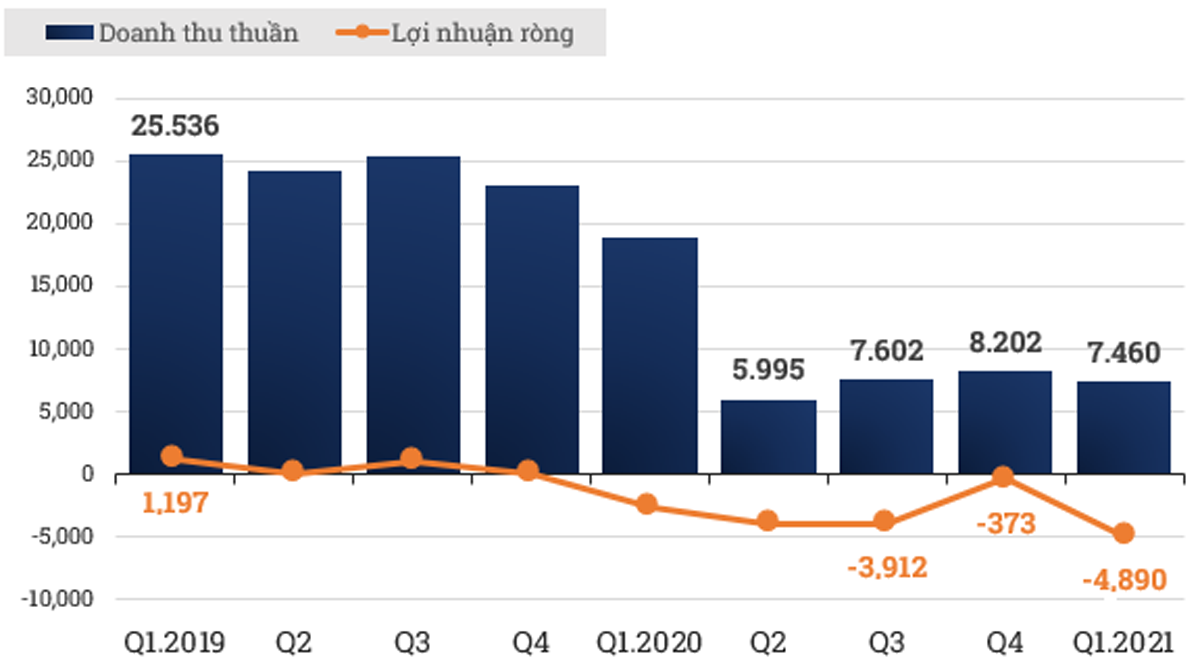

Doanh thu và lợi nhuận của HVN.

Cổ đông HVN đã thông qua kế hoạch chào bán 800 triệu cổ phiếu HVN với giá 10.000 đồng/cp, tỷ lệ phát hành 56,4%, nhằm mục đích bổ sung thanh khoản 8.000 tỷ đồng.

COVID-19 ngày càng diễn biến phức tạp, đã tác động tiêu cực đến các doanh nghiệp hàng không nói chung và HVN nói riêng. Theo Báo cáo tài chính của HVN, riêng trong năm 2021, HVN có hơn 2.000 tỷ đồng nợ đến hạn tại các tổ chức tín dụng. Trong quý 4/2021 và năm 2022, doanh nghiệp này sẽ có 13.337 tỷ đồng nợ quá hạn cho các bên đối tác, nhà cung cấp.

Theo Ban lãnh đạo HVN, do đàm phán với các tổ chức tín dụng nên hãng được giãn hoãn nợ hơn 12.135 tỷ đồng và sẽ tiếp tục thỏa thuận giãn nợ hơn 1.202 tỷ đồng. Ngoài ra, HVN đang tiếp tục đàm phán tăng tỷ lệ giãn hoãn nợ với các đối tác, đồng thời cân đối từ các nguồn để thanh toán số nợ chủ động với nguyên tắc thanh toán dần các khoản nợ cũ để rút ngắn thời gian nợ.

8.000 tỷ đồng là tổng số tiền mà HVN dự kiến huy động được qua phát hành 800 triệu cổ phiếu.

Trước thực trạng trên, HVN dự kiến phát hành cổ phiếu và các nguồn hỗ trợ để trả nợ và phục vụ hoạt động sản xuất, kinh doanh.

Để tháo gỡ khó khăn cho HVN, NHNN đã ban hành Thông tư số 04/2021/TT-NHNN về tái cấp vốn cho các TCTD để cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ, trích lập dự phòng rủi ro đối với khoản nợ của HVN do đại dịch COVID-19.

Theo đó, các TCTD cơ cấu lại thời hạn trả nợ đối với khoản nợ của HVN tối đa không quá 03 năm nhưng không muộn hơn ngày 31/12/2024; đồng thời được giữ nguyên nhóm nợ và thực hiện trích lập dự phòng rủi ro đối với khoản nợ của HVN. Đến nay đã có 3 TCTD (SeABank, MSB và SHB) cam kết tài trợ cho vay HVN với tổng số tiền là 4.000 tỷ đồng từ nguồn tái cấp vốn của NHNN.

Tuy nhiên để tiếp tục khôi phục sản xuất kinh doanh thì HVN đang phải tìm cách xoay xở vốn thông qua phát hành cổ phiếu.

Ngày 20/07 vừa qua, Ủy ban Chứng khoán Nhà nước đã cấp giấy chứng nhận đăng ký chào bán cổ phiếu cho HVN, với mục tiêu huy động 8.000 tỷ đồng. Theo đó, HVN sẽ phát hành thêm 800 triệu cổ phiếu với giá 10.000 đ/cp cho cổ đông hiện hữu. Sau khi hoàn tất, HVN sẽ phân phối lại cổ phiếu cho nhà đầu tư mua trong vòng 90 ngày kể từ ngày giấy chứng nhận chào bán cổ phiếu.

Như vậy, ngoài nguồn tái cấp vốn từ các TCTD, nếu huy động thành công 8.000 tỷ đồng qua kênh cổ phiếu, HVN sẽ có kế hoạch sử dụng nguồn vốn như sau: Trả nợ vay đến hạn cho các TCTD: 2.050 tỷ đồng; Thanh toán nợ quá hạn và nợ đến hạn cho các đối tác, nhà cung cấp: 3.950 tỷ đồng; Bổ sung vốn lưu động để đảm bảo khả năng thanh toán, duy trì hoạt động kinh doanh trong tình hình dịch bệnh phức tạp; các khoản nợ đến hạn trong năm 2022…

Các chuyên gia cho rằng, việc nhiều quốc gia đang đẩy mạnh chiến dịch tiêm vaccine, đặc biệt Chính phủ Việt Nam cũng đã thông báo sẽ cố gắng hoàn thành việc tiêm caccine cho 70% dân số vào cuối năm nay, sẽ giúp thúc đẩy du lịch và giúp các hãng hàng không nói chung và HVN nói riêng sẽ sớm phục hồi trở lại.

Có thể bạn quan tâm

Bản tin 23/07: Vietnam Airlines sắp tăng vốn "chữa cháy" gần 15.400 tỷ đồng

11:01, 23/07/2021

Quy định thời hạn tái cấp vốn lãi suất 0 đồng cho Vietnam Airlines

04:26, 23/07/2021

Chở hàng - Niềm hi vọng của Vietnam Airlines

03:08, 17/07/2021

Vietnam Airlines thông qua phát hành cổ phiếu tăng vốn

15:46, 14/07/2021