Theo dự báo của CTCK VNDirect, với quy định mới, lượng nhà đầu tư chứng khoán chuyên nghiệp - phía cầu - trên thị trường trái phiếu doanh nghiệp sẽ sụt giảm.

>>>TÀI CHÍNH ĐA CHIỀU: "Tử huyệt" - Trái phiếu doanh nghiệp?

Đánh giá về sự kiện điều tra lãnh đạo Tập đoàn Vạn Thịnh Phát bị bắt gần đây do những sai phạm trong phát hành TPDN, CTCK VNDirect cho rằng đã thể hiện những nỗ lực của cơ quan quản lý trong việc làm trong sạch thị trường vốn.

Từ sự kiện Tân Hoàng Minh đến Lãnh đạo Tập đoàn Vạn Thịnh Phát bị bắt tạm giam để điều tra về những sai phạm trong phát hành TPDN, cơ quan quản lý đang nỗ lực để hướng đến một thị trường vốn lành mạnh, minh bạch. (Ảnh minh họa: Trung Nhật)

Tuy nhiên, với việc suy giảm của thị trường trái phiếu doanh nghiệp (TPDN) trong 9 tháng đầu năm và đặc biệt suy giảm trong quý III/2022 khi chờ sự ra đời chính thức của Nghị định sửa đổi Nghị định 153/2020, tác động của vụ việc với thị trường có thể sẽ còn trong thời gian tới.

CTCK VNDirect cho rằng điểm sáng tích cực nhất của thị trường vốn trong dài hạn là qua nhiều lần dự thảo thì vào ngày 16/09/2022, Nghị định 65/2022/NĐ-CP bổ sung sửa đổi cho Nghị định 153 về chào bán trái phiếu riêng lẻ đã chính thức được ban hành. Điều này là một điểm tích cực đối thị trường vốn trong dài hạn vì Nghị định 65 tuy mang định hướng thắt chặt hơn so với nghị định cũ nhưng cũng đã nới lỏng hơn ở một số quy định so với những dự thảo được lấy ý kiến trước đó. Tuy nhiên, VNDirect cho rằng các thành viên thị trường (doanh nghiệp phát hành, doanh nghiệp tư vấn và nhà đầu tư) cần thời gian để điều chỉnh cho phù hợp với những quy định mới. Vì vậy, thị trường TPDN nhiều khả năng sẽ tiếp tục trầm lắng trong một vài quý tới.

Về phía cung, VNDirect cho rằng tổng giá trị phát hành TPDN có thể phục hồi trở lại từ nửa cuối năm 2023. Nghị định 65 mới cho phép các doanh nghiệp được phát hành TPDN với mục đích cơ cấu nợ. "Chúng tôi cho rằng đây là một trong những điểm trọng yếu theo hướng nới lỏng hơn, giúp các doanh nghiệp với mục đích tái cơ cấu nợ (theo đúng quy định) vẫn có thể tiếp cận được với kênh phát hành TPDN".

Về phía cầu, CTCK VNDirect cho rằng số lượng nhà đầu tư chuyên nghiệp đủ điều kiện sẽ sụt giảm trong ngắn hạn.

>>>Trái phiếu doanh nghiệp trở lại “đường đua”: Cần thoát khỏi “vòng xoáy” dưới niêm yết

Tại Nghị định 65/2022 về nhà đầu tư chuyên nghiệp quy định phải: Nắm giữ tối thiểu 2 tỷ danh mục chứng khoán niêm yết; Có thu nhập chịu thuế ít nhất 1 tỷ (đây là 2 nội dung đã có sẵn trong các phiên bản dự thảo); đồng thời bổ sung thêm điều kiện: Nắm giữ tối thiểu 2 tỷ danh mục chứng khoán niêm yết xác định bằng giá trị thị trường bình quân theo ngày trong tối thiểu 180 ngày (chỉ có giá trị trong 3 tháng). Nhà đầu tư phải kí văn bản xác nhận tự chịu trách nhiệm.

VNDirect cho rằng quy định này sẽ giúp củng cố hơn về việc chỉ có nhà đầu tư chuyên nghiệp khi đã hiểu rõ rủi ro thì mới nên đầu tư TPDN, qua đó làm giảm số lượng nhà đầu tư đủ điều kiện làm nhà đầu tư chuyên nghiệp và giảm nguồn cầu từ phía nhà đầu tư.

Tuy nhiên, quy định này cũng đặt ra những vấn đề mà sự biến động của thị trường chứng khoán trong thời gian qua là một ví dụ; cụ thể như: Trong trường hợp nhà đầu tư chuyên nghiệp đảm bảo danh mục chứng khoán niêm yết đạt 2 tỷ đồng; song sau 3 tháng, danh mục đó bị sụt giảm giá trị theo giá thị trường mà nhà đầu tư cũng không có tiền để mua thêm nhằm đạt giá trị danh mục tối thiểu, thì nhà đầu tư có còn được nắm giữ trái phiếu doanh nghiệp đã mua? Đây cũng là một vấn đề sẽ khiến nhiều nhà đầu tư băn khoăn và cân nhắc kỹ hơn với trái phiếu doanh nghiệp.

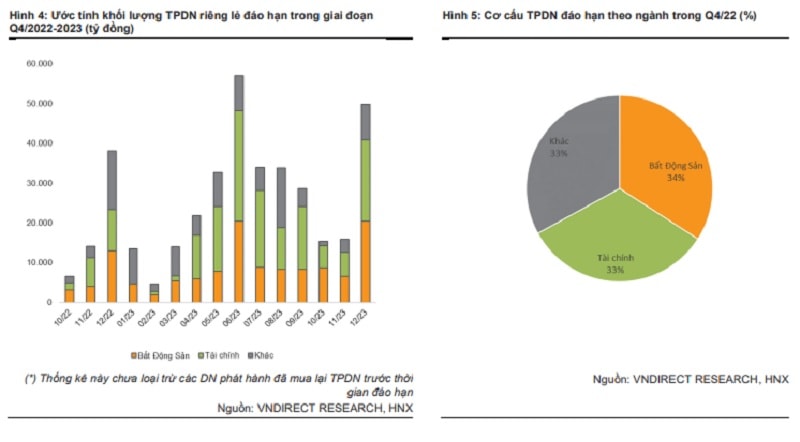

Cũng theo báo cáo của VNDirect, quý IV/2022, thị trường sẽ chịu áp lực trái phiếu đáo hạn gia tăng.

Cụ thể, tổng giá trị TPDN riêng lẻ đáo hạn trong quý 4/ 2022 đạt mức 58.840 tỷ đồng, (-9,1% so với quý trước; +87,7% so với cùng kỳ năm trước). Trong đó, tỷ lệ TPDN đáo hạn của ngành Bất động sản, Tài chính – Ngân hàng, Khác lần lượt là 34,1%, 32,9% và 33,0%. Thống kê của VnDirect chỉ bao gồm các đợt phát hành TPDN riêng lẻ từ năm 2019 tới nay và không bao gồm các doanh nghiệp phát hành đã thực hiện mua lại trái phiếu trước thời gian đáo hạn. Công ty này cũng ước tính có khoảng 142.200 tỷ đồng TPDN đã được mua lại trong 9 tháng 2022. Theo đó, việc không loại trừ của VNDirect được xem là "tia hy vọng" giảm nhẹ cảnh báo về áp lực trái phiếu đáo hạn gia tăng bởi một khi các doanh nghiệp đã mua lại được một lượng lớn trái phiếu trước hạn, tức có khả năng tổng giá trị TPDN sắp đáo hạn như được thống kê sẽ giảm xuống trong thực tế.

Chi tiết về giá trị trái phiếu phải đáo hạn theo từng ngành cho thấy, trong quý IV, Bất động sản (BĐS) tiếp tục là nhóm ngành chiếm tỷ trọng lớn nhất với 34,1% tổng giá trị đáo hạn trái phiếu riếng lẻ trong quý, tương đương 20.071 tỷ đồng (-40,3% so với quý quý III/22, +65,2% so với cùng kỳ). Các doanh nghiệp BĐS có giá trị đáo hạn cao nhất trong quý IV bao gồm: CTCP Tập đoàn Sunshine (bao gồm các công ty con) (3.000 tỷ đồng), CTCP Tập đoàn Đầu tư Địa ốc No Va (3.000 tỷ đồng) và CTCP Bách Hưng Vương (2.980 tỷ đồng).

Tài chính – Ngân hàng là nhóm ngành chiếm tỷ trọng lớn thứ hai với 32,9% tổng giá trị đáo hạn trong quý IV/2022, tương đương 19.365 tỷ đồng (-19,4% so với quý III/2022 +130,1% so với cùng kỳ). Các tổ chức tài chính có giá trị đáo hạn cao nhất trong Q4/22 gồm: NHTMCP Kỹ Thương Việt Nam -Techcombank (4.500 tỷ đồng), NHTMCP Quốc tế Việt Nam -VIB (3.000 tỷ đồng) và NHTMCP Việt Nam Thịnh Vượng -VPBank (1.950 tỷ đồng).

Các ngành Khác chiếm 33,0% tổng giá trị TPDN riêng lẻ đáo hạn trong quý IV/2022, đạt 19.404 tỷ đồng (+175,8% so với quý III/2022, +80,0% so với cùng kỳ). Các doanh nghiệp ngoài nhóm BĐS và Tài chính - Ngân hàng có giá trị đáo hạn cao nhất gồm: CTCP TNHH Sản xuất và Kinh Doanh Vinfast (9.010 tỷ đồng), CTCP Wealth Power (2.880 tỷ đồng) và CTCP Tập đoàn Sovico (2.100 tỷ đồng).

Ông Nguyễn Quang Thuân, Chủ tịch kiêm TGĐ CTCP FiinGroup nhận định: Rủi ro TPDN hiện nay là có nhưng hoàn toàn có thể kiểm soát được.

Theo ông Thuân, hiện nhà đầu tư trái phiếu muốn đáo hạn sớm và nhiều doanh nghiệp cũng chủ động “trả lại” tiền cho nhà đầu tư. Cùng với hoạt động phát hành mới giảm sút trong 9 tháng năm 2022 và điều này làm cho số dư trái phiếu doanh nghiệp đang lưu hành đã giảm đi đáng kể và tức là rủi ro đến với hệ thống tài chính cũng cơ bản được kiểm soát mặc dù việc đáo hạn sớm đã tạo ra những xáo trộn trên thị trường trái phiếu và lây sang cả thị trường cổ phiếu.

Số dư TPDN vào 30/9/2022 chỉ còn ở mức hơn 1,3 triệu tỷ VND (cuối năm 2021 là hơn 1,5 triệu tỷ VND - chiếm 15% GDP), trong đó trừ đi số trái phiếu do ngân hàng phát hành hơn 400 nghìn tỷ thì trái phiếu doanh nghiệp phi ngân hàng giảm chỉ còn hơn 920 ngàn tỷ VND. Trái phiếu ngân hàng thì mặc dù có vấn đề SCB nhưng về cơ bản là rủi ro rất thấp. Còn lại với khối doanh nghiệp thì trong số 920 nghìn tỷ này thì dư nợ trái phiếu BĐS hiện có số lưu hành là 455 nghìn tỷ, con số này là lớn nhưng cũng chỉ chiếm 4% tổng dư nợ tín dụng toàn hệ thống ngân hàng Việt Nam, CEO FiinGroup chi tiết.

"Con số 455 nghìn tỷ này thì thực ra có sự phân hoá về chất lượng tín dụng từ cao cho đến thấp và không phải doanh nghiệp nào cũng có rủi ro cao trong việc sẽ không thực hiện tốt nghĩa vụ nợ.Nhìn sang Trung Quốc, dư nợ trái phiếu doanh nghiệp tận 8 nghìn tỷ USD, chiếm 44% GDP và họ vẫn xử lý được sau thời gian bất ổn 2 năm qua. Việt Nam không có lý do gì lại không giải quyết tốt hơn kể cả nếu xảy ra vỡ nợ trên diện rộng", ông Thuân phân tích nhưng đồng thời cũng cho rằng việc khó khăn tài chính của một số doanh nghiệp là có và có thể ảnh hưởng đến việc thực hiện nghĩa vụ nợ trái phiếu cho nhà đầu tư.

Trong quý III/2022, Ngân hàng tiếp tục dẫn đầu về giá trị trái phiếu đã phát hành, theo sau là Bất động sản và Tập đoàn đa ngành. Và lũy kế tại cuối 30/9/2022, đây cũng là các ngành lần lượt dẫn giá trị phát hành TPDN với tổng giá trị phát hành TPDN đạt 248.603 tỷ đồng; giảm mạnh 43,5% so với cùng kỳ; trong đó là 240.804 tỷ đồng phát hành riêng lẻ (-42,2% so với cùng kỳ) và 7.799 tỷ đồng phát hành ra công chúng (-66,8% so với cùng kỳ).

Top 5 các doanh nghiệp phát hành trái phiếu nhiều nhất theo thống kê gồm có 3 Ngân hàng và 2 tập đoàn niêm yết trên sàn chứng khoán, bao gồm: NH TMCP Đầu tư và Phát triển Việt Nam (19.872 tỷ đồng), Tập đoàn Vingroup và các công ty con (16.569 tỷ đồng); Tập đoàn Địa ốc NOVA và các công ty con (15.157 tỷ đồng), NHTMCP Phương Đông -OCB (12.300 tỷ đồng), NHTMCP Á Châu -ACB (10.450 tỷ đồng).

Có thể bạn quan tâm

Đồng bộ hạ tầng tài chính, phát triển thị trường trái phiếu doanh nghiệp

05:15, 23/08/2022

5 giải pháp hồi sinh và phát triển thị trường trái phiếu doanh nghiệp

05:00, 13/06/2022

Phát triển thị trường trái phiếu doanh nghiệp: Xếp hạng tín nhiệm, bao nhiêu là đủ?

05:30, 23/05/2022

PHÁT TRIỂN THỊ TRƯỜNG TRÁI PHIẾU DOANH NGHIỆP: Không nhất thiết phải đúng mục đích sử dụng vốn

02:20, 23/05/2022

PHÁT TRIỂN THỊ TRƯỜNG TRÁI PHIẾU DOANH NGHIỆP: Cần hiểu đúng về dòng vốn từ trái phiếu

17:35, 22/05/2022