Thị trường trái phiếu tháng 12 vẫn ở trạng thái “đóng băng”. Tín dụng được nới room thêm nhưng tính đến 21/12 chỉ tăng 12,87% so với cuối 2021. Doanh nghiệp có thể đặt kỳ vọng khơi vốn vào đâu.

>>FiinRatings: Thị trường trái phiếu cần thời gian thẩm thấu chính sách

LTS: Mới đây, Thủ tướng Phạm Minh Chính đã có 4 Công điện liên quan đến các vấn đề nóng: Tín dụng, trái phiếu doanh nghiệp, bất động sản và lao động. Chia sẻ với DĐDN, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup & FiinRatings cho rằng, các chỉ thị của Chính phủ gần đây vô cùng cần thiết và kịp thời nhằm góp phần khai thông các kênh vốn và huy động nguồn lực xã hội cho đầu tư của doanh nghiệp và duy trì phát triển kinh tế cao trong 2023 và những năm tới đây.

Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup & FinnRatings

- Những biện pháp gần đây của Chính phủ về chỉ thị khai thông tín dụng và chỉ thị về bất động sản cũng như trái phiếu doanh nghiệp, theo ông, có ảnh hưởng ra sao đến triển vọng kênh vốn năm 2023?

Các chỉ thị của Chính phủ gần đây vô cùng cần thiết và kịp thời nhằm góp phần khai thông các kênh vốn và huy động nguồn lực xã hội cho đầu tư của doanh nghiệp và duy trì phát triển kinh tế cao trong 2023 và những năm tới đây. Tuy nhiên, cả ba nhóm giải pháp liên quan đến khai thông nguồn vốn tín dụng nói chung, trái phiếu doanh nghiệp và thị trường bất động sản thì tôi kỳ vọng vào sự đồng điệu và triển khai các giải pháp cụ thể. Bởi mục tiêu như vậy thì thị trường sẽ kỳ vọng vào các giải pháp không chỉ cho từng thị trường đó mà cả các giải pháp có tính liên kết và liên thông giữa các thị trường này.

Ví dụ hiện nhà đầu tư hạn chế cấp vốn cho doanh nghiệp bất động sản thì ngoài vấn đề về môi trường lãi suất và tính chu kỳ của ngành thì cái chính là họ sợ rủi ro pháp lý dự án. Do vậy, khi các vấn đề pháp lý trong dự án bất động sản được tháo gỡ hoặc làm rõ hơn thì tức là rủi ro tín dụng sẽ thấp đi và tạo điều kiện cho các tổ chức tín dụng yên tâm hơn trong việc thẩm định và đánh giá rủi ro tín dụng và cũng sẽ thuận lợi hơn cho các nhà đầu tư trái phiếu trong việc đánh giá rủi ro pháp lý.

Ngoài ra, một doanh nghiệp thường tận dụng cả hai kênh vốn tín dụng ngân hàng và vốn trái phiếu doanh nghiệp và các doanh nghiệp bất động sản thì cũng huy động từ đối tác hoặc khách hàng thậm trí trước khi mở bán. Nên tôi kỳ vọng việc triển khai các biện pháp cụ thể sẽ mang tính đồng bộ cao vì sự liên thông của các thị trường này.

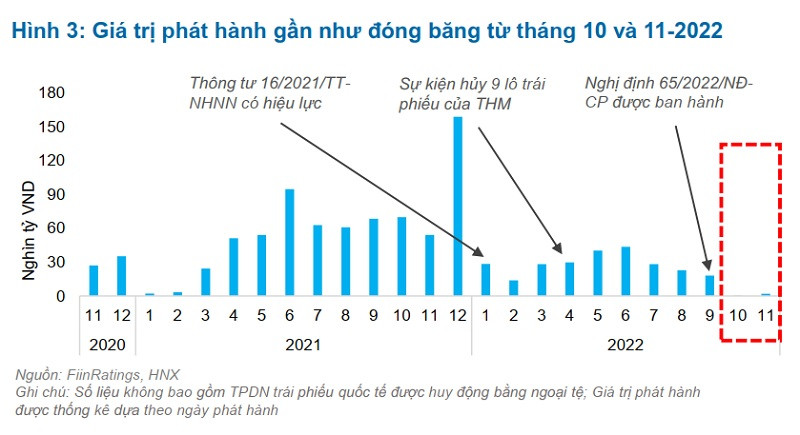

Thị trường trái phiếu doanh nghiệp vẫn đang bị "nghẽn" với trạng thái đóng băng giá trị phát hành, thể hiện rõ trong tháng 10-11. (Nguồn: FiinRatings)

- Hiện Chính phủ đang xem xét hoãn một số quy định của Nghị định 65 nhằm giúp tháo gỡ những nút thắt trong kênh TPDN. Liệu điều này sẽ khơi kênh vốn quan trọng mà đang bị “nghẽn” này?

Việc Chính phủ đang xem xét bổ sung và lùi thời hạn một số quy định mới tại Nghị định 65 theo tôi đã thể hiện sự quyết liệt của các cơ quan quản lý trong việc góp phần khôi phục và duy trì dòng chảy của kênh TPDN chào bán riêng lẻ. Tuy nhiên, để đảm bảo vừa giải bài toán khai thông ngắn hạn và vừa đảm bảo hạn chế lặp lại các vấn đề hiện có thể xảy ra trong tương lai thì nghĩ các sửa đổi nên tập trung vào cả tháo gỡ mang tính ngắn hạn nhưng vẫn góp phần xây dựng nền tảng cho sự phát triển bền vững trong tương lai.

Theo đó, về việc giãn thời gian thực hiện trong vòng 01 năm đối với quy định về xác định tư cách nhà đầu tư chứng khoản chuyên nghiệp tại Nghị định số 65 nhưng nếu được tôi đề nghị chỉ áp dụng giới hạn đối với các doanh nghiệp có sự minh bạch thông tin tốt, ví dụ doanh nghiệp niêm yết hoặc tham gia hoạt động xếp hạng tín nhiệm công bố đại chúng.

Ngoài ra, thực tế nhà đầu tư mua trái phiếu vì tin tưởng ngân hàng, nên tôi cũng có kiến nghị là trái phiếu riêng lẻ mà được thẩm định và bảo lãnh thanh toán bởi ngân hàng thì có thể được bán cho nhà đầu tư, kể cả nhỏ lẻ. Tuy nhiên, NHNN có thể quy định ngân hàng nào sẽ được tham gia thông qua xếp hạng tín nhiệm của NHNN, việc sửa đổi Thông tư 16 về hạn chế các tổ chức tín dụng tham gia kinh doanh trái phiếu nếu cần thiết và cải thiện công tác tư vấn và phân phối đến tới nhà đầu tư cá nhân.

>>Nghị định 65 giảm thiểu khả năng gian lận với trái phiếu doanh nghiệp

Tôi cũng đánh giá cao việc bổ sung quy định về việc cho phép các trái phiếu đã phát hành trước đây còn dư nợ thì được gia hạn trong quá trình tái cấu trúc nợ trái phiếu. Tuy nhiên, theo tôi không nên giới hạn 2 năm và nên để cho doanh nghiệp và nhà đầu tư đàm phán và tự quyết định các điều khoản mới trong quá trình tái cơ cấu nợ này. Hoạt động này sẽ góp phần giảm nhẹ những tác động về áp lực đáo hạn trái phiếu trong thời gian tới và quy định này sẽ góp phần tạo điều kiện để thị trường tự giải quyết theo đánh giá và thỏa thuận của các bên. Đây cũng là cách giải quyết mà chúng ta đã chứng kiến trên thị trường TPDN của các nước trong bối cảnh hiện nay. Ví dụ tại Trung Quốc thì 83% giá trị trái phiếu nội địa vi phạm nghĩa vụ nợ khi đến hạn được tái cơ cấu theo phương thức này thay vì các thủ tục tòa án vốn phức tạp và đem nhiều bất lợi cho các bên.

Về việc giãn thời gian thực hiện trong vòng 01 năm đối với quy định yêu cầu xếp hạng tín nhiệm bắt buộc đối với một số trường hợp tại Nghị định số 65 thì tôi cho rằng vấn đề xếp hạng tín nhiệm không phải là nguyên nhân gây ra vấn đề của thị trường hiện nay. Việc lùi yêu cầu này cũng góp phần giảm các thủ tục trước khi phát hành nhưng việc áp dụng cho các doanh nghiệp có huy động nhiều hoặc đòn bảy trái phiếu cao sẽ góp phần minh bạch thông tin đến nhà đầu tư và góp phần phản ánh vào lãi suất trái phiếu một cách phù hợp theo mức bù rủi ro tương ứng thay vì giá lãi suất cứ đều đều nhau mà không theo chất lượng tín dụng hoặc mức xếp hạng được neo theo mức xếp hạng cao nhất là trái phiếu chính phủ Việt Nam ở mức AAA.

Chúng tôi hiểu những quan ngại của doanh nghiệp về thủ tục và chi phí dịch vụ xếp hạng, nhưng hiện tại ADB và chúng tôi cũng đang thực hiện chương trình hỗ trợ phí xếp hạng tín nhiệm lên tới 20 nghìn USD cho các doanh nghiệp xếp hạng tín nhiệm lần đầu và thực hiện công bố đại chúng. Chương trình này được triển khai trong khuôn khổ dự án của Ngân hàng Phát triển Châu Á đã được Chính phủ Việt Nam phê duyệt trước đó vào ngày 06/04/2022.

Ngoài Saigon Ratings thì đến thời điểm hiện tại với sự hỗ trợ của đối tác S&P Global Ratings, chúng tôi (FiinRatings) đã thực hiện xếp hạng tín nhiệm lần đầu và đang theo dõi cập nhật 8 doanh nghiệp - nhà phát hành trong tổng số 15 doanh nghiệp đã thực hiện xếp hạng. Nhưng vì yêu cầu chưa bắt buộc nên họ ngừng sử dụng dịch vụ hoặc chưa đồng ý công bố đại chúng trong khi một số đã huy động trái phiếu từ thị trường, bao gồm cả nhà đầu tư cá nhân.

Do đó với sự tham gia của các chuyên gia của đối tác S&P Global Ratings, chúng tôi tự tin có thể đáp ứng được yêu cầu thị trường nếu yêu cầu xếp hạng tín nhiệm vẫn được duy trì. Trong trường hợp quy định này được hoãn 1 năm thì chúng tôi vẫn hi vọng sẽ có nhiều doanh nghiệp chủ động tham gia thực hiện xếp hạng tín nhiệm tự nguyện nhằm nhằm phục vụ cho chiến lược vốn của họ trên thị trường vốn. Trong trường hợp Chính phủ quyết định lùi thời hạn yêu cầu xếp hạng thì chúng tôi cũng đành phải thay đổi chiến lược kinh doanh và sẽ tập trung nhiều hơn vào dịch vụ cho nhà đầu tư tổ chức trong qua việc cung cấp dịch vụ đánh giá tín dụng dựa trên thông tin đại chúng và mô hình chấm điểm của chúng tôi đã xây dựng và áp dụng nhiều năm nay.

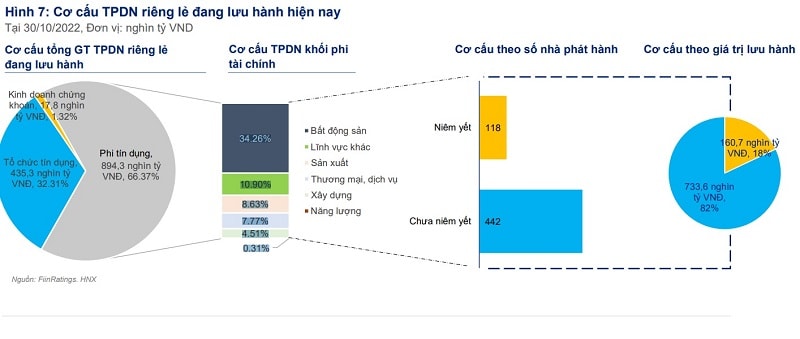

Từ 2019- 10 tháng 2022, mỗi năm có khoảng 200 – 350 doanh nghiệp tham gia phát hành trái phiếu riêng lẻ. Hiện số dư trái phiếu lưu hành khoảng 1,3 triệu tỷ VNĐ đến từ 627 doanh nghiệp. (Nguồn: FiinRatings)

- Đối với vấn đề minh bạch thông tin, theo ông liệu có thể áp dụng quy định về minh bạch thông tin với doanh nghiệp phát hành riêng lẻ?

Ở vai trò một đơn vị xếp hạng tín nhiệm độc lập trên thị trường, chúng tôi cho rằng minh bạch thông tin là giải pháp quan trọng nhất mà các doanh nghiệp nên chủ động. Minh bạch thông tin không có nghĩa là công khai mọi thông tin đến tất cả đại chúng. Tùy theo đối tượng nhà đầu tư đã mua trái phiếu của doanh nghiệp, các doanh nghiệp có thể có các biện pháp cần thiết trong việc chia sẻ và cập nhật thông tin về doanh nghiệp, về dự án mà nguồn tiền trái phiếu đó đã và đang sử dụng, về khả năng và phương án đảm bảo nghĩa vụ nợ và về các điều khoản mới về lãi suất, kỳ hạn và tài sản đảm bảo.

Minh bạch thông tin theo chúng tôi là giải pháp vừa mang tính cấp thiết ngắn hạn, lại vừa mang tính xây dựng nền tảng về dài hạn để khôi phục niềm tin của nhà đầu tư vào chính doanh nghiệp và thị trường.

Ngoài ra, việc tham gia thực hiện xếp hạng tín nhiệm cũng là một trong các biện pháp để minh bạch thông tin. Vai trò của chúng tôi là phân tích năng lực tín dụng, khả năng đáp ứng nghĩa vụ nợ của doanh nghiệp và qua đó các trái phiếu hoặc công cụ nợ được phân loại để nhà đầu tư và thị trường có thể so sánh, tham chiếu trong quá trình ra quyết định đầu tư hoặc giao dịch mua bán. Điều này cũng tương tự như việc “dãn nhãn” hàng hóa trong siêu thị để nhằm có thể giúp bên mua và bên bán tiện lợi hơn trong giao dịch. Một khi thông tin đã minh bạch và chẳng may gặp rủi ro khách quan hoặc chủ quan thì các yếu tố “bất ngờ” sẽ giảm đi và góp phần có được một thị trường vận hành hiệu quả hơn.

- Xin cảm ơn ông!

Có thể bạn quan tâm

Minh bạch - Chìa khóa hồi sinh thị trường trái phiếu doanh nghiệp

05:00, 20/12/2022

Nợ trái phiếu và triển vọng ngành bất động sản khu công nghiệp

11:15, 19/12/2022

Tiếp tục “vực dậy” thị trường trái phiếu doanh nghiệp

04:30, 19/12/2022

Thị trường trái phiếu doanh nghiệp: Vẫn vắng người mua, thưa kẻ bán

05:20, 12/12/2022

Trái phiếu doanh nghiệp: Áp lực thanh khoản trong 12 tháng tới

12:00, 10/12/2022