Mặc dù áp lực đáo hạn trái phiếu doanh nghiệp trong những ngày còn lại của tháng 12/2022 không còn lớn, nhưng năm 2023, chất lượng tín dụng của các tổ chức phát hành vẫn đang có điểm quan ngại.

Thị trường trái phiếu doanh nghiệp còn áp lực thanh khoản ngắn hạn trong 12 tháng tới. (Ảnh minh họa)

>>Chính phủ chỉ đạo tháo gỡ vướng mắc, ổn định thị trường trái phiếu doanh nghiệp

Trong các tháng vừa qua, các doanh nghiệp phát hành trái phiếu đã ráo riết, chủ động hoặc thực thi theo yêu cầu của người đại diện sở hữu trái phiếu, mua lại trái phiếu trước hạn. Ước tính các doanh nghiệp đến hết tháng 10 đã mua lại trái phiếu trước hạn đạt 143,44 nghìn tỷ VND, tăng 42% so với cùng kỳ 2021, tập trung vào các trái phiếu cận đáo hạn, theo FiinRatings. Bất động sản và Tổ chức tín dụng là 2 lĩnh vực có khối lượng mua lại trái phiếu lớn nhất.

FiinRating cũng nhận định, mặc dù hoạt động mua lại đã ảnh hưởng rất lớn đến tình hình thanh khoản và tiến độ triển khai của nhiều dự án, nhưng các nhà phân tích tin rằng đây là dấu hiệu tích cực cho vấn đề thanh khoản hiện nay, đặc biệt đối với các doanh nghiệp có đủ tiềm lực tài chính và giảm thiểu gánh nặng nợ vay trong bối cảnh lãi suất tăng cao hiện nay.

Cũng nhờ hoạt động mua lại trái phiếu trước hạn ráo riết diễn ra trong các tháng qua, ước tính lượng trái phiếu phải đáo hạn còn lại của tháng 12 chỉ còn gần 22.000 tỷ đồng, một con số được cho là không tạo áp lực quá căng đối với các nhà phát hành đến kỳ thanh toán.

Hoạt động mua lại trái phiếu trước hạn tập trung ở 2 khối phát hành nhiều nhất là Ngân hàng và Bất động sản

Thống kê cập nhật của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), cho thấy tính từ đầu năm đến hết tháng 11/2022, các doanh nghiệp đã thực hiện mua lại gần 164 nghìn tỷ đồng, tăng 32% so với cùng kỳ năm 2021.

>>Thị trường trái phiếu doanh nghiệp: Trả về thực chất

Trong năm 2023, VBMA ước tính sẽ có khoảng 309 nghìn tỷ đồng trái phiếu đáo hạn.

Như vậy, nếu tính theo tổng khối lượng trái phiếu phải đáo hạn của 2022, theo thống kê của Bộ Tài chính công bố vào tháng 7/2022, là hơn 144.000 tỷ đồng, thì lượng trái phiếu đáo hạn của 2023 có giá trị gấp 2 lần. Áp lực trái phiếu đến kỳ đáo hạn của doanh nghiệp trong tới hoàn toàn không nhỏ.

Tuy nhiên, việc tháo dỡ áp lực này, nặng tới đâu, có căng thẳng hay không, theo giới chuyên môn, thực tế không chỉ nhìn vào khối lượng trái phiếu, mà còn liên quan đến sức khỏe tài chính của nhà phát hành, thanh khoản của họ, cũng như môi trường, chính sách, cơ hội của các dòng vốn khác trong năm tới.

Báo cáo của FiinRatings cho thấy có những điểm đáng lưu ý từ phía nhà phát hành.

Cụ thể, với tổ chức phát hành là doanh nghiệp niêm yết, FiinRatings đã thực hiện rà soát năng lực tài chính của nhóm top 20 tổ chức phát hành là doanh nghiệp niêm yết có giá trị phát hành lớn nhất. Kết quả cho thấy các doanh nghiệp này đều đang chịu áp lực thanh khoản lớn trong ngắn hạn 12 tháng tới do dòng tiền yếu và áp lực nợ trái phiếu và nợ tín dụng lớn hơn dòng tiền tạo ra trong khi các kênh huy động vốn đang gặp nhiều khó khăn. Rủi ro này cũng lớn hơn khi được đặt trong bối cảnh lãi suất tăng cao và nhiều ngành đang có triển vọng kém tích cực trong năm 2023.

“Dù sức khỏe tín dụng gặp hạn chế, nhiều doanh nghiệp vẫn có khả năng chống chịu tốt và có thể khôi phục nếu vượt qua giai đoạn tới. Ngoài ra, nhà phát hành niêm yết nên thường xuyên thực hiện công bố thông tin định kỳ để nhà đầu tư có thể chủ động phần nào việc chủ động đánh giá cho các quyết định đầu tư, đặc biệt khi tình huống khi xảy ra vi phạm nghĩa vụ thanh toán”, FinnRatings đánh giá.

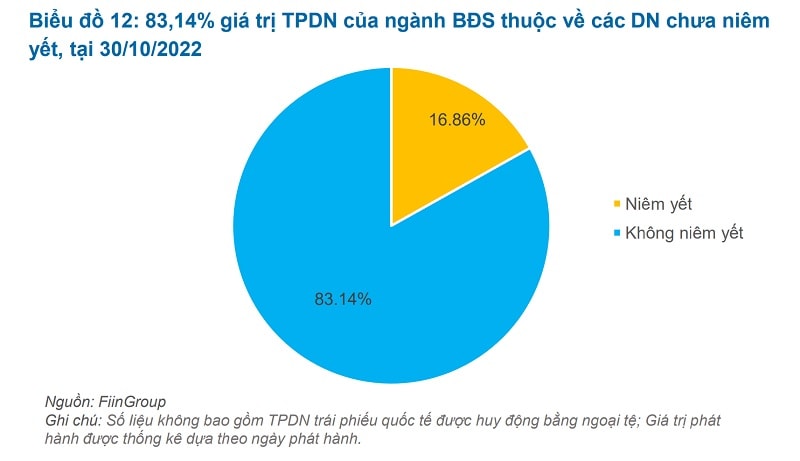

Với tổ chức phát hành là doanh nghiệp chưa niêm yết: mặc dù trái phiếu được sở hữu khá phổ biến bởi nhà đầu tư cá nhân nhưng thị trường vẫn tồn tại nhiều điểm mù về thông tin. Điều này theo các nhà phân tích đã góp phần tạo lên sự mất lòng tin và gây ra việc rút trước khi đáo hạn kể cả các trái phiếu của các doanh nghiệp được cho là rủi ro thấp và gây ra các hiệu ứng dây chuyền lên thị trường cổ phiếu và chứng chỉ quỹ trái phiếu.

Rủi ro của niềm tin thị trường phía trước phụ thuộc nhiều yếu tố, trong đó có "điểm mù" thông tin về trái phiếu của các doanh nghiệp chưa niêm yết

Ngoài ra, những vấn đề còn vướng mắc của Nghị định 65, với kỳ vọng sẽ sớm được rà soát, sửa đổi, mức độ rà soát sửa đổi tới đâu, có phù hợp với thực tế thị trường và các chủ thể trên thị trường gồm cả doanh nghiệp, các tổ chức trung gian, nhà đầu tư… hay không, sẽ quyết định tháo gỡ hay tăng thêm áp lực cho thanh khoản của thị trường trái phiếu doanh nghiệp trong 12 tháng tới.

Một chuyên gia lưu ý, với 5 đợt trái phiếu riêng lẻ được ghi nhận với giá trị 1.934.7 tỷ đồng trong tháng 11, thị trường trái phiếu doanh nghiệp cho thấy vẫn rất “hẹp cửa” với doanh nghiệp phát hành tái cơ cấu vốn. Đây là điều rất đáng lưu ý và có tính tác động/ quyết định lớn đối với thanh khoản ngắn hạn của doanh nghiệp ngay trong quý I/2023.

Có thể bạn quan tâm

Giải pháp nào để "phá băng" thị trường trái phiếu doanh nghiệp?

12:00, 09/12/2022

Ưu tiên gỡ khó cho thị trường trái phiếu doanh nghiệp

05:00, 09/12/2022

Áp lực từ đồng USD và lợi suất trái phiếu, vàng quay đầu lao dốc mạnh

12:00, 06/12/2022

TÀI CHÍNH ĐA CHIỀU: Chờ đợi các Tổ công tác về tiền tệ, vốn, trái phiếu doanh nghiệp

14:52, 04/12/2022