Với lãi suất phát hành dao động trong khoảng 8,5%-12,5%/năm, dù thấp hơn so với nhiều năm trước, song nhóm bất động sản vẫn đang chịu chi phí huy động cao so với mặt bằng chung.

Theo dữ liệu của Hiệp hội Trái phiếu Việt Nam (VBMA), ngân hàng tiếp tục dẫn đầu nhóm có trị giá phát hành trái phiếu doanh nghiệp (TPDN) lớn nhất trên thị trường.

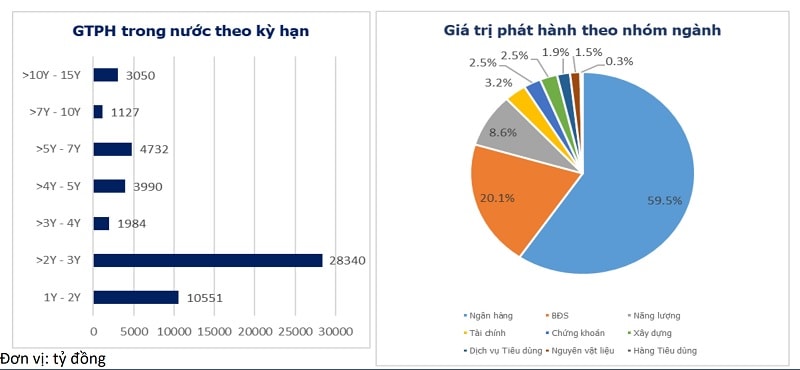

Thống kê giá trị phát hành theo kỳ hạn và nhóm ngành trong tháng 6/2021 (nguồn: VBMA)

VBMA dựa trên theo dữ liệu công bố của HNX và SSC cho biết trong tháng 6/2021, có 92 đợt phát hành TPDN trong nước với tổng giá trị phát hành đạt 53.773 tỷ đồng, trong đó có 91 đợt phát hành riêng lẻ với tổng giá trị phát hành là 52.274 tỷ đồng, và 1 đợt phát hành ra công chúng giá trị 1.000 tỷ đồng của Tổng Công ty Phát triển Đô thị Kinh Bắc (KBC).

Trong đó, nhóm các ngân hàng thương mại vẫn dẫn đầu với tổng giá trị phát hành đạt 31.989 tỷ đồng, chiếm 59,5% tổng khối lượng phát hành, trong đó có 4.189 tỷ đồng trái phiếu tăng vốn cấp 2. Nhóm Bất động sản (BĐS) xếp ở vị trí thứ 2 với 10.824 tỷ đồng phát hành (với 2.200 tỷ đồng trái phiếu do Vinaconex phát hành). Nhóm Năng lượng xếp vị trí thứ 3 (4.600 tỷ đồng), trong đó dự án nhà máy điện gió Ea Nam đã huy động 4.500 tỷ đồng từ trái phiếu.

Với kỳ hạn phát hành chủ yếu từ 1-3 năm, đáng chú ý, lãi suất phát hành đối với nhóm ngành BĐS dao động trong khoảng 8,5%-12,5%/năm. Đối với nhóm Ngân hàng (không phải trái phiếu tăng vốn cấp 2) dao động trong khoảng 3- 4,2%/năm. Có thể thấy là lãi suất trái phiếu của nhóm BĐS đang cao khoảng gấp 3 lần lãi suất trái phiếu ngân hàng. Trong khi đó, ghi nhận từ các đợt phát hành cho thấy đặc điểm của trái phiếu giữa 2 nhóm không quá khác biệt về kỳ hạn. Thậm chí, trong khi trái phiếu ngân hàng đa phần tín chấp thì trái phiếu bất động sản lại tăng tỷ lệ có tài sản đảm bảo cao hơn. Cụ thể khoảng 72,4% khối lượng trái phiếu phát hành không có tài sản bảo đảm, chủ yếu thuộc các nhóm ngành Ngân hàng, chứng khoán. Còn với nhóm trái phiếu BĐS, chỉ 19,4% khối lượng trái phiếu phát hành không có tài sản bảo đảm.

Như vậy, nhà đầu tư vẫn đang dựa trên cơ sở “tín chấp” để đánh giá trái phiếu và chấp nhận mức lợi tức thấp khi là trái chủ ngân hàng. Hoặc, như trong một bài viết chúng tôi đã đề cập, do ngân hàng là các nhà kinh doanh và thu xếp vốn đồng thời cũng là định chế tham gia tạo lập thị trường, cùng với đó còn có các CTCK có “gốc gác” liên quan ngân hàng, nên khả năng thu xếp vốn, thu xếp người mua là các tổ chức đầu tư chuyên nghiệp cho các đợt phát hành của ngân hàng thường có cơ sở để dễ dàng, hiệu quả hơn (?).

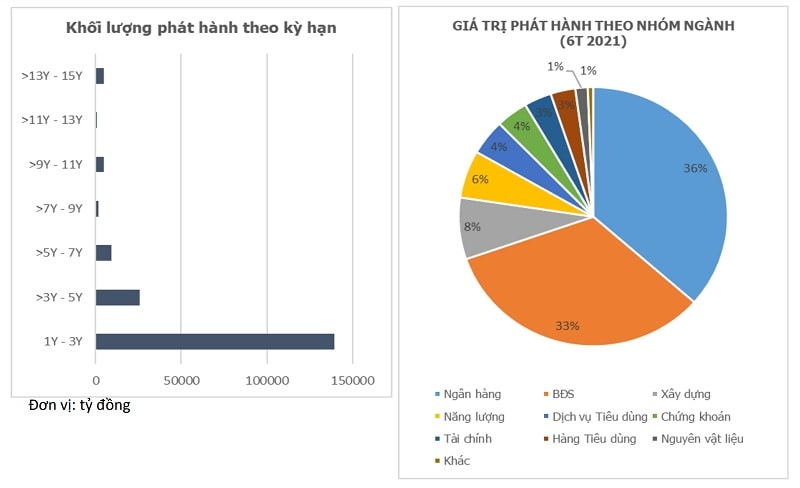

Tính chung 6 tháng đầu năm, VBMA thống kê có tổng cộng 304 đợt phát hành TPDN trong nước với tổng giá trị đạt 186. 683 tỷ đồng, trong đó có 291 đợt phát hành riêng lẻ và 13 đợt phát hành ra công chúng, 2 đợt phát hành trái phiếu ra thị trường quốc tế tổng giá trị 700 triệu USD.

Thống kê khối lượng và giá trị phát hành theo kỳ hạn, nhóm ngành trong 6 tháng 2021 (nguồn: VBMA)

Nếu so với 6 tháng đầu 2020 (đạt 171.500 tỷ đồng) thì tổng giá trị phát hành của năm nay chỉ tăng nhẹ 8,1%. Theo đó, thị trường trái phiếu doanh nghiệp với 2 khối trụ cột ngân hàng – BĐS thay phiên nhau dẫn lượt phát hành, nếu nhìn trên tổng thể đã có sự chững lại nhất định, đặc biệt nếu nhìn về 6 tháng đầu năm trước đã tăng trưởng tới 61% so với cùng kỳ 2019; còn 6 tháng 2019 cũng có mức tăng tuy “khiêm tốn” nhưng lên tới 37% với 6 tháng đầu 2018.

Một số kế hoạch phát hành TPDN trong năm 2021 đáng chú ý: CTCP Phát triển Bất động sản Phát Đạt HĐQT PDR đã thông qua phương án phát hành 230 tỷ đồng trái phiếu có bảo đảm bằng cổ phiếu, kỳ hạn 1 năm, lãi suất 13%/năm. CTCP Đầu tư và Kinh doanh Nhà Khang Điền (KDH) HĐQT Công ty Nhà Khang Điền đã thông qua phương án phát hành tối đa 400 tỷ đồng trái phiếu riêng lẻ, lãi suất cố định 12%/năm, kỳ hạn 4 năm, dự kiến phát hành chậm nhất trong Quý 3/2021. Công ty Cổ phần Hàng không Vietjet Vietjet lên kế hoạch và trình Đại hội cổ đông 2021 đối với phương án phát hành 300 triệu USD trái phiếu trên thị trường quốc tế, kỳ hạn dự kiến 5 năm trong năm 2021, 2022. CTCP Tập đoàn Đất Xanh (DXG) HĐQT DXG đã phê duyệt phương án phát hành trái phiếu ra thị trường quốc tế năm 2021 với tổng giá trị phát hành tối đa 300 triệu USD, kỳ hạn tối đa 5 năm, dự kiến niêm yết trái phiếu trên Sở Giao dịch Chứng khoán Singapore.

Đà chững lại của huy động trái phiếu năm nay đã được dự báo từ trước đó. Đó không chỉ là nguyên do của thị trường bất động sản tạm “đứng” trước COVID-19, không triển khai thêm các dự án nên không có nhu cầu huy động vốn cao; hay nhóm năng lượng và khoáng sản, đặc biệt là nhóm năng lượng cũng đang tạm "đình" huy động cho các dự án giai đoạn 2 khi chính sách sau đấu nối, mua điện của Nhà nước còn cần thời gian để điều chỉnh... Nguyên do của nhu cầu vốn trái phiếu không tăng tốc mạnh như trước, theo SSI Reseach từng đề cập, có thể đến bởi sự xuất hiện việc chuyển dịch từ kênh trái phiếu sang kênh tín dụng ngân hàng khi lãi suất rẻ hơn và cơ hội tiếp cận cũng trở nên dễ hơn.

Lũy kế 6 tháng 2021, nhóm các ngân hàng thương mại có tổng giá trị phát hành đạt 68.113 tỷ đồng. Trong đó, có 85,3% trái phiếu phát hành với kỳ hạn từ 2-4 năm, lãi suất thấp từ 3-4,2%. Những ngân hàng có khối lượng lớn trái phiếu phát hành với lãi suất thấp, kỳ hạn ngắn hơn 5 năm, bao gồm: ACB (11.200 tỷ đồng), VPBank (9.900 tỷ đồng), TPBank (6.000 tỷ đồng), OCB (5.000 tỷ đồng), HDBank (4.600 tỷ đồng).

Nhóm bất động sản xếp vị trí thứ 2 với tổng khối lượng phát hành 61.988 tỷ đồng. Trong đó, một số Công ty và Dự án phát hành khối lượng lớn như: Alpha City (huy động 8.060 tỷ đồng trái phiếu phát hành bởi CTCP Đầu tư Golden Hill và CTCP Đầu tư Voyage), Vingroup (4.375 tỷ đồng), Hưng Thịnh Quy Nhơn (4.000 tỷ đồng),....

Trong gần 62 nghìn tỷ đồng trái phiếu BĐS phát hành của 6 tháng, có khoảng 25,4% trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu. Lãi suất phát hành dao động trong khoảng 8-13%/năm. Trong 6 tháng đầu năm, có 2 đợt phát hành trái phiếu ra thị trường quốc tế gồm: Tập đoàn Vingroup (500 triệu USD) và trái phiếu xanh của Công ty Cổ phần Bất động sản BIM (200 triệu USD).

Dự báo về xu hướng phát hành trái phiếu 6 tháng cuối năm, một chuyên gia cho biết: Các ngân hàng có thể sẽ tiếp tục đứng ngôi đầu phát hành. Nguyên do nhà băng hiện tại đang có nhu cầu tăng thanh khoản do chênh lệch giữa tổng vốn huy động và dư nợ cho vay đang hẹp lại; trong khi nhu cầu tín dụng cuối năm của nền kinh tế sẽ phục hồi sau kiếm soát dịch; song song còn có NHNN nới room tín dụng để cho vay mới.

"Ngoài ra, thị trường chứng khoán sau những đợt tăng trưởng nóng và hiện đang dao động dưới mốc 1.300 ngay trong phiên điều chỉnh 12/7, có thể sẽ tiếp tục dùng dằng và một bộ phận nhà đầu tư sẽ thận trọng hơn với cổ phiếu ít nhất trong quý III và trong bối cảnh dịch bệnh vẫn đang diễn biến phức tạp. Những nhà đầu tư chuyên nghiệp đủ điều kiện sẽ phân bổ danh mục và có thể chú trọng quan tâm hơn trên thị trường trái phiếu doanh nghiệp, đặc biệt với khu vực trái phiếu ngân hàng", chuyên gia nói.

Có thể bạn quan tâm