Theo CTCK VCBS, sau xu hướng giảm kéo dài, lãi suất trái phiếu bật tăng trước tác động của chính sách tiền tệ (CSTT) nới lỏng của NHNN nhằm ứng phó với áp lực lạm phát.

Vậy lãi suất trái phiếu Chính phủ (TPCP) có xu hướng thế nào trong những tháng cuối năm?

PHÁT TRIỂN THỊ TRƯỜNG TRÁI PHIẾU DOANH NGHIỆP: Bệ đỡ từ thị trường trái phiếu Chính phủ

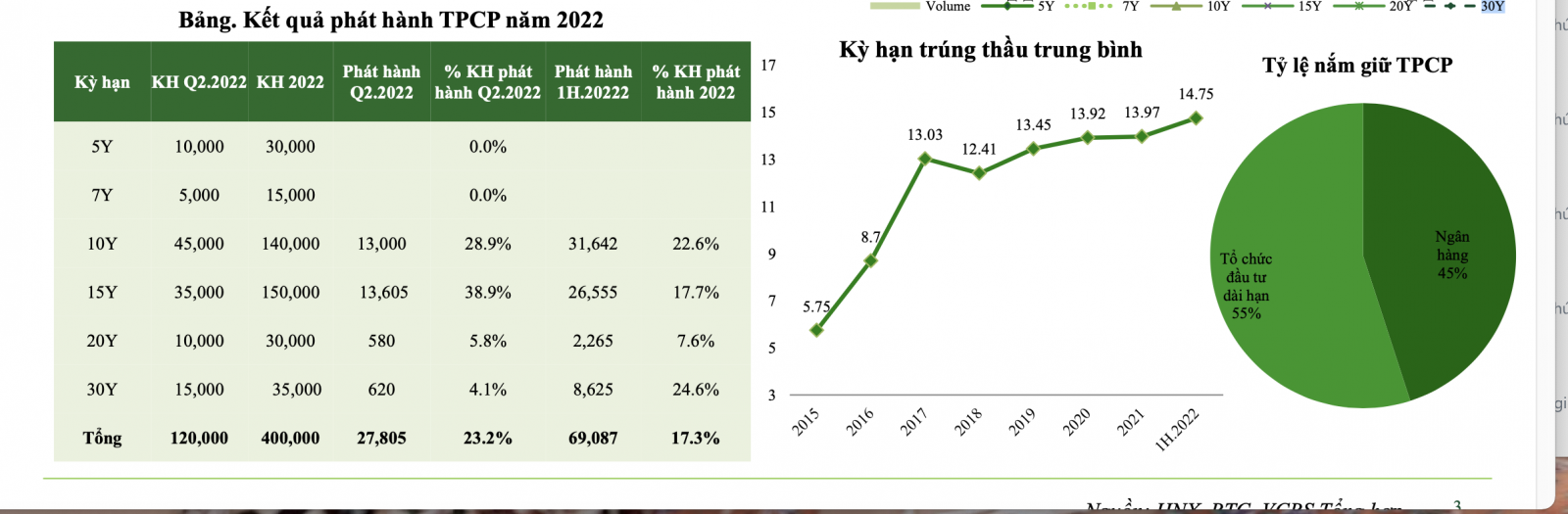

Theo CTCK Vietcombank (VCBS), số liệu của Kho Bạc Nhà Nước( KBNN) cho biết, trong 6 tháng đầu năm huy động 74.087 tỷ đồng TPCP, giảm 47,64% so với cùng kỳ năm ngoái. Trong đó, khối lượng TPCP trúng thầu chỉ được ghi nhận tại kỳ hạn dài. Lãi suất trúng thầu chịu áp lực tăng trước bối cảnh NHNN nới lỏng CSTT, kéo theo xu hướng tăng giá của các kênh tài sản chững lại, thậm chí một số tài sản đã đảo chiều giảm giá. Được biết, nhà đầu tư chính tham gia trên thị trường TPCP sơ cấp là ngân hàng thương mại và các công ty bảo hiểm...

Kết quả phát hành TPCP năm 2022 - Nguồn VCBS

Theo thống kê của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), lợi suất các kỳ hạn 1 năm, 2 năm, 3 năm, 4 năm, 5 năm, 7 năm, 10 năm, 15 năm, 20 năm và 30 năm kết thúc ngày 30/06 ở 1,79% (+122), 2,11% (+150), 2,28% (+158), 2,33% (+155), 2,38% (+152.8 ) 2,99% (+174.5), 3,242% (+114), 3.45% (+108.7), 3.51% (+73.6), 3,59% (+62). VBMA cho rằng lợi suất trái phiếu Chính phủ kỳ hạn từ 10 năm của Việt Nam vẫn thấp hơn so với một số nước trong khu vực ASEAN.

Như vậy, đường cong lợi suất trái phiếu phẳng hơn và dịch chuyển và lợi suất trái phiếu đã giảm khá mạnh thời gian dài trước đó. Nguyên nhân là do tâm lý nhà đầu tư khá nhạy cảm trước yếu tố sự ổn định của kinh tế vĩ mô. Bên cạnh đó, lãi suất liên ngân hàng đã tăng cao so với cùng kỳ, thanh khoản không còn quá dồi dào khiến thị trường TPCP rơi vào trạng thái không thuận lợi. Cùng với đó, thanh khoản trên thị trường thứ cấp trái phiếu khá trầm lắng khi giá trị giao dịch bình quân/ phiên giảm ~5,6% so với năm trước.

Nhà đầu tư chuyển đổi khẩu vị

VCBS đánh giá lãi suất liên ngân hàng sẽ khó có khả năng trở lại ngưỡng trung bình của năm 2021. Thay vào đó, mặt bằng lãi suất liên ngân hàng trung bình năm 2022 có thể cao hơn 120-150 điểm cơ bản so với trung bình năm 2021. Trong giai đoạn này, áp lực từ lạm phát kỳ vọng duy trì khi giá nguyên vật liệu thế giới vẫn neo ở mức cao. Điều này cũng khiến nhà điều hành có động thái thận trọng hơn.

3 yếu tố ảnh hưởng đến thị trường trái phiếu Chính phủ

Ngoài ra, VCBS lưu ý đến các mốc sự kiện có thể ảnh hưởng đến thanh khoản thị trường TPCP là các quyết định chính sách tiền tệ của Fed trên thị trường quốc tế. Trong nước, thời điểm NHNN cân nhắc điều chỉnh hạn mức tín dụng đối với một số NHTM với nguồn lực tập trung vào các doanh nghiệp sản xuất-kinh doanh, hỗ trợ kinh tế hồi phục sau đại dịch. Bên cạnh đó, lãi suất liên ngân hàng sẽ tiếp tục phụ thuộc nhiều vào điều hành cũng như định hướng của NHNN trên thị trường mở thông qua hoạt động repo và tín phiếu.

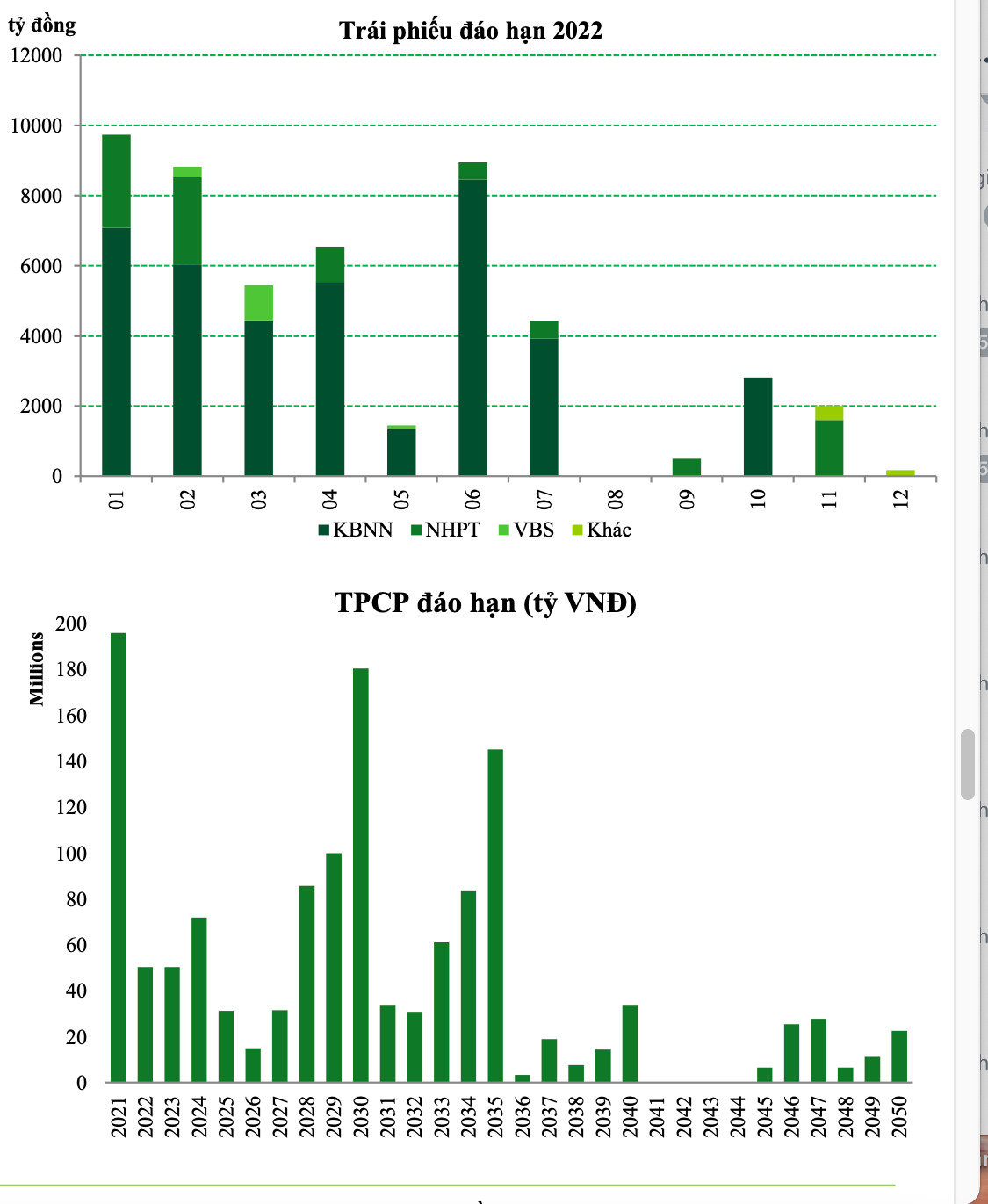

TPCP dự kiến đáo hạn trong năm 2022-2050. Nguồn VCBS

Về phía cung TPCP trên thị trường sơ cấp: KBNN không có áp lực phải đẩy mạnh phát hành bằng mọi giá, mà phát hành phù hợp với kế hoạch. Ngoài ra, khối lượng TPCP đáo hạn giảm mạnh so với năm 2021, góp phần làm giảm áp lực phát hành cơ cấu nợ. Trong khi đó, khối lượng đáo hạn TPCP 5-6 năm tiếp theo vẫn ở mức khá thấp. Nhu cầu đầu tư TPCP ở mức cao và hoàn toàn có thể cân đối được nhu cầu phát hành.

Hiện lượng TPCP đáo hạn được kỳ vọng tái đầu tư khi nhu cầu tín dụng không tăng đột biến. Trong các năm vừa qua, các nhà đầu tư dần dịch chuyển khẩu vị đầu tư từ trái phiếu ngắn hạn sang các nhóm trái phiếu trung và dài hạn. Tóm lại, VCBS cho rằng, KBNN sẽ tiếp tục thể hiện khả năng điều tiết nguồn cung hợp lý nhằm tối ưu hóa lợi ích cho NSNN trong từng thời kỳ.

VCBS hiện chưa quan sát thấy những yếu tố tích cực có thể kéo giảm lợi suất trái phiếu những tháng cuối năm, thay vào đó, đường cong lợi suất trái phiếu có thể phẳng hơn và nhích lên trên khi thanh khoản liên ngân hàng ổn định và không dư thừa nguồn cung như giai đoạn 2020-2021.

Có thể bạn quan tâm

Vốn điều lệ 5 tỷ nhưng phát hành trái phiếu nghìn tỷ đồng, Hồng Hoàng là ai?

05:00, 12/08/2022

Củng cố khuôn khổ pháp lý cho thị trường trái phiếu doanh nghiệp

05:10, 11/08/2022

Trái phiếu doanh nghiệp trở lại “đường đua”: Cần thoát khỏi “vòng xoáy” dưới niêm yết

03:00, 11/08/2022

TÀI CHÍNH ĐA CHIỀU: Khi trái phiếu doanh nghiệp bất động sản suy giảm mạnh

12:00, 07/08/2022