Các doanh nghiệp hiện đang ở giai đoạn "khó có thể khó khăn hơn". Rất cần những giải pháp đồng bộ để khơi thông kênh vốn, hỗ trợ phục hồi sản xuất, thúc đẩy tăng trưởng.

Ngân hàng vẫn giữ được lợi nhuận sau thế tăng +1,3% trong quý 2/2023. Ảnh minh họa: BVB

>>Trái phiếu doanh nghiệp riêng lẻ lên sàn: Có kỳ vọng "phá băng" thanh khoản?

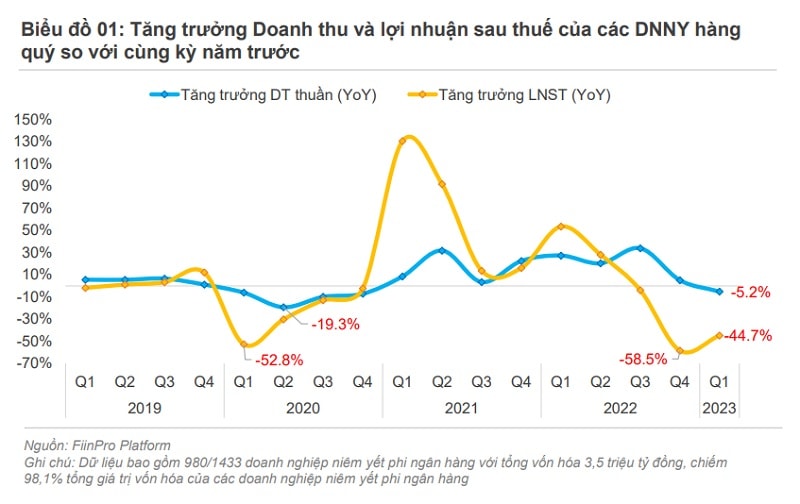

Các doanh nghiệp đang ở giai đoạn “khó có thể khó khăn hơn” về tình hình kinh doanh và hiệu quả hoạt động tài chính.

Giai đoạn hiện nay được đánh giá còn khó khăn hơn giai đoạn đầu năm 2020 (gián đoạn kinh doanh do COVID-19). Tuy nhiên, dấu hiệu hồi phục nhẹ đã được ghi nhận qúy 2/2023 khi tốc độ suy giảm đang có xu hướng co hẹp lại.

Có thể nhìn thấy rõ điều này qua số liệu sơ bộ tăng trưởng quý 2/2023.

Ngành ngân hàng: Ghi nhận lợi nhuận sau thuế tăng +1,3% so với cùng kỳ năm trước (số liệu đánh giá 15/27 ngân hàng, chiếm 79% tổng vốn hóa ngành).

Khối doanh nghiệp phi ngân hàng: lợi nhuận giảm, với ghi nhận lợi nhuận sau thuế giảm -41,7% so với cùng kỳ năm trước (số liệu đánh giá trên 580 DNNY, chiếm 49% tổng vốn hóa khối này).

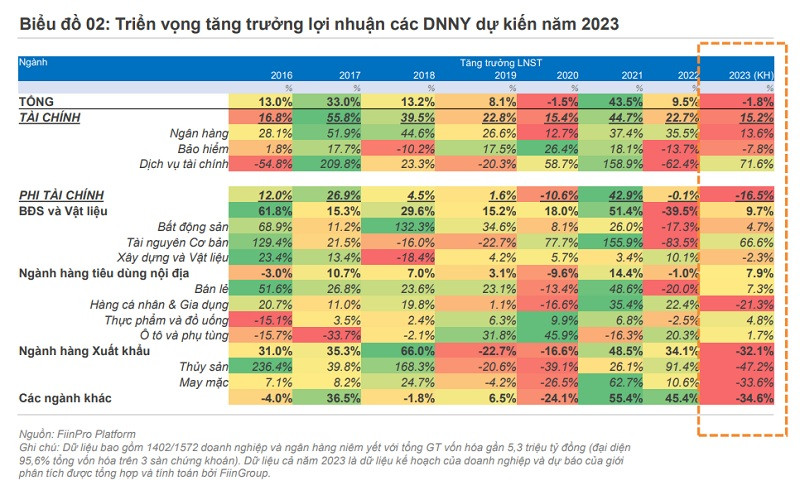

Dự kiến cả năm 2023, về tổng thể lợi nhuận sẽ đi ngang, trong đó:

Nhóm ngành tài chính: Vẫn dự kiến duy trì tăng trưởng lợi nhuận sau thuế (ngân hàng: +13,6%, chứng khoán +71,6% trong khi bảo hiểm -7,8%);

Nhóm doanh nghiệp phi tài chính: Suy giảm lợi nhuận, thu hẹp còn khoảng -16,5% cho cả năm 2023. Điều này cho thấy sự kỳ vọng về mức độ khôi phục trong nửa cuối năm 2023;

Nhóm ngành bất động sản và xây dựng, vật liệu: Mặc dù suy giảm mạnh cả năm 2022 và nửa đầu năm 2023 và nhưng dự kiến cả năm tốc độ suy giảm mạnh (nếu không tính Vinhomes-VHM).

>>Cần triển khai cả tín dụng bất động sản cùng tái cơ cấu trái phiếu doanh nghiệp

>>FiinRatings: Doanh nghiệp quy mô lớn không đồng nghĩa với năng lực trả nợ tốt

Nhóm ngành xuất khẩu: Dự kiến suy giảm mạnh cả năm 2023;

Nhóm ngành liên quan đến cầu tiêu dùng nội địa: về cơ bản giảm nhẹ hoặc đi ngang.

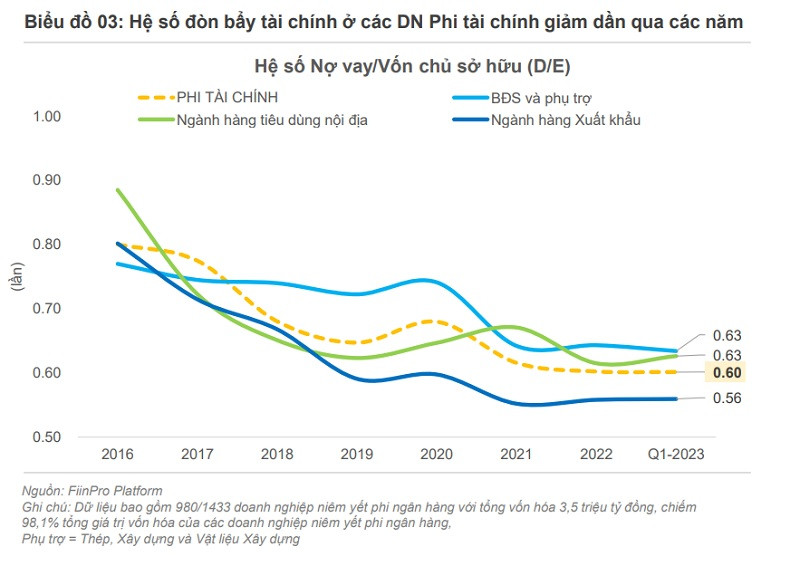

Chúng tôi đánh giá doanh nghiệp đang có xu hướng co hẹp đòn bẩy tài chính ở hầu hết các ngành và vấn đề không hoàn toàn nằm ở mức độ đòn bẩy tài chính cao, mà là năng lực hấp thụ vốn thấp. Ở nhiều ngành khác nhau, nhất là các ngành liên quan đến xuất khẩu và tiêu dùng nội địa, đó là vấn đề kinh doanh nhiều hơn là vấn đề nguồn vốn/ tín dụng: sụt giảm đơn hàng và dẫn đến doanh thu giảm và biên lợi nhuận thu hẹp làm cho nhu cầu vốn lưu động và vốn đầu tư thấp.

Riêng với ngành bất động sản, thì đó là vấn đề khả năng hấp thụ vốn thấp do cả vấn đề kinh doanh (đầu ra và pháp lý). Thực tế, chi phí vốn trong giá thành bất động sản chỉ chiếm 5-7% trong khi biên lợi nhuận cao.

Về hiệu quả sử dụng vốn (bao gồm vốn tự có và vốn vay) trong điều kiện bình thường ở khoảng 9-11% và đang có xu hướng giảm từ năm 2020 trở lại đây ở dưới mức này. Theo đó, chúng ta thấy mặt bằng lãi suất nói chung cần tiếp tục giảm nhằm tương thích với thực tế hiệu quả đầu tư của doanh nghiệp. Tuy nhiên, thị trường nên chấp nhận mức lãi suất cao hơn cho các giao dịch trên thị trường vốn, bao gồm trái phiếu doanh nghiệp (TPDN) nhằm tôn trọng nguyên tắc lãi suất được xác định điều chỉnh theo rủi ro và từ đó hình thành đường cong lãi suất phù hợp để khuyến khích hình thành chức năng đầu tư của thị trường vốn.

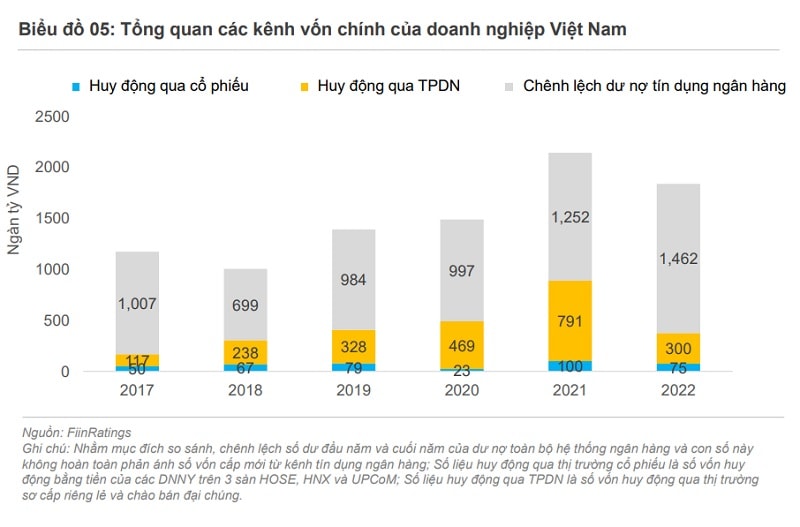

Từ tương quan vốn các doanh nghiệp huy động tại các kênh, sẽ thấy:

Tín dụng ngân hàng: Cần thiết phải tăng trưởng tín dụng để hỗ trợ tăng trưởng kinh tế nhưng việc triển khai nên có trọng tâm, trọng điểm nhằm giảm rủi ro phân bổ tín dụng theo các nhóm ngành có rủi ro cao hoặc đầu cơ là một thách thức của ngành.

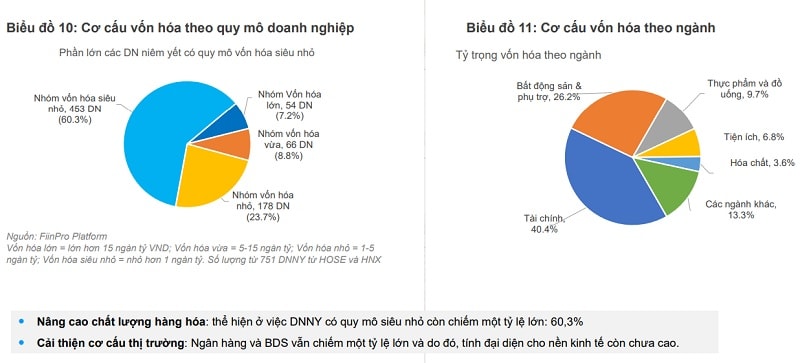

Qua thị trường chứng khoán (TTCK): giá trị huy động chưa cao trong tương quan với các kênh huy động vốn trung và dài hạn khác và chủ yếu tập trung ở một số nhóm ngành: ngân hàng, bất động sản, chứng khoán.

Qua kênh TPDN: đã phát hành khoảng 43 nghìn tỷ. Dự kiến cả năm 2023 khoảng 100 nghìn tỷ và sẽ tiếp tục là một kênh huy động vốn trung và dài hạn quan trọng.

Kênh vốn khác: vay nước ngoài, ECA (tín dụng xuất khẩu), huy động vốn qua hình thức hợp tác đầu tư, vốn thu được từ chuyển nhượng dự án/ M&A (mua bán sáp nhập).

Việc mở rộng các kênh vốn trung và dài hạn vẫn đang là thách thức. Theo đó, cần những giải pháp đồng bộ nhằm hỗ trợ doanh nghiệp, khơi thông kênh vốn, hỗ trợ phục hồi sản xuất và hỗ trợ tăng trưởng. FiinGroup kiến nghị các giải pháp cụ thể:

Thứ nhất, đẩy mạnh hơn nữa các chính sách hỗ trợ tài khóa và tiền tệ hiện đang triển khai. Lãi suất đang có xu hướng giảm mạnh sau các chính sách của Chính phủ và NHNN là một dấu hiệu rất tích cực việc khai thông vốn cho doanh nghiệp và cho khôi phục tăng trưởng cao.

Tuy nhiên, chúng ta không chỉ tập trung vào nới lỏng tiền tệ vốn có thể làm gia tăng rủi ro khi dòng vốn lại chảy vào các kênh đầu tư có rủi ro cao hoặc có tính đầu cơ trong bối cảnh khả năng hấp thụ vốn thấp như hiện nay. Do đó, nếu chỉ tập trung vào chỉ tiêu tăng trưởng tín dụng cao không hẳn đã tốt vì thực tế nhiều ngành có mức độ nhu cầu vốn không chỉ vốn đầu tư CAPEX mà cả vốn lưu động cũng thấp. Việc triển khai các chính sách và chương trình theo hướng có trọng tâm trọng điểm theo nhóm ngành.

Chương trình hỗ trợ lãi suất theo gói tín dụng 15 nghìn tỷ hiện nay của Chính phủ cho nhóm ngành Lâm - Thủy sản là rất trúng, kịp thời và cần thiết; nhưng chúng ta có thể xem xét mở rộng ra một số ngành khác nữa với những tiêu chí và hướng dẫn cụ thể hơn.

Ví dụ ngành Dệt May hiện không chỉ đóng góp gần 37,5 tỷ USD xuất khẩu (với giá trị xuất khẩu ròng: 9,4 tỷ USD; mục tiêu 2023 là 45 tỷ USD) trong năm 2022 mà còn là ngành sử dụng khoảng 3 triệu việc làm (~6% tổng lực lượng lao động của Việt Nam). Vấn đề của ngành Dệt may là đơn hàng giảm nên doanh thu giảm và biên lợi nhuận giảm. Do đó, nhu cầu vốn ít đi và thực tế là mức độ đòn bảy giảm và nhu cầu vốn (lưu động và đầu tư mở rộng) không lớn. Chính vì vậy, trọng tâm của chính sách hỗ trợ nên là giảm lãi suất, thuế, v.v. nhằm hỗ trợ doanh nghiệp vượt qua giai đoạn khó khăn và chuẩn bị cho giai đoạn khôi phục cầu xuất khẩu trở lại, khi tình hình kinh doanh hiện tại khó khăn nhưng có chỉ báo cho thấy cầu về đơn hàng có thể hồi phục trở lại vào khoảng thời gian cuối năm tới đây và nhu cầu cung cấp, bổ sung (restock) hàng quay trở lại phục vụ mùa mua sắm vào cuối năm.

Do đó, cần thêm thiết chế chính sách hỗ trợ hoặc triển khai cụ thể của các ngân hàng có thể xem xét các tiêu chí bổ sung như hạn chế sa thải lao động, không nợ đọng nghĩa vụ bảo hiểm, v.v.

Việc phát huy hiệu quả các chính sách hỗ trợ kịp lúc này sẽ góp phần hỗ trợ doanh nghiệp có thể duy trì sản xuất kinh doanh và hạn chế sa thải lao động, có điều kiện để đón đầu phục hồi.

Thứ hai, tiếp tục cải thiện công tác minh bạch thông tin với thị trường chứng khoán (bao gồm cả cổ phiếu và trái phiếu doanh nghiệp -TPDN), không chỉ góp phần nâng hạng thị trường từ cận biên lên mới nổi mà góp phần cải thiện chất lượng hàng hóa để nhà đầu tư có thể yên tâm hơn để đầu tư dài hạn thay vì chỉ tập trung giao dịch ngắn hạn, đâu cơ hoặc để tiền gửi ở ngân hàng. Sự cải thiện này cũng sẽ giúp phát huy vai trò là kênh huy động vốn trung và dài hạn cho doanh nghiệp và nền kinh tế.

Thứ ba, tiếp tục hoàn thiện cơ chế phát triển thị trường TPDN theo nhóm nhà đầu tư mục tiêu: Các chính sách và quy chuẩn của thị trường nên được cải thiện theo hướng phân luồng với các điều kiện được thiết kế theo các loại hình phát hành và đối tượng nhà đầu tư khác nhau. Trái phiếu chào bán đại chúng nên được tập trung phát triển theo hướng minh bạch hơn và thông thoáng hơn cho các doanh nghiệp niêm yết. Trái phiếu chào bán cho nhà đầu tư cá nhân (kể cả chuyên nghiệp) nên được ưu tiên xếp hạng tín nhiệm độc lập hoặc được ngân hàng tốt bảo lãnh. Ngoài ra, điều kiện và điều khoản chuẩn nên được xây dựng và quy định chi tiết cho trái phiếu chào bán cho nhà đầu tư cá nhân.

Bên cạnh đó, chúng ta nên tập trung các biện pháp để hình thành đường cong lãi suất cho thị trường trái phiếu doanh nghiệp sau khi đã hình thành kênh giao dịch tập trung cho trái phiếu doanh nghiệp tại HNX. Khác với tín dụng ngắn hạn của ngân hàng, trái phiếu là kênh đầu tư và vì vậy thị trường nên chấp nhận sự phân biệt về lãi suất trên kênh TPDN và công cụ nợ để qua đó hình thành đường cong lãi suất và làm chất xúc tác để phát huy chức năng đầu tư của thị trường vốn. Khuyến khích người dân và doanh nghiệp đầu tư dài hạn. Tránh việc tất cả trái phiếu đều "sàn sàn như nhau" với lãi suất 9-11% như thời gian vừa qua, bất kể chất lượng hàng hóa thế nào.

Thứ tư, tập trung vào nâng hạng xếp hạng tín nhiệm quốc gia của Việt Nam: Hiện nay Việt Nam chỉ được xếp hạng tín nhiệm ở mức BB+ (theo S&P) trong khi các nước trong khu vực ASEAN có tính cạnh tranh cao với Việt Nam trong việc thu hút đầu tư nước ngoài trực tiếp và gián tiếp đều có mức xếp hạng cao hơn (Malaysia: A-; Thái Lan: BBB+; Philipines: BBB+; Indonesia: BBB). Thực tế theo phân tích của S&P Global Ratings thì các yếu tố nền tảng cơ bản của Việt Nam như mức độ tăng trưởng, sự ổn định của các cân đối lớn của vĩ mô và nền kinh tế, sức mạnh của cán cân thanh toán, tình hình thu chi ngân sách và quản lý nợ công, dự trữ ngoại hối, v.v. cơ bản đều tương đồng hoặc một số có sự vượt trội tương đối so với các nước trên.

Vấn đề chính của chúng ta hiện nay là công tác minh bạch thông tin. Việc xếp hạng mức mức thấp như hiện nay sẽ giảm lợi thế cạnh tranh cho các doanh nghiệp Việt Nam trên thị trường nợ quốc tế. Các doanh nghiệp Việt Nam hiện phải chịu mức lãi suất vay hoặc huy động trên thị trường quốc tế cao hơn 2-4% so với các doanh nghiệp tương đồng tại các thị trường của một số nước ASEAN.

Hiện Chính phủ đặt mục tiêu đến 2025 sẽ nâng hạng tín nhiệm quốc gia của Việt Nam lên mức BBB trở lên nhưng chúng ta nên quyết liệt hơn trong việc triển khai mục tiêu này để có thể tạo lợi thế so sánh tốt trong bối cảnh thị trường vốn và ngành tài chính của Việt Nam đã hội nhập sâu rộng với thế giới.

Thứ năm, đẩy mạnh hơn nữa kênh trái phiếu và tín dụng xanh: Tài chính bền vững, bao gồm trái phiếu xanh là xu hướng lớn trên thế giới và khu vực. Việt Nam đã cam kết zero carbon đến 2050 và dòng vốn nước ngoài và nội địa quan tâm rất lớn. Thị trường cũng đang rất kỳ vọng khung phân loại trái phiếu xanh và tín dụng xanh của Việt Nam chúng ta sẽ sớm được Chính phủ ban hành. Do đó, doanh nghiệp nên chủ động chuẩn bị và tận dụng kênh vốn này. Việc lựa chọn tiêu chuẩn GSS (Xanh, Xã hội, Bền vững) theo quốc tế (CBI, ICMA, ASEAN+3, v.v.) hay của Việt Nam (đang dự thảo) sẽ tùy thuộc vào đối tượng nhà đầu tư mục tiêu mà DN nhắm đến. Hiện FiinRatings cùng một số tổ chức (ADB, WB, GGGI....) triển khai chương trình hỗ trợ trong việc xây dựng khung trái phiếu xanh, xác nhận trái phiếu xanh nhằm hỗ trợ cho các doanh nghiệp chuẩn bị thực hiện các giao dịch phát hành nợ hoặc trái phiếu xanh trên thị trường vốn nội địa.

Có thể bạn quan tâm