Trong khi Dự thảo Nghị định 153/2020/NĐ-CP sửa đổi (lần thứ 5) về trái phiếu doanh nghiệp vẫn chưa được ban hành thì doanh nghiệp đang đối mặt với một khối lượng lớn trái phiếu đáo hạn tăng...

Quý 2/2022, nhóm ngành nào dẫn đầu phát hành trái phiếu doanh nghiệp?

Dự án Dream City thuộc Công ty TNHH Kinh doanh Bất động sản Mediterranean Revival Villas (Mediterranean Revival Villas) có tỷ lệ trả nợ lên tới 7.200 tỷ đồng trong quí 3/2022

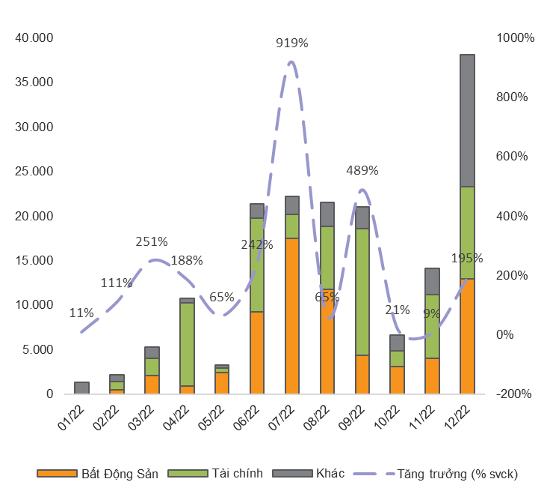

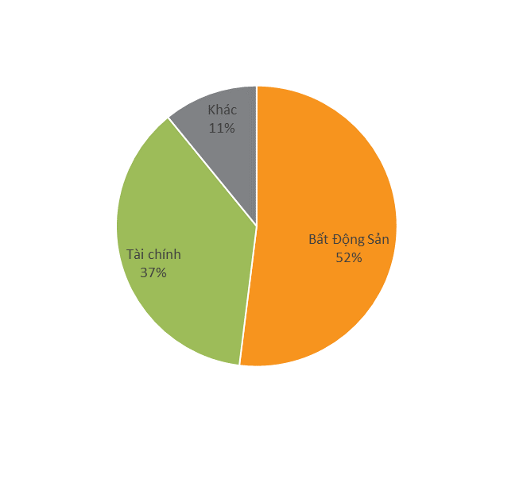

Theo số liệu của Công ty Chứng khoán VNDirect, tổng giá trị trái phiếu doanh nghiệp (TPDN) riêng lẻ đáo hạn trong quý 3/2022 (Q3/22) đạt mức 64.696 tỷ đồng, (tăng 82,7% so với quý trước; tăng 243,8% so với cùng kỳ). Trong đó, tỷ lệ TPDN đáo hạn của ngành Bất động sản (BĐS), Tài chính – Ngân hàng, các ngành khác lần lượt là 52,0%, 37,2% và 10,9%.

Báo cáo VNDirect cho rằng giá trị TPDN riêng lẻ đáo hạn tăng mạnh phần lớn đến từ việc nhiều doanh nghiệp BĐS đã phát hành một lượng lớn TPDN với kì hạn ngắn (1-2 năm) trong giai đoạn 2020-2021.

Trong quý 3/2022, BĐS sẽ là nhóm ngành chiếm tỷ trọng lớn nhất với 52,0% tổng giá trị đáo hạn trái phiếu riêng lẻ trong quý, tương đương 33.624 tỷ đồng (tăng 166,9% so với Quý 2/2022, tăng 252,3% so với cùng kỳ). Các doanh nghiệp BĐS có giá trị đáo hạn cao nhất trong Q3/2022 sắp tới bao gồm: Công ty TNHH Kinh doanh BĐS Mediterranena Revival Villas (7.200 tỷ đồng), Công ty Cổ phần Bông Sen 4.800 tỷ đồng và Công ty CP Osaka Garden 3.400 tỷ đồng.

Tài chính – Ngân hàng là nhóm ngành chiếm tỷ trọng lớn thứ hai với 37,2% tổng giá trị đáo hạn trong Q3/2022, tương đương 24.036 tỷ đồng (tăng 17,6% so với Quý 2/2022, tăng 216,5% so với cùng kỳ). Các tổ chức tài chính có giá trị đáo hạn cao nhất trong Quý 3/2022 gồm: Ngân hàng TMCP Kỹ Thương Việt Nam 5.000 tỷ đồng, Ngân hàng TMCP Liên Việt 2.700 tỷ đồng và Ngân hàng TMCP Sài Gòn Thương Tín 2.000 tỷ đồng.

Cơ cấu và tỷ lệ đáo hạn TPDN trong quí 3/2022 -Nguồn VNDirect

Các ngành khác chiếm 10,9% tổng giá trị TPDN riêng lẻ đáo hạn trong Quý 3/2022, đạt 7.036 tỷ đồng.

Nhìn chung với khối lượng TPDN đến kỳ hạn trả nợ, cho thấy áp lực đè nặng lên vai các doanh nghiệp phát hành trước đây.

Gia tăng chi phí cho doanh nghiệp phát hành

Trong khi các kỳ đáo hạn TPDN quí 3/2022 tăng vọt thì Dự thảo nghị định 153/2020/NĐ-CP sửa đổi (lần thứ 5) về TPDN hiện vẫn đang hoàn thiện. Dự thảo có quy định yêu cầu doanh nghiệp không được phát hành trái phiếu với mục đích góp vốn mua cổ phần, mua trái phiếu của doanh doanh nghiệp khác hay cho doanh nghiệp vay vốn. Điều này tác động đến nhà đầu tư các nhân bảo vệ nhà đầu tư cá nhân khỏi việc các công ty sử dụng công ty con để phát hành trái phiếu nhằm cơ cấu lại chính vốn nợ của mình để đảo nợ.

Đẩy mạnh công tác quản lý trong phát hành trái phiếu doanh nghiệp

Qua đó, giảm thiểu rủi ro cho nhà đầu tư cá nhân vì rủi ro sẽ tăng lên khi nguồn vốn từ trái phiếu được chuyển thành cổ phần của các công ty khác; Hạn chế việc dòng vốn tập trung sang các lĩnh vực rủi ro khác; Đối với cá nhân là nhà đầu tư chứng khoán chuyên nghiệp chỉ được mua trái phiếu doanh nghiệp riêng lẻ trên thị trường sơ cấp hoặc thứ cấp do Công ty đại chúng phát hành có tài sản đảm bảo hoặc bảo lãnh thanh toán; Giảm thiểu rủi ro cho nhà đầu tư cá nhân, hạn chế nhà đầu tư chuyên nghiệp trong việc lựa chọn cơ hội đầu tư.

Tuy nhiên điều này, tác động đến doanh nghiệp phát hành, hạn chế doanh nghiệp phát hành sử dụng nguồn vốn huy động từ trái phiếu doanh nghiệp cho các mục đích mua bán và sáp nhập M&A; Các doanh nghiệp không niêm yết sẽ không thể huy động vốn từ nhà đầu tư cá nhân thông qua phát hành trái phiếu; Giảm thiểu mạnh giá trị phát hành TPDN riêng lẻ khi phần lớn TPDN riêng lẻ đặc biệt là nhóm BĐS được phát hành với các Công ty chưa niêm yết…

Bên cạnh đó, việc yêu cầu xếp hạng tín nhiệm đối với doanh nghiệp phát hành và TPDN trong trường hợp phát hành, cho nhà đầu tư chuyên nghiệp cá nhân, không có tài sản đảm bảo, không có bảo lãnh thanh toán, doanh nghiệp có kết quả kinh doanh lỗ hoặc có lỗ luỹ kế đến năm phát hành; Giúp phân loại định giá trái phiếu chính xác hơn hỗ trợ thị trường thứ cấp phát triển, tăng tính công khai minh bạch nâng cao chất lượng. Tuy nhiên, điều kiện này sẽ làm gia tăng chi phí cho doanh nghiệp phát hành TPDN khi phải thuê các bên xếp hạng tín nhiệm…

Liên quan đến vấn đề này, Bộ Tài chính cũng cho biết đang theo dõi sát danh sách các doanh nghiệp, tổ chức có dấu hiệu bất thường, phát hành dưới nhiều công ty con trong cùng hệ sinh thái của doanh nghiệp, phát hành với lãi suất cao, có dư nợ lớn so với vốn chủ sở hữu... Đồng thời, việc phát hành, giao dịch, cung cấp dịch vụ về trái phiếu doanh nghiệp; hoạt động xác nhận nhà đầu tư chứng khoán chuyên nghiệp tại các công ty chứng khoán cung cấp dịch vụ, các doanh nghiệp phát hành đang được cơ quan quản lý siết chặt.

Có thể bạn quan tâm