Thị trường chứng khoán tiếp tục khó khăn trong bối cảnh quốc tế có những biến động khó lường.

Đặc biệt, đồng USD tăng mạnh trở lại và dòng tiền trở về Mỹ khiến Việt Nam chịu áp lực kép.

Trong nước, đầu tư nội địa và tiêu dùng tiếp tục tăng trưởng chậm trong tháng 10, khiến các kỳ vọng về sự phục hồi kinh tế nội địa chậm hơn dự kiến. Ngoài ra, kết quả kinh doanh nhóm ngân hàng quý 3 cho thấy lợi nhuận tăng thấp hơn kỳ vọng. Kết hợp các các yếu tố bất lợi trong và ngoài nước, VN-Index đang trải qua một đợt điều chỉnh hơn 5% từ giữa tháng 10 và dừng lại ở mốc 1.218,57 vào ngày 15/11/2024.

Trước bối cảnh bất lợi và thị trường điều chỉnh, câu hỏi được đặt ra là thị trường đã “đủ” rẻ chưa để thực sự thu hút các dòng tiền “thông minh” trở lại?

Dù VN-Index điều chỉnh khá mạnh nhưng vẫn đang có hiệu suất 7,84% so với đầu năm, vượt trội so với các thị trường trong khu vực Đông Nam Á. So sánh về định giá, VN-Index đang ở mức P/E 12,8 lần, cao hơn đáng kể so với thị trường cận biên của MSCI vốn chỉ có P/E quanh 10 lần.

Nếu so với các thị trường mới nổi của MSCI vốn có chất lượng và tiêu chuẩn cao hơn Việt Nam thì VN-Index đang có mức định giá P/B gần tương đương, trong khi P/E forward 12 tháng tới của VN-Index khoảng 10,94, thấp hơn không đáng kể so với mức 11,95 lần của MSCI EM (theo dữ liệu JP Morgan). Do đó, so sánh với tương quan trong khu vực, VN-Index không đủ “rẻ” tương đối và khó lòng thu hút các dòng tiền đầu cơ quốc tế như P-Notes vào bắt đáy như giai đoạn cuối 2022.

Dòng tiền ngoại chỉ trở lại khi thực sự có sự đảo chiều xu hướng toàn cầu có thể khó trông đợi trong 1-2 quý tới. Trong ngắn hạn, sự ngừng rơi và hồi phục của VN-Index ban đầu chủ yếu nhờ vào dòng tiền nội địa, đặc biệt là dòng tiền “thông minh” và dòng tiền dài hạn.

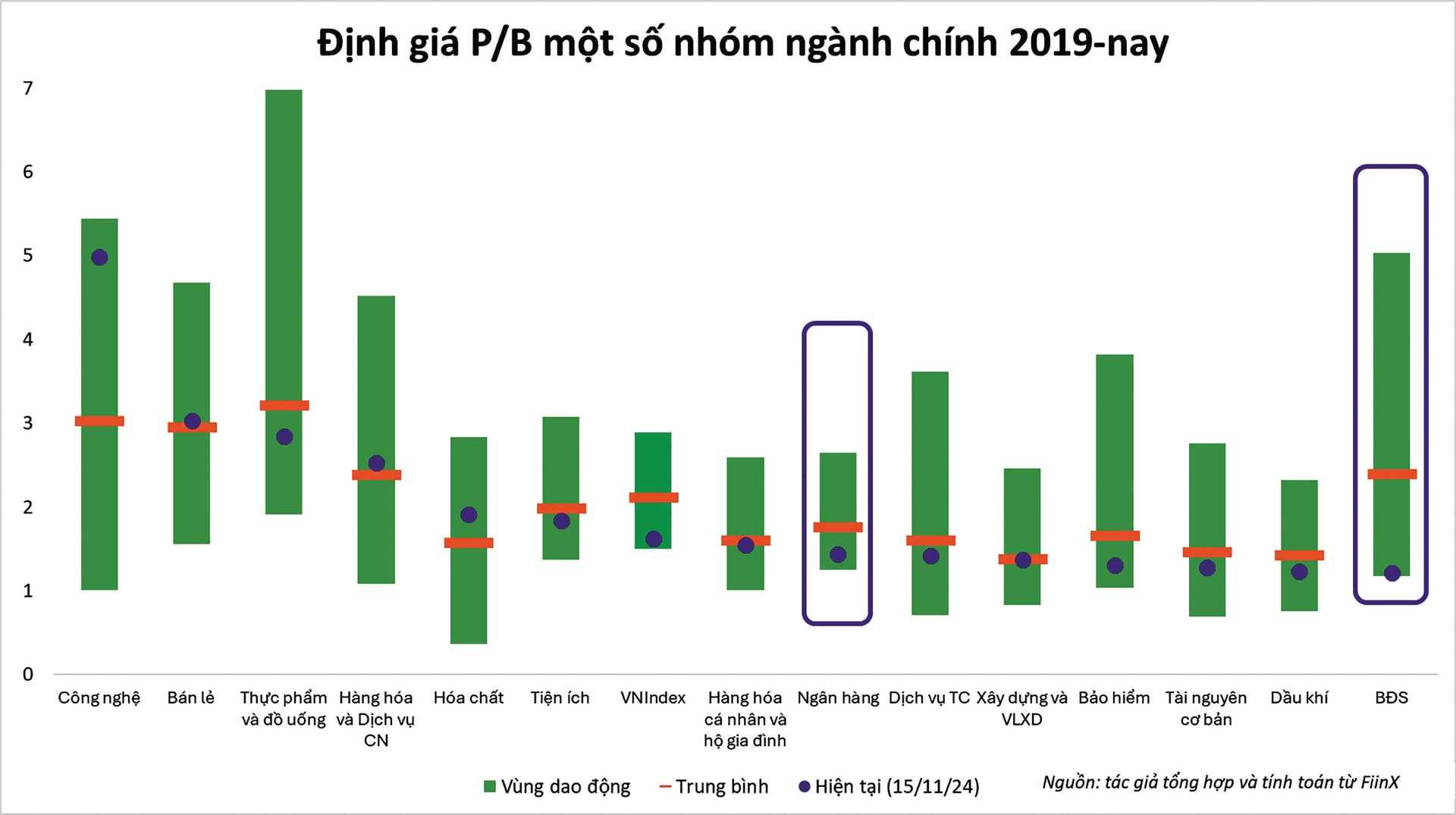

Nếu so sánh tương quan với chính VN-Index trong quá khứ, chúng ta có thể thấy như sau:Định giá chung của VN-Index đang ở mức P/E là 12,8 (chiết khấu 14,1% so trung bình) và P/B là 1,62 (chiết khấu 23,6% so với trung bình) có thể xem là mức tương đối rẻ của thị trường chứng khoán Việt Nam. Với định giá này thì tương đương chỉ số VN-Index dưới 1.220 điểm là vùng tương đối rẻ so với trung bình định giá của chỉ số từ năm 2019 đến nay.

Tuy nhiên, những giai đoạn hoảng loạn của thị trường như giai đoạn lãi suất tăng và rủi ro trái phiếu doanh nghiệp (nửa cuối 2022) hay đầu dịch COVID-19 (năm 2020), thị trường chứng kiến các mức định giá phản ánh độ hoảng loạn cao hơn với P/B phản ánh sự hoảng loạn của thị trường ở mức P/B 1,5 lần. Theo đó, VN-Index thực sự rẻ tương tự các đợt hoảng loạn sẽ là vùng điểm số 1.128-1.166 điểm (tương đương P/B ở vùng 1,50-1,55 lần).

Do đó, theo lịch sử định giá thì vùng 1.200-1.220 điểm đã bắt đầu thu hút các dòng tiền “thông minh” trong nước đang chờ đợi cơ hội, nhưng dòng tiền sẽ thật sự “tham lam” vì vùng 1.128-1.166 điểm tương đối rẻ.

Trước tiên, việc dự đoán thị trường có xảy ra hoảng loạn để về đến vùng 1.128-1.166 điểm là rất khó, kể cả với nhà đầu tư tổ chức. Việc tốt hơn của các nhà đầu tư cá nhân là phân bổ tài sản hợp lý theo tỷ trọng. Trong đó, mức dưới 1.220 điểm là một mốc tương đối rẻ để có thể lên kế hoạch hành động cho các vị thế trung hạn nhưng chưa phải lúc “tham lam” để nâng tỷ trọng nhanh chóng và chưa phải lúc sử dụng margin đối với các nhà đầu tư dài hạn.

Khi xây dựng một danh mục đầu tư, hay tích lũy tầm nhìn đến giữa hay cuối năm sau, đa số nhà đầu tư sẽ đối mặt với câu chuyện mua “rẻ” hay “tăng trưởng”. Điều này hàm ý của việc mua các nhóm ngành đang được định giá rẻ nhưng hàm chứa rủi ro hay các doanh nghiệp đang tăng trưởng tốt.

Với định giá P/E của thị trường sau khi loại bỏ nhóm tài chính và bất động sản đang ở mức 18,77 lần, tương đương giai đoạn VN-Index ở vùng đỉnh cao trong xu hướng tăng giá giai đoạn 2021 đến đầu 2022, nhìn chung nhóm này đang ở mức rủi ro trung bình và lợi nhuận kỳ vọng trung bình. Do đó, khó kỳ vọng sự tiếp tục đi lên của cả nhóm này mà sẽ chứng kiến sự phân hóa. Cơ hội sẽ chỉ còn ở một số cổ phiếu còn định giá dễ chịu và câu chuyện tăng trưởng lợi nhuận tiếp tục tốt, việc này đòi hỏi khả năng đánh giá rất sâu về nội tại và tiềm năng các công ty cụ thể.

Ở chiều ngược lại, nhóm đang định giá rẻ chủ yếu là ngân hàng và bất động sản do các rủi ro liên quan đến sự hồi phục của nền kinh tế nội địa và tháo gỡ pháp lý đang chậm hơn mong đợi của thị trường. Tuy nhiên, định giá 2 nhóm ngành này đang ở gần sát đáy lịch sử P/B đã phán ánh tương đối nhiều các rủi ro đặc thù. Do đó, với triển vọng phục hồi kinh tế nội địa và cải cách thể chế, hai nhóm ngành này có thể được đánh giá là có rủi ro trung bình – lợi nhuận kỳ vọng cao. Hay nói một cách khác, nếu nhìn dưới góc độ định giá, 2 nhóm này đã tương đối đủ rẻ cho các vị thế trung hạn.

Dù lịch sử không phải luôn lặp lại nhưng các thống kê lịch sử thường là một tham khảo tốt cho việc đầu tư. Và lịch sử về định giá đang cho thấy, các cổ phiếu “rẻ” đang đứng trước các kỳ vọng phục hồi và có hiệu suất tốt cho năm 2025 với sự phục hồi kinh tế nội địa; trong khi các các nhóm còn lại sẽ phụ thuộc nhiều hơn vào việc lựa chọn đúng cổ phiếu.