Đồng bằng sông Cửu Long là vùng kinh tế đặc thù và có nhu cầu vốn cũng như thanh toán cao, đang ghi nhận có sự chuyển dịch tích cực hướng tới các giải pháp ngân hàng số.

>>> Ngân hàng Nhà nước định hướng tăng trưởng tín dụng 15% năm 2024

Vùng Đồng bằng sông Cửu Long (ĐBSCL) có 1.972 điểm giao dịch của các TCTD, trong đó có 373 chi nhánh cấp I, 1.230 chi nhánh cấp II và phòng giao dịch, 369 quỹ tín dụng nhân dân, 11 chi nhánh tổ chức tài chính vi mô. Với mạng lưới sâu rộng, nguồn vốn tín dụng của hệ thống ngân hàng luôn đồng hành, nỗ lực triển khai chính sách, chương trình cho vay tín dụng phục vụ phát triển tiềm năng kinh tế địa phương, đặc biệt là kinh tế nông nghiệp, nông thôn; chủ động, tích cực tiếp cận và đáp ứng đầy đủ, kịp thời các nhu cầu vốn hợp lí của khách hàng; duy trì thông suốt, không bị gián đoạn trong việc cung cấp tín dụng, dịch vụ ngân hàng đến mọi thành phần kinh tế, thực hiện vai trò hỗ trợ về vốn tín dụng ngân hàng cho kinh tế vùng ĐBSCL.

Khách hàng trải nghiệm tính năng mới của máy gửi rút tiền tự động AutoBank CDM - Agribank An Giang. (Ảnh: Agribank)

Trong những năm gần đây, việc áp dụng các dịch vụ ngân hàng điện tử (NHĐT) ở Việt Nam đã gia tăng đáng kể, bao gồm cả ĐBSCL. Theo ông Nguyễn Quốc Hùng (VNBA), so với cùng kỳ năm 2022, 8 tháng đầu năm 2023, giao dịch qua Internet tăng 76% về số lượng và 1,79% về giá trị; giao dịch qua kênh QR code tăng 152% về số lượng và 301% về giá trị; giao dịch qua mobile tăng 65% về số lượng và 77% về giá trị; doanh thu từ thị trường thanh toán điện tử đạt 20,5 tỷ USD; giao dịch rút tiền mặt qua ATM giảm 4% về số lượng và giảm 6% về giá trị,… đã góp phần thúc đẩy nhanh thanh toán không dùng tiền mặt trong nền kinh tế.

Trong đó, ĐBSCL với dân số ngày càng tăng và cơ sở hạ tầng kỹ thuật số được cải thiện, cũng chứng kiến xu hướng tương tự. Các ngân hàng hoạt động trong khu vực đã báo cáo sự gia tăng ổn định trong việc sử dụng các dịch vụ ngân hàng trực tuyến và di động. Điều này có thể là do các yếu tố như sự thâm nhập Internet ngày càng tăng, quyền sở hữu điện thoại thông minh và sự tiện lợi mà nền tảng ngân hàng số mang lại. Hơn nữa, việc áp dụng hệ thống thanh toán điện tử cũng đã thu hút được sự chú ý ở ĐBSCL. Thanh toán bằng mã QR, thanh toán không tiếp xúc và ví điện tử đã trở thành lựa chọn phổ biến cho cả cá nhân và doanh nghiệp, góp phần thúc đẩy sự tăng trưởng của giao dịch không dùng tiền mặt trong khu vực.

>>>Mở rộng thanh toán không dùng tiền mặt, cách nào?

Mặc dù số liệu cụ thể về phát triển dịch vụ ngân hàng điện tử ở ĐBSCL có thể khác nhau nhưng xu hướng chung cho thấy sự chuyển dịch tích cực hướng tới các giải pháp ngân hàng số. Những tiến bộ liên tục về công nghệ và sự thúc đẩy chuyển đổi kỹ thuật số trong lĩnh vực ngân hàng của chính phủ dự kiến sẽ thúc đẩy hơn nữa sự phát triển của các dịch vụ ngân hàng điện tử trong khu vực.

Thứ nhất, tăng trưởng kinh tế: Vùng ĐBSCL đã đạt được tăng trưởng kinh tế ổn định và nhanh chóng trong những năm gần đây. Sự phát triển của các ngành công nghiệp, nông nghiệp và du lịch đã tạo ra nhu cầu ngày càng tăng về dịch vụ ngân hàng.

Thứ hai, tăng cường hạ tầng kỹ thuật: Với sự đầu tư và cải thiện hạ tầng kỹ thuật, bao gồm mạng lưới viễn thông và Internet, vùng ĐBSCL đã tạo điều kiện thuận lợi cho việc triển khai dịch vụ ngân hàng điện tử. Thông qua việc mở rộng mạng lưới viễn thông, nâng cấp hệ thống điện lực, cải thiện hệ thống giao thông, phát triển hệ thống điện thông minh và xây dựng cơ sở hạ tầng công nghệ thông tin. Những biện pháp này đã cung cấp một nền tảng vững chắc để hỗ trợ phát triển kinh tế và dịch vụ ngân hàng điện tử trong vùng ĐBSCL.

Thứ ba, tăng cường tiếp cận Internet và di động: Sự gia tăng sử dụng Internet và sở hữu điện thoại di động đã mở ra cơ hội để người dân và doanh nghiệp ở vùng ĐBSCL tiếp cận và sử dụng dịch vụ ngân hàng điện tử.

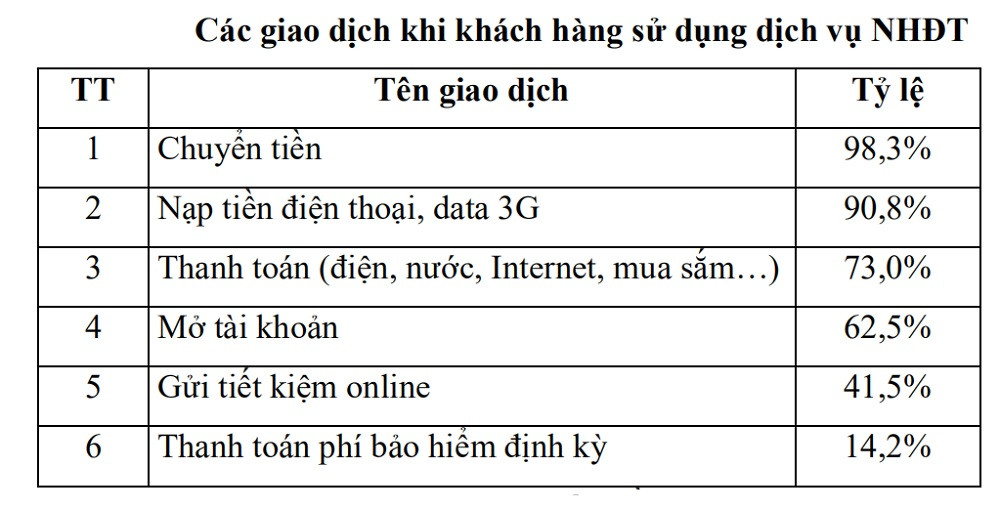

Khi được hỏi về các giao dịch trong quá trình sử dụng dịch vụ NHĐT tại các NHTM của khách hàng ở ĐBSCL, kết quả khảo sát cho thấy các giao dịch chuyển tiền, nạp tiền điện thoại, data 3G và dịch vụ thanh toán (điện, nước, Internet, mua sắm…) chiếm tỷ lệ cao nhất, lần lượt là 98,3%, 90,8% và 73%. Ngoài ra, các giao dịch như mở tài khoản, gửi tiết kiệm online và thanh toán phí bảo hiểm định kỳ cũng được khách hàng lựa chọn khi sử dụng dịch vụ NHĐT.

Thứ tư, sự phát triển của dịch vụ ngân hàng truyền thống: Các ngân hàng truyền thống đã mở rộng mạng lưới chi nhánh và điểm giao dịch trong vùng ĐBSCL, tạo điều kiện thuận lợi cho việc triển khai dịch vụ ngân hàng điện tử. Sự phát triển của dịch vụ ngân hàng truyền thống tại vùng ĐBSCL đã đóng góp quan trọng vào việc cung cấp các dịch vụ tài chính cho người dân và doanh nghiệp trong khu vực.

Tuy nhiên, cần lưu ý rằng dịch vụ ngân hàng truyền thống cũng có một số hạn chế như hạn chế địa lý: Một số khu vực hẻo lánh và khó tiếp cận trong vùng ĐBSCL có thể gặp khó khăn trong việc tiếp cận các dịch vụ ngân hàng truyền thống do thiếu hạ tầng và mạng lưới chi nhánh. Kế đến là thời gian và công sức: Khách hàng phải dành thời gian và công sức để 24đến ngân hàng trực tiếp để thực hiện các giao dịch, đặc biệt là trong trường hợp có nhiều thủ tục và số lượng khách hàng ngày càng lớn. Một hạn chế khác là về mặt chi phí. Bên cạnh đó, khi các ngân hàng phục vụ các yêu cầu dịch vụ của khách hàng trực tiếp tại cơ sở làm việc cần cung cấp đủ mặt bằng, không gian và nhân viên.

Thứ năm, sự tăng cường quy định và hỗ trợ từ phía chính phủ: Chính phủ Việt Nam đã đưa ra các chính sách và quy định để khuyến khích và hỗ trợ phát triển dịch vụ ngân hàng điện tử. Điều này đã tạo ra một môi trường thuận lợi cho các ngân hàng và doanh nghiệp phát triển và triển khai các dịch vụ ngân hàng điện tử.

Tổng quan bối cảnh nghiên cứu phát triển dịch vụ ngân hàng điện tử tại vùng ĐBSCL được hỗ trợ bởi sự phát triển kinh tế, cải thiện hạ tầng kỹ thuật, tiếp cận Internet và di động, sự phát triển của dịch vụ ngân hàng truyền thống và sự hỗ trợ từ phía chính phủ. Tất cả những yếu tố này đã tạo ra một môi trường thuận lợi để nghiên cứu và phát triển dịch vụ ngân hàng điện tử trong vùng ĐBSCL.

(Nguồn: Khảo sát và ước lượng từ mô hình của nhóm nghiên cứu)

Tuy nhiên, khi triển khai dịch vụ ngân hàng điện tử, NHTM phải đối mặt với nhiều thách thức: làm hài lòng khách hàng luôn đóng vai trò quan trọng đối với hoạt động kinh doanh, giúp các NHTM giữ chân khách hàng cũ, thu hút khách hàng tiềm năng, góp phần tăng trưởng doanh thu dịch vụ và đạt lợi thế cạnh tranh. Bởi lẽ, đối khách hàng trong khu vực ĐBSCL có thể bao gồm: (1) Nông dân: Khu vực ĐBSCL nổi tiếng với nền nông nghiệp phát triển, đặc biệt là trong lĩnh vực trồng trọt và nuôi trồng thủy sản. Do đó, nông dân là một đối tượng khách hàng quan trọng, sử dụng các dịch vụ ngân hàng để quản lý tài chính, vay vốn và thực hiện các giao dịch liên quan đến nông nghiệp; (2) Doanh nghiệp: Khu vực ĐBSCL cũng có nhiều doanh nghiệp hoạt động trong các ngành công nghiệp, dịch vụ, thương mại và du lịch. Những đối tượng này có thể sử dụng dịch vụ ngân hàng để quản lý tài chính, vay vốn kinh doanh, thanh toán và giao dịch quốc tế; (3) Cá nhân và hộ gia đình: Khách hàng cá nhân và hộ gia đình trong khu vực ĐBSCL cũng có nhu cầu sử dụng các dịch vụ ngân hàng để tiết kiệm, vay vốn mua nhà, mua ô tô, thanh toán hóa đơn và thực hiện các giao dịch tài chính cá nhân khác; (4) Sinh viên và người lao động: Khu vực ĐBSCL có nhiều trường đại học, cao đẳng và các khu công nghiệp thu hút sinh viên và người lao động từ các tỉnh lân cận. Đối tượng này có thể sử dụng các dịch vụ ngân hàng để quản lý tài chính cá nhân, nhận lương và thực hiện các giao dịch thanh toán hàng ngày.

Khi sử dụng dịch vụ ngân hàng điện tử, khách hàng thường có những lo ngại sau đây:

An ninh và bảo mật: Một trong những lo ngại chính của khách hàng khi sử dụng dịch vụ ngân hàng điện tử là vấn đề an ninh và bảo mật thông tin cá nhân và tài khoản. Họ có thể lo lắng về việc bị tấn công mạng hoặc lừa đảo trực tuyến, gây mất tiền bạc hoặc thông tin quan trọng.

Khả năng sử dụng công nghệ: Một số khách hàng có thể không quen thuộc hoặc không tự tin trong việc sử dụng công nghệ và các ứng dụng di động. Điều này có thể gây ra sự lo lắng và khó khăn khi sử dụng dịch vụ ngân hàng điện tử.

Sự cần thiết của dịch vụ trực tiếp: Một số khách hàng có thể ưa thích giao dịch trực tiếp tại ngân hàng hoặc qua các phương tiện truyền thống khác. Họ có thể lo lắng về việc không có sự tương tác trực tiếp với nhân viên ngân hàng hoặc không có sự hỗ trợ khi gặp vấn đề.

Sự tin cậy và ổn định: Khách hàng có thể lo lắng về độ tin cậy và ổn định của dịch vụ ngân hàng điện tử. Họ e sợ hệ thống có thể gặp sự cố kỹ thuật hoặc mất kết nối, gây mất tiền bạc hoặc khó khăn trong việc quản lý tài chính.

Khả năng truy cập và hỗ trợ: Một số khách hàng lo lắng về khả năng truy cập vào dịch vụ ngân hàng điện tử do hạn chế về đường truyền Internet hoặc thiếu điện thoại thông minh. Họ cũng có thể lo lắng về khả năng nhận được hỗ trợ từ ngân hàng trong việc sử dụng dịch vụ này.

Để giảm bớt những lo ngại này, các ngân hàng cần cung cấp các biện pháp bảo mật mạnh mẽ, đào tạo và hỗ trợ khách hàng về việc sử dụng dịch vụ ngân hàng điện tử, và tạo ra các kênh liên lạc để giải đáp các câu hỏi và giúp đỡ khách hàng khi cần thiết. Bên cạnh đó, trong bối cảnh tội phạm lừa đảo trên mạng phức tạp như hiện nay, các cơ quan quản lý cần điều chỉnh và bổ sung chính sách để bảo vệ người tiêu dùng khi thực hiện các giao dịch điện tử, trong đó phổ biến nhất là giao dịch thanh toán. Ngân hàng Nhà nước cần tiếp tục nghiên cứu sửa đổi, bổ sung Thông tư 19/2016/TT-NHNN, trong đó có một số quy định như: xây dựng bộ tiêu chí nhận diện các chủ thẻ có dấu hiệu nghi ngờ gian lận, lừa đảo; áp dụng giải pháp công nghệ nhận diện, phát hiện hành vi bất thường, rủi ro cao trong sử dụng thẻ; có biện pháp xác minh, thẩm định, quản lý, giám sát đơn vị chấp nhận thanh toán... Tăng cường cơ chế phối hợp, chia sẻ thông tin giữa Bộ Công an, Ngân hàng Nhà nước, Hiệp hội Ngân hàng, các tổ chức thẻ quốc tế, Napas và các NHTM...

Tóm lại, với vị trí, vai trò quan trọng, Đảng và Nhà nước đã có nhiều chỉ đạo, định hướng về chiến lược vĩ mô, các chủ trương, chính sách trọng tâm cho phát triển ĐBSCL. Tư duy mới, tầm nhìn mới, cơ hội mới và giá trị mới chính là những điểm nhấn quan trọng của quy hoạch vùng ĐBSCL. Tại Hội nghị công bố Quy hoạch và xúc tiến đầu tư vùng ĐBSCL thời kì 2021 - 2030 với chủ đề “Tư duy mới - Tầm nhìn mới - Cơ hội mới - Giá trị mới” được tổ chức vào năm 2022, Thủ tướng Chính phủ đã nhấn mạnh, vùng ĐBSCL có vị trí, vai trò chiến lược đặc biệt quan trọng cả về kinh tế, văn hóa, xã hội, môi trường, quốc phòng, an ninh và đối ngoại của cả nước.

Trên phương diện kinh tế, việc phát triển hệ thống NHTM nói chung cũng như dịch vụ ngân hàng điện tử nói riêng sẽ mang lại lợi ích cho cả khách hàng, ngân hàng và các tỉnh thuộc khu vực ĐBSCL, từ đó góp phần thúc đẩy và hỗ trợ phát triển kinh tế khu vực trong tương lai.

*Nhóm tác giả: Nguyễn Thị Ánh Ngọc, Đoàn Thị Thanh Hòa, Nguyễn Thị Diễm (ThS Ngân hàng, UEH)

Có thể bạn quan tâm

Giải mã ngân hàng số được các doanh nghiệp Việt tin dùng

08:55, 01/12/2023

Techcombank thắng giải thưởng Dịch vụ ngân hàng số hàng đầu thế giới từ Global Finance

11:02, 14/11/2023

Miễn phí chuyển tiền quốc tế cho doanh nghiệp trên ngân hàng số OCB OMNI

04:55, 07/11/2023

“Tối tân, thời thượng, từ trái tim”: Triết lý ngân hàng số của TPBank

15:00, 13/10/2023

NCB hút khách doanh nghiệp với dịch vụ ngân hàng số thông minh

10:14, 28/09/2023

Người tiêu dùng Việt đón nhận các hình thức ngân hàng số và bán lẻ kỹ thuật số

12:43, 05/09/2023