Việc Tổng công ty Viglacera-CTCP (HNX-VGC) chuyển sang niêm yết trên sàn HoSE có thể sẽ giúp cổ phiếu VGC hấp dẫn hơn, đồng thời Nhà nước có thể sớm thoái vốn theo lộ trình đề ra.

Sở Giao dịch chứng khoán TP.HCM (HOSE) vừa chấp thuận cho VGC niêm yết 448 triệu cổ phiếu, tương ứng tổng giá trị niêm yết theo mệnh giá là 4.483 tỷ đồng.

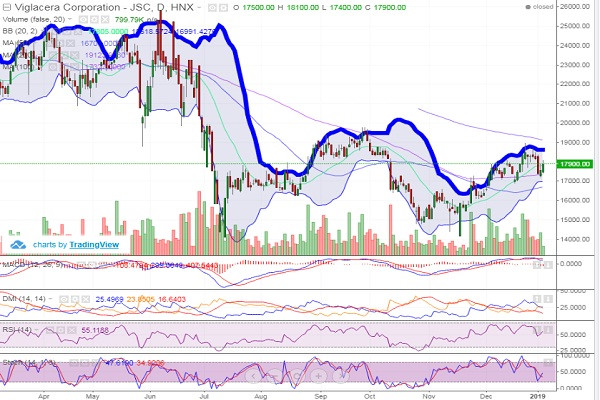

Chốt phiên giao dịch ngày 4/1, cổ phiếu VGC tăng 1,7% lên mức 17.900 đồng/cp.

Lợi nhuận vượt kế hoạch năm 2018

Theo báo cáo tài chính hợp nhất quý 3/2018, doanh thu thuần của VGC 9 tháng đầu năm nay đạt 6.374 tỷ đồng, giảm 6,3% so với cùng kỳ năm ngoái. Tỷ lệ giá vốn hàng bán trên doanh thu thuần tăng lên mức 77,2%, so với mức 76,6% của cùng kỳ năm ngoái, cho thấy hiệu quả sản xuất kinh doanh của doanh nghiệp này đã giảm nhẹ. Điều này còn được thể hiện qua biên lợi nhuận gộp của VGC trong kỳ giảm xuống mức 22,7%, so với mức 23,3% của cùng kỳ.

Có thể bạn quan tâm

04:10, 23/08/2018

04:30, 21/06/2018

05:02, 14/04/2018

00:02, 01/12/2018

12:35, 24/07/2018

20:05, 25/04/2017

Doanh thu tài chính trong kỳ tăng lên 94 tỷ đồng, tăng 88% so với cùng kỳ. Tuy nhiên, chi phí tài chính cũng tăng khá mạnh lên 166,7 tỷ đồng, tăng 30% so với cùng kỳ, trong đó chi phí lãi vay chiếm tới 82,5%.

Tổng chi phí bán hàng và quản lý doanh nghiệp trong kỳ lên tới 725 tỷ đồng, chiếm tới hơn 50% lợi nhuận gộp cho thấy, khoản mục chi phí này của VGC hiện đang ở mức cao.

Kết thúc 9 tháng đầu năm 2018, VGC đạt lợi nhuận sau thuế 527 tỷ đồng, giảm hơn 18% so với cùng kỳ. Sở dĩ lợi nhuận của VGC giảm mạnh là do giá nhiên liệu tăng làm tăng chi phí sản xuất, giá bán sản phẩm giảm do áp lực cạnh tranh từ các sản phẩm nhập khẩu và nhu cầu trong nước giảm…

Mặc dù VGC chưa công bố báo cáo tài chính quý 4/2018, nhưng thông tin từ VGC cho biết, công ty mẹ VGC ước đạt 606 tỷ đồng lợi nhuận cả năm 2018, vượt kế hoạch đề ra.

Tính đến ngày 30/9, tổng số nợ phải trả của VGC là 9.454 tỷ đồng, trong đó nợ ngắn hạn chiếm hơn 45%. Trong khi đó, vốn chủ sở hữu 6.751 tỷ đồng, gần như không thay đổi so với đầu kỳ. Theo đó, tỷ lệ nợ phải trả/vốn chủ sở hữu ở mức 140%. Lưu chuyển tiền tệ thuần từ hoạt động tài chính trong kỳ âm hơn 267 tỷ đồng, cho thấy áp lực trả nợ của VGC cũng khá lớn.

Thách thức trong kinh doanh

Hiện VGC đang dựa vào 3 trụ cột chính trong sản xuất, kinh doanh. Thứ nhất là hạ tầng khu công nghiệp (KCN). Hiện VGC sở hữu 11 KCN với tổng diện tích 3.876 ha. Các KCN của VGC thu hút các doanh nghiệp lớn trong lĩnh vực công nghệ, điện tử từ Hàn Quốc, Đài Loan, Nhật Bản… Diện tích cho thuê của VGC ở các KCN được dự báo sẽ tiếp tục tăng trong thời gian tới do nguồn vốn FDI vào Việt Nam đang có xu hướng gia tăng, nhất là khi các doanh nghiệp từ Trung Quốc đã và đang dịch chuyển sản xuất sang Việt Nam trong điều kiện chiến tranh thương mại Mỹ- Trung chưa có hồi kết.

Thứ hai là sản xuất kinh doanh các sản phẩm sứ vệ sinh cao cấp. Theo kế hoạch, VGC đầu tư dây chuyền sản xuất bồn tắm để nâng cao tính đồng bộ với các sản phẩm sứ vệ sinh – sen vòi. Giá bán các dòng sản phẩm cao cấp ứng dụng công nghệ nano nung của VGC cao hơn khoảng hơn 2 lần các sản phẩm phổ thông, góp phần nâng cao biên lợi nhuận của mảng sứ.

Thứ ba là sản xuất kính. Hiện VGC đang triển khai thêm dự án kính nổi siêu trắng công suất 600 tấn/ngày tại KCN Phú Mỹ. Dự án này do VGC góp vốn 35%, IDICO góp 30% và Tập đoàn Khải Thịnh (Trung Quốc) góp 35%, dự kiến sẽ đi vào hoạt động trong năm 2019. Sản phẩm đầu ra là kính nổi siêu trắng, phục vụ nhu cầu trong nước và xuất khẩu để sản xuất pin năng lượng mặt trời, được Tập đoàn Khải Thịnh cam kết tiêu thụ. Ngoài ra, VCG triển khi dự án kính cán siêu trắng Yên Phong, công suất 650 tấn/ngày tại Bắc Ninh, dự kiến đưa vào vận hành năm 2020.

Tuy nhiên hiện nay VGC đang đối mặt với một số thách thức trong hoạt động sản xuất, kinh doanh do nguồn cung các vật liệu xây dựng tăng mạnh. Đối với mảng gạch ốp lát, năng lực sản xuất toàn ngành đang tăng, trong khi nhu cầu có xu hướng giảm, khiến giá bán sụt giảm. Đối với mảng kính, VGC đang chịu áp lực cạnh tranh lớn đến từ nhà máy Indevco Ninh Bình và kính nhập khẩu từ Malaysia…

Chốt phiên giao dịch ngày 4/1, cổ phiếu VGC tăng 1,7% lên mức 17.900 đồng/cp. Tuy nhiên trong 1 năm qua, cổ phiếu VGC giảm tới gần 32%, một phần là thị trường chung giảm mạnh, ngoài ra hoạt động sản xuất kinh doanh những tháng đầu năm không thuận lợi cũng tác động tiêu cực đến giá cổ phiếu này. Khối lượng giao dịch bình quân trong 1 năm qua khoảng 1,7 triệu cổ phiếu/phiên.

Với việc vượt kế hoạch lợi nhuận năm 2018, cộng với việc chuyển sang niêm yết tại sàn HoSE và Nhà nước dự kiến sẽ thoái vốn tại VGC trong quý 1/2019, thì cổ phiếu VGC có thể sẽ là tâm điểm hấp dẫn nhà đầu tư.

Theo phân tích kỹ thuật, cổ phiếu VGC đang có xu hướng phục hồi nhẹ. Tuy nhiên, đà phục hồi này còn phụ thuộc vào thị trường chung, bởi tâm lý nhà đầu tư hiện nay đang chịu tác động mạnh từ thị trường thế giới. VGC sẽ chỉ tăng mạnh khi vượt qua mức 19.000đ/cp (MA200). Nếu không, xu hướng điều chỉnh, củng cố sẽ tiếp diễn trong ngắn hạn.