Ngay sau kế hoạch tăng vốn điều lệ được Ngân hàng Nhà nước chấp thuận, HDBank vừa công bố tài liệu lấy ý kiến cổ đông bằng văn bản trong đó có nội dung tham gia tái cơ cấu một ngân hàng khác.

>>> MB có thể “nhận chuyển giao bắt buộc” ngân hàng nào?

Cụ thể, ngày 12/8/2022, Ngân hàng TMCP Phát triển TP HCM (HDBank, HoSE: HDB) đã công bố tài liệu lấy ý kiến cổ đông bằng văn bản, trong đó HDB xin ý kiến cổ đông về việc tham gia hỗ trợ một ngân hàng thuộc diện kiểm soát đặc biệt.

HDBank vừa được Ngân hàng Nhà nước chấp thuận tăng vốn điều lệ. Ảnh: Giao dịch tại HDBank

Hiện thông tin về việc HDBank tham gia chương trình tái cơ cấu hệ thống, cụ thể là ngân hàng nào, chi tiết vẫn chưa được công bố. Tuy nhiên, theo CTCK SSI (SSI Research), trong báo cáo cập nhật về HDBank, bộ phận này đã cập nhật về chi tiết góp vốn điều lệ vào ngân hàng yếu kém (ngân hàng mục tiêu).

"Khác với đề xuất gần đây của VCB và MBB đã trình tại Đại hội Cổ đông và không có việc góp vốn vào các ngân hàng yếu kém, HDB sẽ thực hiện góp vốn điều lệ không quá 9 nghìn tỷ đồng vào ngân hàng mục tiêu tại thời điểm chuyển giao bắt buộc. HDB cũng sẽ tiếp tục thực hiện việc góp vốn phù hợp với lộ trình của phương án nhận chuyển giao bắt buộc đã được phê duyệt. Như vậy, HDB đang cho thấy định hướng khá rõ ràng trong việc tham gia vào chương trình tái cơ cấu tổ chức tín dụng của NHNN", báo cáo của SSI đánh giá.

SSI cũng nhận định, mặc dù thông tin về ngân hàng mục tiêu vẫn chưa được tiết lộ, nhưng qua kế hoạch này có thể thấy: (1) HDB có thể đang đàm phán các điều khoản (lợi ích) tốt hơn của thương vụ này, hoặc (2) ngân hàng mục tiêu, trong trường hợp này, thực sự có tình hình tài chính và/hoặc mạng lưới chi nhánh/tiền gửi khách hàng tốt hơn so với ba ngân hàng thuộc diện kiểm soát đặc biệt còn lại.

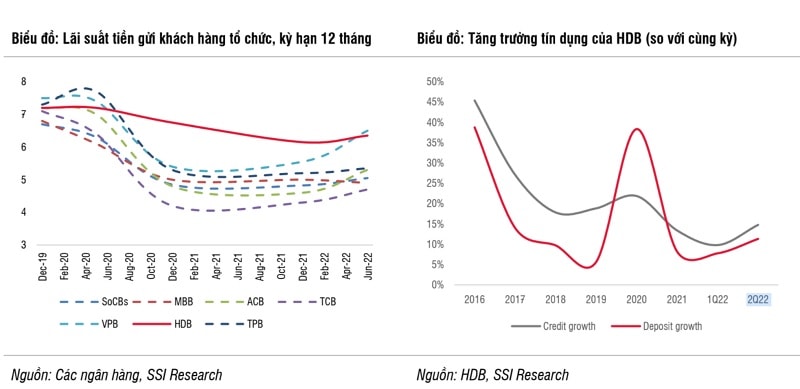

HDBank có tăng trưởng tín dụng mạnh mẽ và đang giữ tỷ lệ dư nợ tín dụng/ vốn huy động ở mức hợp lý trong 6 tháng đầu 2022

Trong đó, điều nhà đầu tư sẽ rất quan tâm là về lợi ích của HDB và ngân hàng yếu kém, thì theo SSI, các lợi ích chung của bên chuyển giao và bên nhận chuyển giao sẽ là:

Không hợp nhất báo cáo tài chính của ngân hàng mục tiêu với HDB, trừ khi kế hoạch tái cơ cấu thành công;

Khoản góp vốn/đầu tư cổ phần/các khoản vay đối với ngân hàng mục tiêu sẽ được loại ra khi tính hệ số CAR và trích lập dự phòng.

Chính sách cổ tức, phân phối lợi nhuận và các quỹ của HDB không phụ thuộc hoặc bị ảnh hưởng bởi việc nhận chuyển giao bắt buộc này và độc lập với kết quả kinh doanh của NHTM được chuyển giao bắt buộc trong thời gian thực hiện Phương án nhận chuyển giao bắt buộc;

HDB được NHNN ưu đãi bổ sung hạn mức tăng trưởng tín dụng hàng năm; và Các khoản hỗ trợ khác theo quy định của Luật các tổ chức tín dụng (chẳng hạn như cho vay lãi suất thấp từ NHNN cho ngân hàng mục tiêu, v.v.).

Có thể thấy các lợi ích mà ngân hàng tham gia tái cơ cấu theo hướng nhận chuyển giao bắt buộc một tổ chức tín dụng khác, như trường hợp này của HDBank và trước đó là Vietcombank và MBB, xét trên các đề án của 2 ngân hàng đi trước công bố, về cơ bản vẫn khá giống nhau.

Trước đó, chia sẻ với Diễn đàn Doanh nghiệp về kế hoạch ngân hàng nhận chuyển giao bắt buộc một tổ chức tín dụng yếu kém khác trong hệ thống, ông Nguyễn Lê Ngọc Hoàn, chuyên gia tài chính, nhìn nhận rằng: Việc chuyển giao bắt buộc này xem xét sẽ thấy các ngân hàng đáp ứng trước hết yếu tố "khỏe" để là điều kiện tất yếu được chọn. "Cả Vietcombank, MBBank đều đang trong top đầu quy mô vốn, lợi nhuận, có nguồn lực xử lý nợ xấu, hệ số CAR và CASA cao và đặc biệt hoạt động kinh doanh tích cực, gắn với nhiều đối tượng khách hàng doanh nghiệp, cá nhân từ CIB đến SME và tiêu dùng đa dạng trong nền kinh tế", ông Hoàn nói. Với trường hợp HDBank, có thể mở rộng thêm ở góc độ là một ngân hàng có kinh nghiệm về M&A, đã thực thi tái cơ cấu ngân hàng hậu sáp nhập rất thành công.

>>> Thấy gì từ chuyện các ngân hàng bàn nhận "chuyển giao bắt buộc” tổ chức tín dụng?

>> Thay đổi nhân sự tại OceanBank: Bình mới rượu cũ?

"Ngoài ra, các ngân hàng này chắc chắn cũng phải có nhu cầu mở rộng thêm quy mô, mạng lưới, mở rộng hệ sinh thái tương ứng với năng lực “khỏe” và có chiến lược, tầm nhìn dài hạn. Việc tiếp nhận “chuyển giao bắt buộc” các tổ chức tín dụng yếu, kém có thể chưa giúp họ cộng thêm ngay như bài toán 1+1=3 mà các thương vụ M&A thông thường kỳ vọng, thậm chí ngược lại họ bước đầu còn phải san sẻ nguồn lực hỗ trợ cho tổ chức tín dụng yếu; nhưng chắc chắn họ được lợi cả trước mắt lẫn lâu dài", chuyên gia đánh giá.

Ông cũng cho rằng về lâu dài, theo như các kế hoạch được cổ đông và các ngân hàng bàn thảo, tổ chức tín dụng mà các ngân hàng mong muốn nhận chuyển giao sẽ được hoạt động độc lập, tức không bị “cõng nợ” ngay vào báo cáo tài chính ngân hàng – điểm yếu nhất và cần phải xử lý tiếp tục các tổ chức kém hiện nay. Như theo đề án trên và dự báo của SSI Research thì yếu tố này ở thương vụ HDBank không khiến nhà đầu tư lo lắng.

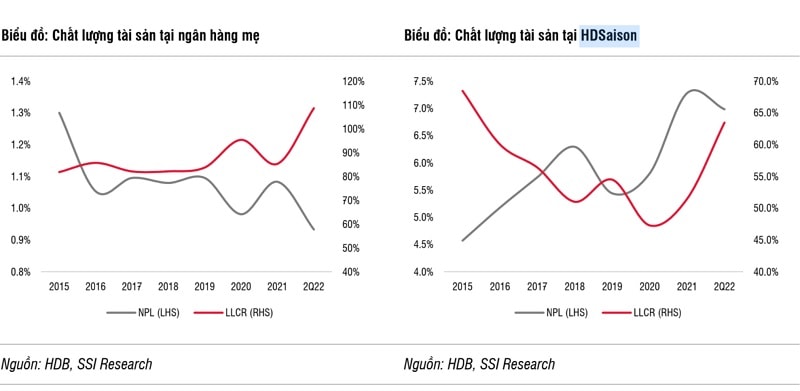

Chất lượng tín dụng tốt ở cả ngân hàng mẹ HDBank lẫn HDSaison theo đánh giá của SSI Research, là một điểm sáng rất tích cực của HDBank so với hệ thống

Từ góc độ phân tích, SSI Research cũng lưu ý: Quan sát các đề xuất gần đây liên quan đến việc hỗ trợ các ngân hàng yếu kém, chúng tôi tiếp tục cho rằng cần phải có những ưu đãi đủ lớn để các ngân hàng khỏe có những động lực tham gia vào kế hoạch tái cơ cấu. Do đó, chúng tôi giữ quan điểm khá tích cực đối với những giao dịch tiềm năng này. Tuy nhiên, với yêu cầu hỗ trợ vốn ban đầu của ngân hàng mục tiêu, lợi ích ròng kỳ vọng từ việc HDB tham gia chương trình tái cơ cấu tổ chức tín dụng có thể sẽ đến chậm hơn so với trường hợp của VCB và MBB.

Trở lại với vấn đề "Vậy HDBank sẽ nhận chuyển giao bắt buộc tổ chức tín dụng nào? Như đã đề cập ở trên, tài liệu xin ý kiến cổ đông của HDBank chưa công bố chi tiết đó là ngân hàng nào. Nếu rà soát lại các ngân hàng thuộc diện có khả năng phải chuyển giao để thực hiện theo Quyết định số 1382/QĐ-NHNN về Kế hoạch hành động của ngành Ngân hàng triển khai thực hiện Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021-2025” (Kế hoạch hành động của ngành Ngân hàng) - thì có thể thấy đang có 3 ngân hàng 0 đồng và 1 ngân hàng ở diện kiểm soát đặc biệt.

Theo dữ liệu ghi nhận, hiện 2 ngân hàng 0 đồng là CBBank và OceanBank đã có ký kết hợp tác để sẵn sàng chuyển giao về tay ngân hàng "mẹ" mới. Thông tin về số phận tái cơ cấu giai đoạn mới của 2 ngân hàng còn lại thì vẫn đang để ngỏ. Do đó không ít nhà đầu tư đặt kỳ vọng đây sẽ là những cái tên sẽ được xướng lên tiếp theo trong danh sách của các ngân hàng đủ điều kiện, năng lực để nhận chuyển giao bắt buộc. Tuy nhiên, một chuyên gia cũng lưu ý là trên thị trường luôn tồn tại những biến số nên rất khó dự đoán.

Được biết, trong tài liệu xin ý kiến cổ đông, HDBank cũng trình nội dung phát hành trái phiếu tại nước ngoài theo chương trình Euro Medium Term Note (EMTN) với tổng giá trị phát hành dự kiến là 900 triệu USD kỳ hạn 3-10 năm. Trái phiếu dự kiến sẽ được phát hành cho các nhà đầu tư quốc tế và niêm yết trên SGX.

Trước đó, HDBank là một trong những ngân hàng được các định chế tài chính quốc tế, quỹ đầu tư ngoại ưa thích và đánh giá triển vọng cao, minh chứng với DEG, một định chế tài chính hàng đầu châu Á đã thông qua góp vốn trái phiếu, trở thành đối tác lớn của HDBank. Trong những phiên giao dịch gần đây, HDB của HDBank cũng là cổ phiếu vua có giao dịch sôi động bậc nhất thị trường, được các nhà đầu tư ngoại gom mua và nâng tỷ lệ sở hữu kín room.

Có thể bạn quan tâm

HDBank chuẩn bị chia cổ tức tỷ lệ 25%, ước lợi nhuận 6 tháng vượt kế hoạch

18:12, 19/07/2022

Bật mí cách hoàn được nhiều tiền nhất khi dùng thẻ HDBank Petrolimex 4 trong 1

12:24, 19/07/2022

HDBank mở mới 18 điểm giao dịch và tuyển dụng 250 ứng viên

04:50, 02/07/2022

Siêu thẻ HDBank Petrolimex 4 trong 1 “gây sốt” khi hoàn 50% tiền xăng

02:15, 30/06/2022

HDBank và Petrolimex phát hành siêu thẻ đồng thương hiệu 4 trong 1

14:25, 16/06/2022

HDBank tiếp tục đồng hành Giải Futsal HDBank Vô địch quốc gia 2022

04:00, 15/06/2022