Không như dự đoán của một số định chế tài chính, Ngân hàng Nhà nước đã khẳng định chưa có kế hoạch giảm lãi suất điều hành thời điểm này.

Trả lời báo chí mới đây, Phó Thống đốc Thường trực Ngân hàng Nhà nước (NHNN) Đào Minh Tú cho biết, không như lãi suất cho vay, để có lãi suất điều hành phù hợp thì phải phụ thuộc vào diễn biến khách quan của nền kinh tế, dựa trên yêu cầu về ổn định kinh tế vĩ mô, kiểm soát lạm phát, ổn định tài chính. Để điều hành kinh tế vĩ mô, cần phải căn cứ vào biến động của tình hình kinh tế thế giới, các chính sách tiền tệ phải bảo đảm theo hướng linh hoạt, bảo đảm ổn định kiểm soát lạm phát, giữ các cân đối lớn của nền kinh tế trong ngắn hạn, trung hạn, dài hạn.

Phó Thống đốc Thường trực NHNN cho biết: "Đối với việc tăng hay giảm lãi suất điều hành, NHNN phải cân nhắc, tính toán kỹ, không phụ thuộc vào ý chí chủ quan" (ảnh: giao dịch tại NHTM)

Nhìn lại riêng trong năm 2020, NHNN đã 3 lần giảm lãi suất điều hành. Đến nay, dưới góc độ vĩ mô, NHNN cho rằng, mặt bằng lãi suất điều hành, lãi suất thị trường cơ bản ổn định, phù hợp.

Hơn nữa, qua phân tích diễn biến thị trường thực tế, NHNN nhận thấy vốn khả dụng của các ngân hàng thương mại (NHTM), hay còn gọi là thanh khoản của các NHTM dồi dào, lãi suất thị trường liên ngân hàng khá thấp. Ở đầu ra, trong bối cảnh hiện nay, cầu tín dụng ra nền kinh tế còn khá thấp, do đó, việc giảm lãi suất điều hành chưa phải là giải pháp thích hợp và phát huy tác dụng trong thời điểm hiện nay.

Vì vậy, NHNN không cho rằng việc giảm tiếp lãi suất điều hành là hợp lý. Thời điểm này, cần cân đối bảo đảm quyền lợi của người gửi tiền, đồng thời, dưới góc độ vĩ mô là kiểm soát lạm phát trong năm 2021 cũng như những năm tới.

Tuy nhiên, Phó Thống đốc cũng cho biết NHNN vẫn đang theo dõi chặt các diễn biến để có các công cụ hữu hiệu, vận dụng linh hoạt chính sách tiền tệ đúng thời điểm, từ đó phát huy tác dụng, đạt hiệu quả cao nhất.

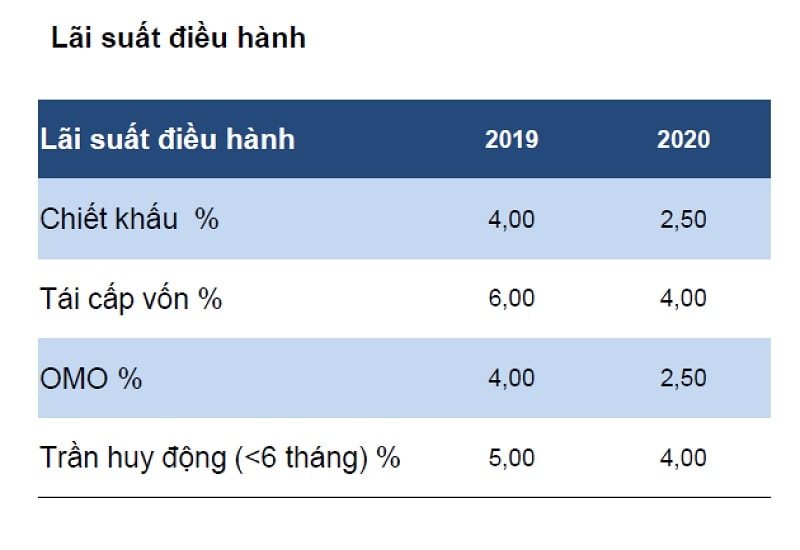

Trong năm 2020, NHNN đã thực hiện một loạt các đợt cắt giảm lãi suất vào ngày 17/3, 13/5 và 1/20/2020 với các nội dung quan trọng như: Giảm lãi suất tái cấp vốn từ 6,0% xuống 4,0%; lãi suất tái chiết khấu từ 4,0% xuống 2,5% và lãi suất OMO từ 4,0% xuống 2,5%. Giảm trần lãi suất tiền gửi có kỳ hạn từ 1 tháng đến 6 tháng 5,0% xuống 4,0%. Đồng thời ban hành Thông tư 01/2020 với các ngân hàng cùng thực hiện tái cơ cấu/ giảm lãi vay cho một số khoản dư nợ và khoản vay mới cũng như giảm phí các loại giao dịch ngân hàng.

Thông qua đó, mặt bằng lãi suất tiền gửi của Việt Nam đã về mức thấp nhất khu vực. NHNN khẳng định qua đó đã hỗ trợ cho mặt bằng lãi suất vay được điều chỉnh xuống thấp hơn trước từ 1,0%-1,5%; với các khoản cho vay các lĩnh vực ưu tiên là 2%.

Lãi suất điều hành của NHNN áp dụng trong năm 2020, tiếp tục được áp dụng trong năm 2021 (Dữ liệu: VCSC)

Trần lãi suất tiền gửi và mặt bằng lãi suất cho vay của 2020 tiếp tục được “kế thừa” qua 2021, theo định hướng tiếp tục nới lỏng chính sách tiền tệ phù hợp các diễn biến vĩ mô và hỗ trợ tăng trưởng.

Tuy nhiên, theo đánh giá của World Bank đầu 2021, NHNN đã hẹp dư địa để nới lỏng hơn nữa chính sách tiền tệ và có thể sẽ phải thay đổi từ giữa năm 2021. Tương tự, chính sách tài khóa cũng cần có sự điều chỉnh để trở về tiếp tục củng cố bộ đệm dày mà Việt Nam đã tích lũy được trong hơn 3 năm qua, nhằm giữ ổn định tiền tệ - tài khóa của Việt Nam và điều chỉnh linh hoạt, phù hợp với các diễn biến, sẵn sàng chống đỡ các cú sốc có thể xảy đến từ bên ngoài.

COVID-19 với làn sóng thứ tư đã khiến các biến số kinh tế vĩ mô thay đổi. Theo CTCK SSI đánh giá, có thể NHNN sẽ điều hành chính sách tiền tệ theo hướng hỗ trợ tăng trưởng, giúp các doanh nghiệp duy trì thanh khoản trong giai đoạn khó khăn hiện nay. Không loại trừ khả năng NHNN có các động thái tiếp tục nới lỏng chính sách, nếu tình hình dịch bệnh có những diễn biến phức tạp, kéo dài hơn so với dự kiến.

Song với khẳng định của Lãnh đạo NHNN, chính sách tiền tệ như hiện tại có thể sẽ duy trì, nhưng cơ quan quản lý ít nhất trước mắt sẽ không có động thái nào can thiệp sâu hơn từ lãi suất điều hành.

Trong khi đó, giới chuyên môn đánh giá, với đà tăng trưởng doanh thu và lợi nhuận cao của các ngân hàng thương mại trong năm 2020 và 6 tháng đầu 2021, trong đó nguồn thu chủ yếu đến từ tín dụng và hệ số biên lãi ròng (NIM) ở mức cao, chủ yếu do chi phí vốn huy động rẻ trong khi lãi suất vay vẫn còn ở mức cao, dù NHNN không can thiệp lãi suất điều hành, các NHTM vẫn có thể giảm lãi suất vay như cam kết mới đây, sâu hơn và thực tế hơn nữa, để hỗ trợ tăng trưởng, hỗ trợ doanh nghiệp.

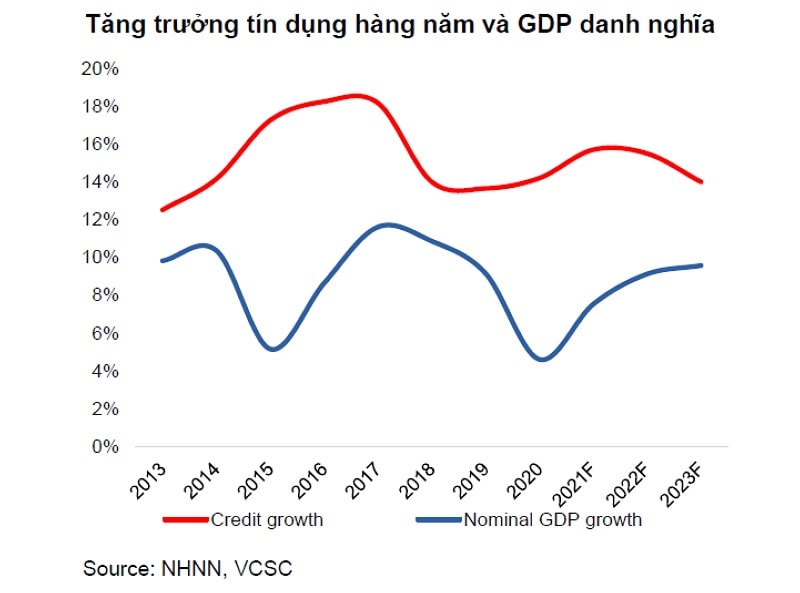

Khoảng cách tốc độ tăng trưởng tín dụng và GDP danh nghĩa cao (ước lên đến gần tám điểm phần trăm) cho thấy, dường như tín dụng chưa thực sự đi vào nền kinh tế và hiệu quả tín dụng đối với nền kinh tế đang kém đi

“Mức giảm lãi suất vay của các ngân hàng có thể không đáp ứng kỳ vọng cao của các doanh nghiệp như đề xuất giảm 3%-5% của các doanh nghiệp SME Hà Nội; hay đề xuất giảm 2% cho mọi khoản vay từ Hội Doanh nhân trẻ Việt Nam, nhưng chỉ cần điều chỉnh giảm nhẹ NIM, các NHTM đã có thể chung tay giảm lãi vay hiệu quả”, một chuyên gia đánh giá.

Về thanh khoản của các NHTM, theo ghi nhận của Trung tâm Phân tích Chứng khoán SSI - SSI Research, trong tuần đầu tháng 8, thị trường mở không phát sinh giao dịch mới và các hợp đồng kỳ hạn bán ngoại tệ tiếp tục được thực hiện giúp nguồn cung VND được cải thiện. Đáng chú ý đến nay, 75% lượng hợp đồng bán ngoại tệ đã đáo hạn và khối lượng còn lại sẽ được thực hiện hoàn toàn trong tháng 8. Như vậy, một phần nguồn cung VND sẽ tiếp tục chảy ra thị trường trong tháng này. Các NHTM hoàn toàn có thanh khoản dồi dào để tiếp tục thúc đẩy tăng trưởng tín dụng theo phần room mà NHNN vừa cấp mới đây.

Tính đến 21/6/2021, tăng trưởng tín dụng đạt 5,47% từ đầu năm đến nay, so với 2,45% cùng kỳ năm ngoái.

Theo dự báo của CTCK Bản Việt (VCSC), trong 6 tháng cuối năm 2021, tăng trưởng tín dụng sẽ tăng mạnh và hút bớt dư thừa thanh khoản khỏi hệ thống ngân hàng. VCSC điều chỉnh dự báo tăng trưởng tín dụng từ mức 10,4% so với cùng kỳ năm trước (yoy) lên 15,7% yoy. Bên cạnh đó, dự báo NIM theo tỷ trọng tài sản cũng đã tăng so với đầu năm, từ 3,66% lên 3,85%, tương ứng mức tăng 19 điểm cơ bản yoy và do đó cho thấy sự phục hồi tăng trưởng NIM đáng kể.

Động lực thúc đẩy các điều chỉnh dự báo này, theo VCSC, “là quan sát dựa trên nhu cầu tín dụng trong nền kinh tế còn mạnh và sự sẵn sàng của các cơ quan quản lý trong việc đặt mục tiêu tăng trưởng tín dụng cao hơn để duy trì tăng trưởng kinh tế trong khi vẫn kiểm soát lạm phát. Đồng thời chúng tôi tin rằng các ngân hàng sẽ kiểm soát chi phí tín dụng khi các lĩnh vực quan trọng như bất động sản, xuất nhập khẩu và bán buôn sẽ lành mạnh hơn trong năm 2021 và so với năm ngoái, do đó bù đắp được diễn biến kém tích cực trong các phân khúc cho vay khác”.

Có thể bạn quan tâm

Những ngân hàng nào vừa được nới room tăng trưởng tín dụng?

16:01, 15/07/2021

Tăng trưởng tín dụng quý III sẽ diễn biến ra sao?

05:30, 08/07/2021

Nới “room” tăng trưởng tín dụng: Ai hưởng lợi?

05:45, 16/07/2021

Ngân hàng “lách” tăng trưởng tín dụng

11:05, 21/03/2021