NHNN chưa bao giờ phát ngôn hay có văn bản nào sử dụng từ "siết tín dụng" đối với lĩnh vực bất động sản, Phó Thống đốc Đào Minh Tú khẳng định tại cuộc họp báo Chính phủ thường kỳ mới đây.

>> TÀI CHÍNH ĐA CHIỀU: Rối với... siết hay không siết tín dụng bất động sản

Theo Lãnh đạo NHNN, quan điểm của cơ quan quản lý sẽ còn tiếp tục kiểm soát tín dụng vào lĩnh vực rủi ro năm 2022 và những năm tiếp theo (ảnh minh họa)

Trước đó, tại Hội nghị trực tuyến triển khai chương trình hỗ trợ lãi suất 2% từ nguồn ngân sách nhà nước 40.000 tỉ đồng theo Nghị định 31/2022/NĐ và Thông tư 03/2022/TT-NHNN, diễn ra ngày 27/5, ông Đào Minh Tú cũng khẳng định chưa bao giờ nói “siết” tín dụng bất động sản.

Theo đó, ông khẳng định tín dụng bất động sản là đối tượng được Ngân hàng Nhà nước kiểm soát chặt chẽ, tuy nhiên chỉ ở những dự án phân khúc lớn, những dự án có tính chất đầu cơ, thậm chí có tính chất lũng đoạn giá...

“Đây là quan điểm cũng như tinh thần chỉ đạo từ trước đến nay và tiếp tục được thực hiện trong năm 2022 và những năm tiếp theo”, Phó Thống đốc nêu.

Quan điểm chỉ đạo của NHNN đầu năm đến nay hết sức rõ ràng. Tại Chỉ thị 01/2022/CT-NHNN, một trong những nhiệm vụ của các TCTD, được Thống đốc NHNN chỉ đạo là: “Chỉ đạo TCTD tăng trưởng tín dụng an toàn, hiệu quả, hướng tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên theo chủ trương của Chính phủ, cho vay phục vụ nhu cầu đời sống, tín dụng tiêu dùng với mức lãi suất hợp lý, đảm bảo an toàn vốn vay và tuân thủ quy định pháp luật liên quan, hỗ trợ phục hồi và phát triển kinh tế xã hội; không nới lỏng các điều kiện cấp tín dụng; tiếp tục kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro như đầu tư, kinh doanh bất động sản, chứng khoán, các dự án BOT, BT giao thông, trái phiếu doanh nghiệp, kiểm soát tín dụng ngoại tệ phù hợp với lộ trình hạn chế đô la hóa nền kinh tế theo chủ trương của Chính phủ; tạo điều kiện thuận lợi cho người dân, doanh nghiệp tiếp cận vốn tín dụng ngân hàng”.

Chỉ thị này cũng liên tiếp nhấn mạnh nội dung trọng tâm: “Kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro như đầu tư, kinh doanh bất động sản, chứng khoán, các dự án BOT, BT giao thông, hoạt động đầu tư trái phiếu doanh nghiệp...; thực hiện cho vay bằng ngoại tệ theo chủ trương của Chính phủ và NHNN về hạn chế tình trạng đô-la hóa trong nền kinh tế”.

Phó Thống đốc NHNN cũng thông tin: Đối với tín dụng ở những lĩnh vực tạo điều kiện thuận lợi cho nền kinh tế (thuộc bất động sản), lãnh đạo NHNN nhấn mạnh vẫn được khuyến khích, như tập trung vào phân khúc nhà ở giá rẻ, nhà ở xã hội, nhà ở cho công nhân.

“Thực tế, trong Nghị định 31 hay Thông tư 03 vừa ban hành đều có hướng dẫn hỗ trợ 2% lãi suất cho tất cả các đối tượng thực hiện dự án xây dựng nhà ở xã hội, nhà ở cho công nhân, hoặc cải tạo chung cư cũ thuộc danh mục do Bộ Xây dựng đề xuất. Điều này chứng tỏ rằng không phải tất cả lĩnh vực bất động sản đều bị siết chặt tín dụng và không có nghĩa rằng nguồn cung bất động sản bị thiếu do bị siết tín dụng", ông nói.

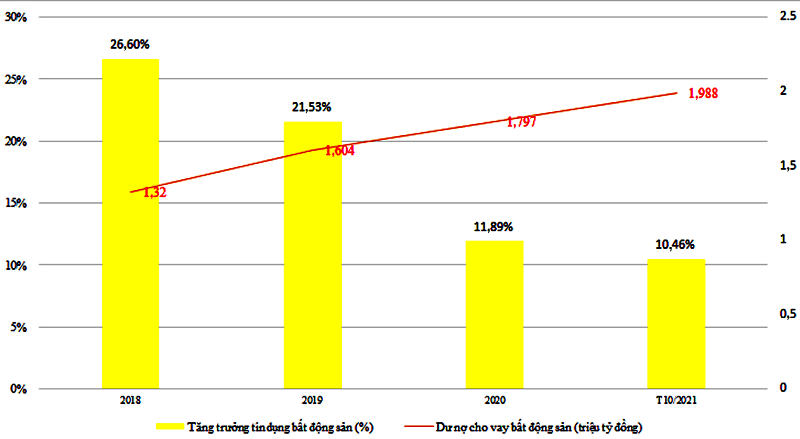

Dư nợ tín dụng bất động sản vẫn chiếm tỷ trọng lớn (gần 20% tổng dư nợ toàn hệ thống tại cuối 2021)

Cụ thể, ông dẫn số liệu: Đến giữa tháng 4/2022, tín dụng bất động sản vẫn tăng trưởng bình thường, đạt dư nợ là 2.288 nghìn tỷ đồng, mức tăng đạt 10,19% so với cuối năm 2021. Đáng chú ý là tốc tăng trưởng tín dụng của toàn hệ thống tại cuối 25/4 là 6,75%.

>> HSBC: Tín dụng bất động sản trong tầm ngắm

Năm 2021, một số liệu khác của Hiệp hội Ngân hàng Việt Nam cho biết, dư nợ tín dụng bất động đạt 2 triệu tỷ đồng, tăng 12% nhưng thấp hơn tăng trưởng tín dụng chung của nền kinh tế (hơn 14%). Theo đó, tốc độ tăng trưởng tín dụng bất động sản nói riêng, so với mức từ 2018 (26%) đã giảm về 18% tại 2020. Nỗ lực hạ nhiệt dòng tiền chảy vào bất động sản của NHNN và hệ thống NHTM đã phần nào hiệu quả.

Riêng trong năm 2022, theo TS. Cấn Văn Lực, Thành viên Hội đồng Tư vấn Chính sách Tài chính – Tiền tệ, tăng trưởng tín dụng bất động sản có thể ở mức 9-10%, tức vẫn hạ thấp so với tốc độ tăng trưởng của năm trước (xấp xỉ 12%).

Các chuyên gia cũng nhận định không thể ngay lập tức kéo giảm tăng trưởng tín dụng bất động sản về mức thấp hơn. Bởi như đánh giá chung, bất động sản đang liên quan, liên đới đến rất nhiều lĩnh vực và các ngành nghề khác. Bất động sản trước nay vẫn phụ thuộc lớn vào kênh tín dụng ở cả phía tài trợ vốn trung dài hạn lẫn tài trợ cho người vay mua nhà, và một phần "nương tựa" kênh trái phiếu doanh nghiệp trong mấy năm qua; nay nếu bị giảm lại dòng huy động, ắt sẽ dẫn sự giảm tốc và thanh khoản của thị trường. Sự lệch pha cung cầu của thị trường bất động sản trước nay cũng đã được đề cập rất nhiều, tương tự, không thể một sớm một "bẻ" cho cân đối ngay mà cần phải được nắn dòng uyển chuyển. Số liệu khác của Hiệp hội Bất động sản TP HCM (HoREA) cung cấp cho thấy nếu có sự "bẻ lái" ngay cho cân bằng, thông qua cơ chế tiền tệ hoặc vốn, thì cũng có thể mang đến những tác động ngược.

"Tại thành phố Hồ Chí Minh thì nhà ở có giá vừa túi tiền năm 2020 chỉ chiếm 1% tổng số nhà ở và năm 2021 thì không còn loại nhà ở có giá vừa túi tiền (0%), trong khi 74% sản phẩm nhà ở thuộc phân khúc cao cấp, còn lại 26% thuộc phân khúc trung cấp", ông Lê Hoàng Châu, Chủ tịch HoREA cho biết.

Lãnh đạo của một Công ty địa ốc không muốn nêu tên cũng nêu thực trạng, công ty ông có gần chục dự án bất động sản cao cấp kết hợp trung tâm thương mại lẫn nghỉ dưỡng rải rác từ Nam ra đến miền Trung, xét trên quỹ đất. “Nhưng khựng một dự án đến thời điểm đạt điều kiện để mở bán, huy động vốn triển khai, mà người mua thì khó tiếp cận vốn vay do loại hình sản phẩm có tính rủi ro cao, đặc biệt lại là dự án nghỉ dưỡng mang tính “ngôi nhà thứ 2” chứ ít mua để chuyển hộ khẩu từ Thành phố về miền Trung ở, ngân hàng e ngại và thông báo “hết room”, “không giải ngân được”, thì không chỉ là khựng lại dự án đó mà các dự án khác theo cuốn chiếu cũng phải lùi tiến độ, thậm chí tạm dừng. Nợ nhà thầu thanh toán theo tiến độ khiến nhà thầu nợ tiền công nhân. Nếu vẫn tiếp tục thì có khi còn khó thanh toán tiền nợ ngân hàng và thành nợ xấu”, ông bày tỏ.

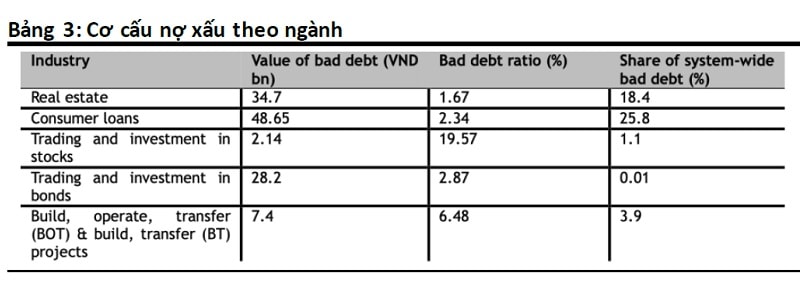

Cơ cấu nợ xấu theo ngành. Nhóm bất động sản có giá trị nợ xấu đứng sau nhóm tiêu dùng (nguồn: MBKE)

Đồng thời vị này cũng nhấn mạnh rằng tất nhiên không phải doanh nghiệp hay dự án nào cũng bị “siết” vay, nhưng rõ ràng kể cả những dự án mà ngân hàng đã có hợp tác, cam kết bảo lãnh từ trước, họ cũng có nhiều lý do để chậm lại cho vay mới. Do đó nhiều nhà phát triển các phân khúc không thuộc diện ưu tiên thực sự vẫn đang “ngồi trên đống lửa”.

HoREA đề nghị Ngân hàng Nhà nước tiếp tục thực hiện lộ trình hạn chế dần tín dụng vào các lĩnh vực rủi ro trong đó có bất động sản, theo đó đến tháng 09/2023 (nên kéo dài đến hết năm 2023) thì các ngân hàng thương mại chỉ được sử dụng tối đa không quá 30% vốn huy động ngắn hạn để cho vay trung dài hạn. Trước mắt, đề nghị Ngân hàng Nhà nước nên chỉ đạo các ngân hàng thương mại tiếp tục cho vay đối với các chủ đầu tư có uy tín và dự án có tính khả thi và cho các cá nhân, hộ gia đình vay để mua, thuê mua nhà ở, để xây dựng, sửa chữa nhà ở.

(Ông Lê Hoàng Châu - Chủ tịch HoREA)

Theo thống kê của CTCK MBKE, cơ cấu nợ xấu các ngành cho thấy nợ xấu bất động chỉ đứng thứ 2 sau tiêu dùng (34,7 nghìn tỷ VND so với 48,65 nghìn tỷ VND). Tỷ lệ nợ xấu cũng vẫn còn xa mức 3%; đang ở mức 1,64% và thấp xa so với 19,57% của mua bán và đầu tư chứng khoán). Nợ xấu bất động sản cũng là các khoản vay có giá trị, tài sản bảo đảm có giá trị và không dễ “bốc hơi” như các tài sản là giấy tờ có giá là chứng khoán, trái phiếu.

Nhưng chính vì ngành bất động sản đã tăng giá nhiều lần, nên TS. Đinh Thế Hiển, chuyên gia Tài chính có góc nhìn khác: Nhiều người tưởng là có tài sản đảm bảo thì nợ bất động sản là “ngon ăn”; song thực tế việc định giá để cho vay theo mức tăng nhiều lần, cho đến khi bán nợ vào thời điểm thị trường đứng khựng, thì càng khó khăn và ngân hàng lại càng khó thu hồi nợ.

Chưa kể, khi bị kiểm soát cho vay bất động sản, các doanh nghiệp bất động sản đã đẩy mạnh phát hành trái phiếu, nhưng người mua vẫn là ngân hàng, tức nợ xấu có thể là nợ kép cả bất động sản lẫn trái phiếu ở cùng 1 tổ chức. Lưu ý là giá trị nợ xấu trái phiếu khá cao dù tỷ lệ nợ xấu là thấp.

Vì vậy, TS. Đinh Thế Hiển cũng cho rằng "Mắc kẹt với tài sản bảo đảm là trường hợp phổ biến và ngân hàng đã phải rao bán đại hạ giá nhiều khoản nợ nhiều lần. Nhưng lại cũng có những trường hợp mà tài sản “hấp dẫn” thì cũng có nguy cơ bị ngân hàng ép thanh lý để trả nợ, bán rẻ cho “sân sau”. Nhìn chung, kiểm soát chặt tín dụng vào các lĩnh vực rủi ro, tức cơ quan quản lý sẽ không còn để cho các ngân hàng “múa may” cùng các CTCK và Bất động sản như trước đây nữa, định hướng này là hoàn toàn hợp lý và cần phải làm nghiêm túc, liên tục, thường xuyên, mới có thể đảm bảo sự ổn định, phát triển bền vững của thị trường".

Có thể bạn quan tâm

Quan ngại nợ xấu gia tăng

11:00, 04/06/2022

Vẫn "ì ạch" trong việc xử lý nợ xấu

11:58, 02/06/2022

Sớm luật hóa các quy định trong công tác xử lý nợ xấu

23:56, 01/06/2022

Kiểm soát tín dụng bất động sản: Cần có sự… chọn lọc

04:00, 30/05/2022

Cuối quý 2/2022, nhà băng nào sẽ được cấp “quota” tín dụng cao nhất?

12:35, 31/05/2022