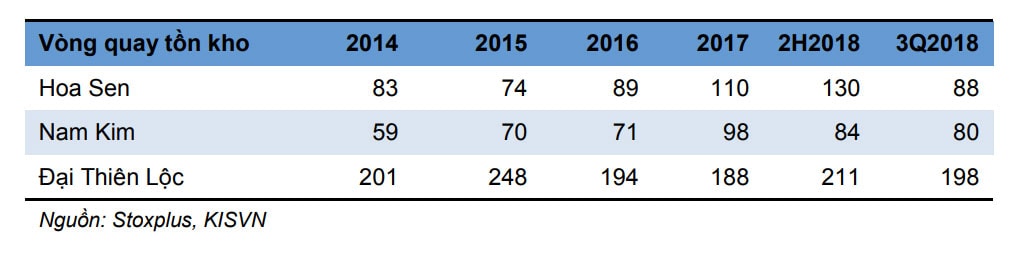

Nhìn vào 3 công ty hàng đầu trong nước chiếm hơn 60% thị phần tôn mạ, thấy rằng hiệu suất sử dụng tiếp tục sụt giảm khi công suất vượt xa sản lượng thực.

Mặc dù sự tham gia của Hòa Phát với nhà máy Hưng Yên 400 nghìn tấn/năm sẽ làm gia tăng áp lực lên thị trường thép dẹt, nhưng nhà máy Formosa Hà Tĩnh với 4,5-5 triệu tấn HRC mỗi năm và giai đoạn 2 của Dung Quất với 2 triệu tấn HRC sẽ giúp ổn định nguồn cung HRC trong nước, cải thiện lợi nhuận của doanh nghiệp thép dẹt.

CTCP Chứng khoán KIS Việt Nam đã nhận định như vậy trong báo cáo ngành thép mới nhất của mình. Theo đó, 2018 là một năm khó khăn đối với các công ty thép dẹt khi tất cả đều có kết quả kinh doanh đáng thất vọng trong 9 tháng 2018. Việc giảm biên lợi nhuận gộp xuất phát từ 2 lý do chính: tình trạng dư cung nghiêm trọng hơn và tình trạng tồn kho quá mức của các nhà sản xuất trong nước trong bối cảnh giá thép cuộn cán nóng - HRC giảm.

Trong năm 2016 và 2017, biên lợi nhuận gộp của các nhà sản xuất thép dẹt đã được cải thiện nhờ giá HRC tăng. Năm 2018, giá HRC dao động trong nửa đầu năm trước khi giảm mạnh cho đến thời điểm hiện tại.

Trong năm 2016 và 2017, các doanh nghiệp tôn mạ có lợi nhuận ròng cao nhờ đầu cơ hàng tồn kho. Chiến lược này tiếp tục được duy trì trong năm 2018 khi hàng tồn kho cuối năm 2017 cao hơn so với các năm trước. Khi giá HRC sụt giảm trong quý 3/2018, các công ty này đã chịu tổn thất nặng nề.

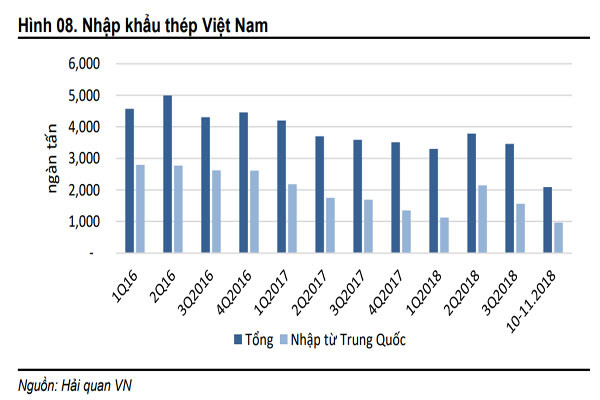

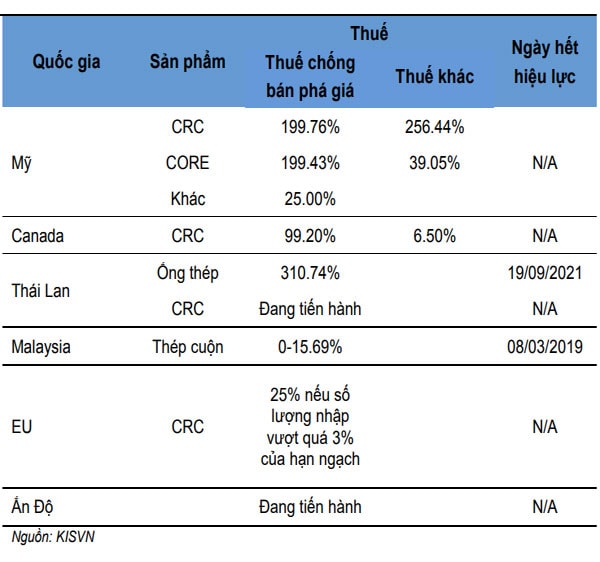

Tình trạng dư cung ngày càng tồi tệ nhưng rủi ro nhập khẩu thấp hơn. Một trong những lý do quan trọng nhất cho tình trạng thừa cung đến từ thị trường xuất khẩu. Khoảng 40% thép cuộn Việt Nam được xuất ra nước ngoài. Năm 2018 là năm chủ nghĩa bảo hộ dâng cao khi các quốc gia (bao gồm Mỹ, Thái Lan và Malaysia - thị trường xuất khẩu chính của Việt Nam) sử dụng nhiều rào cản thương mại như thuế đối với các sản phẩm thép để bảo vệ các nhà sản xuất trong nước.

Do đó, việc xuất khẩu thép cuộn đã bị thiệt hại nặng nề, dẫn đến áp lực cao đối với các nhà sản xuất địa phương. Cụ thể, trong 11 tháng 2018, tốc độ tăng trưởng của ngành và xuất khẩu lần lượt là 9% và 9,6%, khoảng một phần ba so với mức 28% và 26% vào năm ngoái.

Tập đoàn Hoa Sen (HSX: HSG), công ty sản xuất thép cuộn hàng đầu, chứng kiến sản lượng và xuất khẩu chỉ tăng 9,5% và 2,7% n/n. Đối với Tập đoàn Nam Kim (HSX: NKG), tốc độ tăng trưởng là 5% trong khi xuất khẩu tăng 15,6%, thấp hơn nhiều so với 39,7% và 26,4% của năm ngoái.

Xuất khẩu chậm lại đã làm cho tình trạng dư cung trong nước trở nên rõ rệt. Nhìn vào 3 công ty hàng đầu trong nước Tập đoàn Hoa Sen, Tập đoàn Nam Kim và Tập đoàn Đông Á, chiếm hơn 60% thị phần tôn mạ, KISVN thấy rằng hiệu suất sử dụng tiếp tục sụt giảm khi công suất vượt xa sản lượng thực.

Năm 2019, Hòa Phát sẽ bắt đầu tham gia thị trường tôn mạ bằng cách đưa nhà máy tôn mạ ở tỉnh Hưng Yên vào hoạt động. Điều này khiến cho tình hình dư cung hiện nay có thể tiếp tục nghiệm trọng. Công suất thiết kế của nhà máy này là 400.000 tấn, tương đương 10% lượng tiêu thụ thị trường tôn mạ (2017). HPG có thể sẽ theo đuổi mục tiêu thị phần thay vì lợi nhuận giống như cách mà họ đã lên kế hoạch cho dự án Dung Quất. Đối thủ cạnh tranh trực tiếp của HPG là HSG - một trong số ít các nhà sản xuất tôn mạ có nhà máy ở miền Bắc.

Tuy nhiên, năm 2019, hoạt động của Formosa - có công suất thiết kế HRC 4,5-5 triệu tấn, tương đương 65% nhu cầu nội địa - sẽ ổn định HRC trong nước. Ngoài ra, giai đoạn 2 của dự án Dung Quất với khả năng sản xuất 2 triệu tấn HRC sẽ được triển khai vào đầu năm 2020, giúp ngành thép cuộn Việt Nam giảm rủi ro nhập khẩu HRC.