Đại dịch COVID-19 đã khiến các doanh nghiệp, đặc biệt là các doanh nghiệp nhỏ và vừa (DNNVV) gặp rất nhiều khó khăn, thậm chí nhiều doanh nghiệp đã phải rời bỏ cuộc chơi.

Nay dịch bệnh đã cơ bản được kiểm soát ở Việt Nam, nhưng nhiều DNNVV vẫn đang chật vật, xoay xở tìm vốn phục hồi sản xuất kinh doanh.

Số liệu mới nhất của NHNN Việt Nam cho thấy, tính đến cuối tháng 6/2020 tín dụng mới chỉ tăng 3,26% so với cuối năm 2019, thấp nhất trong nhiều năm trở lại đây, thậm chí còn chưa bằng một nửa so với mức tăng 7,36% của cùng kỳ năm trước. Theo TS. Nguyễn Trí Hiếu, Chuyên gia tài chính ngân hàng, nguyên nhân lớn nhất là do khả năng đáp điều kiện vay vốn cũng như khả năng trả nợ thấp, trong khi các ngân hàng lo nợ xấu nên rất thận trọng không dám mạnh tay cho vay.

Quả vậy tại các Hội nghị kết nối ngân hàng - doanh nghiệp được NHNN tổ chức mới đây tại các địa phương, không ít DNNVV phản ánh vẫn khó tiếp cận với các gói hỗ trợ tín dụng của ngân hàng do không đáp ứng được các tiêu chí mà phía ngân hàng đặt ra.

Trên thực tế, việc các DNNVV khó tiếp cận tín dụng không phải là vấn đề mới. Nguyên nhân cũng bởi đa phần các DNNVV đều thiếu tài sản đảm bảo, thông tin tài chính chưa minh bạch, trong khi hoạt động lại mang tính tự phát, không có chiến lược rõ ràng, phương án kinh doanh thiếu khả thi… nên rất khó thuyết phục được các ngân hàng cho vay vốn. Chưa kể sức chịu đựng cũng như khả năng chống đỡ với các cú sốc trên thị trường của các DNNVV cũng rất kém, khiến rủi ro trong cho vay đối với khu vực này là rất lớn.

Lãnh đạo nhiều ngân hàng cũng thẳng thắn chia sẻ, DNNVV là một trong 5 nhóm ưu tiên tín dụng theo chỉ đạo của Chính phủ và NHNN. Tuy nhiên, ngân hàng chỉ là trung gian tài chính, nguồn vốn cho vay của ngân hàng được hình thành chủ yếu từ nguồn tiền gửi của người dân và các tổ chức kinh tế, nên yêu cầu hàng đầu trong hoạt động của các ngân hàng là phải đảm bảo an toàn nguồn vốn. “Mặc dù biết khu vực DNNVV đang gặp rất nhiều khó khăn và chúng tôi cũng sẵn sàng chia sẻ bằng cách miễn giảm lãi suất, phí… nhưng không thể hạ chuẩn tín dụng, bởi điều đó có thể tiềm ẩn rủi ro nợ xấu, thậm chí là nguy cơ mất vốn”, lãnh đạo một ngân hàng cho biết.

Bản thân ông Nguyễn Văn Thân – Chủ tịch Hiệp hội DNNVV Việt Nam cũng từng thừa nhận, các DNNVV không có tài sản đảm bảo hợp pháp hoặc không đủ uy tín để vay tín chấp, không có khả năng xây dựng phương án sản xuất kinh doanh, dự án khả thi,… để các ngân hàng xem xét cho vay. Trong khi đặc thù của ngân hàng là ngành kinh doanh tiền tệ chứ không phải gói hỗ trợ khác.

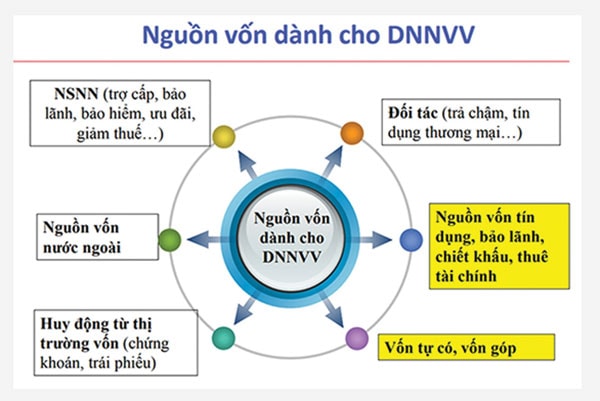

Thực tế cũng cho thấy, vốn luôn là bài toán khó đối với các DNNVV, không chỉ ở Việt Nam mà tại nhiều quốc gia khác trên thế giới. Không chỉ tín dụng, mà dường như các kênh vốn khác cũng đang “đóng” đối với các DNNVV.

Chẳng hạn như kênh cổ phiếu, do chủ yếu hoạt động theo mô hình công ty TNHH nên các DNNVV không thể phát hành cổ phiếu để huy động vốn. Thậm chí dưới dạng công ty cổ phần, nhiều DNNVV cũng khó đáp ứng điều kiện lên sàn niêm yết. Trong khi việc huy động vốn qua kênh trái phiếu cũng không hề dễ dàng khi mà phần lớn trong số này chưa thể đáp ứng được các điều kiện phát hành và ngay cả khi đáp ứng được các điều kiện đặt ra, thì uy tín thương hiệu của các DNNVV cũng không đủ để thuyết phục các nhà đầu tư bỏ tiền.

Trong bối cảnh đó, nhằm tạo điều kiện cho các DNNVV vượt qua khó khăn, phục hồi sản xuất kinh doanh sau dịch COVID-19, Thủ tướng Chính phủ vừa yêu cầu NHNN chủ trì, phối hợp với các cơ quan liên quan nghiên cứu, đề xuất triển khai giải pháp thử nghiệm cho vay ngang hàng (P2P Lending) để hỗ trợ DNNVV tiếp cận vốn vay.

Đồng tình với quan điểm này, giới chuyên gia cho rằng, P2P Lending là một giải pháp công nghệ tài chính (Fintech) mới, có khả năng kết nối trực tiếp người vay với các nhà đầu tư một cách nhanh chóng, tiện lợi với chi phí thấp mà không cần thông qua một tổ chức trung gian khác. Không những vậy, nhờ cơ sở dữ liệu lớn (Big data) nên các sàn P2P Lending cũng có thể thẩm định năng lực của người vay một cách chuẩn xác.

"Với P2P Lending, doanh nghiệp có thể gọi vốn từ nhiều nhà đầu tư, đặc biệt là các nhà đầu tư mạo hiểm. Việc gọi vốn từ nhiều nhà đầu tư có thể đáp ứng nhanh nhu cầu của các doanh nghiệp, trong khi hoạt động này cũng khiến rủi ro được phân tán nên dễ được chấp nhận hơn, thay vì chỉ tập trung vào một ngân hàng”, một chuyên gia phân tích và dẫn chứng, trên thực tế cũng đã có khá nhiều ý tưởng kinh doanh của cá nhân chứ không phải là doanh nghiệp, song vẫn huy động thành công vốn từ cộng đồng thông qua các sàn P2P Lending.

Tuy nhiên hiện ở Việt Nam, vẫn chưa có hành lang pháp lý chuyên biệt cho P2P Lending. Trong khi thời gian gần đây xuất hiện không ít app tín dụng đen núp bóng P2P lending đã làm méo mó hình ảnh về hoạt động này. Bởi vậy, giới chuyên gia cho rằng, cần nhanh chóng thử nghiệm và xây dựng hành lang pháp lý hoàn chỉnh để điều chỉnh hoạt động P2P Lending nhằm cải thiện khả năng tiếp cận vốn cho DNNVV.

“Lĩnh vực nào cũng có rủi ro, P2P lending cũng vậy. Nhưng đừng vì có rủi ro mà cấm, thay vào đó cần có những giải pháp quản lý để kiểm soát rủi ro cũng như phát huy hết thế mạnh của mô hình cho vay tiên tiến này”, vị chuyên gia trên đề nghị.

Có thể bạn quan tâm

Có nên “ép” tăng trưởng tín dụng?

05:30, 06/07/2020

Tăng trưởng tín dụng khó đạt mục tiêu

10:10, 13/03/2020

Trái phiếu doanh nghiệp: Khoảng hụt sức cầu

15:23, 18/06/2020

Có nên hạn chế mua, bán trái phiếu doanh nghiệp đối với tổ chức tín dụng?

14:05, 18/06/2020

Từ Zalo Bank lại ngóng pháp lý cho P2P

06:00, 01/07/2020

Cơ chế thử nghiệm Fintech sẽ "cởi trói" cho doanh nghiệp P2P

11:30, 04/06/2020