Nợ xấu tuyệt đối vẫn tăng, nợ xấu tiềm ẩn vẫn lớn, trong khi năng lực của VAMC vẫn hạn hẹp, cơ chế chính sách hỗ trợ vẫn còn nhiều vướng mắc…, cho thấy cuộc chiến chống nợ xấu vẫn còn nhiều cam go.

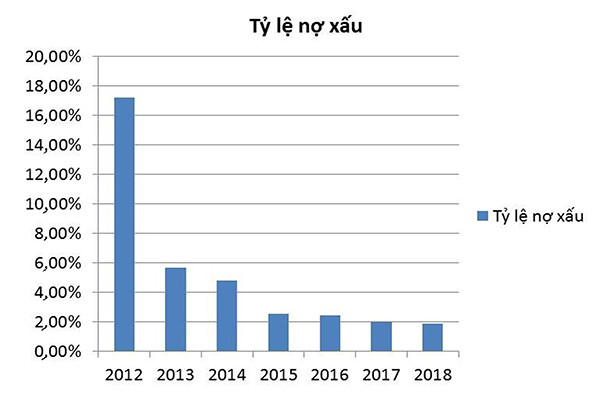

Theo báo cáo của NHNN, tỷ lệ nợ xấu tại thời điểm cuối năm 2018 đã giảm về còn 1,89% từ mức 1,99% của cuối năm 2017. Tuy nhiên, nếu tính cả nợ đã bán cho VAMC và nợ xấu tiềm ẩn thì tỷ lệ nợ xấu vẫn lên tới 6,5% - một con số rất lớn.

Tỷ lệ nợ xấu của hệ thống các TCTD giai đoạn 2012- 2018. Nguồn: NHNN

Còn nhiều vướng mắc

Hiện nay, áp lực nợ xấu vẫn còn rất lớn, trong khi cơ chế xử lý nợ xấu hiện vẫn còn nhiều khó khăn, bất cập. Mặc dù Nghị quyết 42/2017/NQ-QH14 đã tạo ra một cơ chế mạnh, hỗ trợ tích cực cho VAMC và các TCTD trong việc xử lý thành công các khoản nợ xấu vốn đã “đắp chiếu” chờ... cơ chế trong nhiều năm. Đơn cử riêng năm 2018, VAMC đã phối hợp cùng các TCTD xử lý được 48.035 tỷ đồng dư nợ gốc (đạt 139% kế hoạch NHNN phê duyệt) với giá trị thu hồi nợ đạt 37.250 tỷ đồng. Hay như Agribank cũng áp dụng quyền xử lý đối với các tài sản đảm bảo (TSĐB) là bất động sản (BĐS) trên cả nước, xử lý được 60.105 tỷ đồng nợ xấu của 145.290 khách hàng... đều nhờ những tháo gỡ của Nghị quyết 42.

Có thể bạn quan tâm

11:02, 17/02/2019

11:20, 21/02/2019

10:20, 24/01/2019

16:37, 13/01/2019

13:05, 09/01/2019

06:40, 29/11/2018

Tuy nhiên, sau 1,5 năm thực hiện Nghị quyết 42 cũng đã bộc lộ nhiều khó khăn, vướng mắc mới. Theo ông Nguyễn Tiến Đông, Chủ tịch HĐTV VAMC, mặc dù Điều 8 của Nghị quyết 42 quy định áp dụng thủ tục rút gọn trong giải quyết tranh chấp liên quan đến TSBĐ tại tòa án, nhưng với hơn 2.000 vụ việc của các cấp toà án và thi hành án của các địa phương, chưa có trường hợp nào được xử theo hình thức rút gọn. Đây là bất cập trong thực tiễn triển khai Nghị quyết 42. Bên cạnh đó, Bộ Tài Nguyên và Môi trường vẫn chưa có hướng dẫn cụ thể việc xử lý, chuyển giao đối với các dự án BĐS dở dang.

Một bất cập nữa là, theo các quy định hiện hành, điều kiện để TSĐB được xử lý là không có tranh chấp, trong khi hiện nay chưa có hướng dẫn thế nào là tài sản đang tranh chấp, dẫn đến cách hiểu về tài sản tranh chấp giữa các cơ quan tố tụng tại nhiều nơi, nhiều cấp là khác nhau, gây khó khăn khi xử lý tài sản theo Nghị quyết 42. Rồi còn những vướng mắc ở khâu thuế chuyển nhượng tài sản đến nay cũng chưa có hướng dẫn cụ thể…

Tất cả những điều đó cho thấy, để đẩy nhanh tiến độ xử lý nợ xấu, TSĐB để thu hồi nợ, rất cần sự trợ lực, chung tay từ các cơ quan liên quan.

Cần sớm có thị trường mua bán nợ

Tuy nhiên, yếu tố mấu chốt nhất vẫn là thị trường mua bán nợ. Theo các chuyên gia, việc thực hiện các giải pháp xử lý nợ xấu, TSĐB của các khoản nợ xấu thời gian qua còn hạn chế, một phần cũng bởi chưa có thị trường mua bán nợ chuyên nghiệp dẫn đến việc mua bán nợ xấu chưa thực sự sôi động, các thương vụ lớn chưa phát sinh nhiều.

TS. Nguyễn Trí Hiếu - chuyên gia tài chính ngân hàng nhấn mạnh, để xử lý nợ xấu nhanh chóng cần tạo lập thị trường mua bán nợ, chứng khoán hóa những món nợ để bán trên thị trường này. “Chúng ta đã nói mãi về việc phải thành lập thị trường mua bán nợ, nhưng đến nay chưa có quy định luật pháp về thị trường này, mà chỉ có Cty Mua bán nợ Việt Nam (DATC), VAMC, các ngân hàng và Cty quản lý nợ và khai thác tài sản (AMC) của các ngân hàng tiến hành mua bán nợ”, ông Hiếu nói.

TS. Cấn Văn Lực- Chuyên gia kinh tế trưởng của BIDV cũng cho rằng cần phải có một thị trường mua bán nợ, đồng thời cần phát triển thị trường thứ cấp đối với việc mua bán nợ, kể cả việc mua bán nợ bình thường và mua bán nợ xấu.

Trong khi TS. Lê Xuân Nghĩa – nguyên Phó Chủ tịch Ủy ban Giám sát tài chính quốc gia đề xuất, nên cho phép các ngân hàng tự xóa nợ xấu trên cơ sở cho phép ngân hàng mua lại các BĐS là tài sản thế chấp, đồng thời xóa nợ luôn, làm sạch bảng cân đối tài sản. Tuy nhiên muốn làm được điều này cần phải sửa Luật các TCTD, bởi hiện Luật không cho phép các ngân hàng mua sắm tài sản cố định vượt quá 50% vốn tự có.

Trong khi những khó khăn, vướng mắc trên chưa thể sớm tháo gỡ, và năng lực của VAMC vẫn còn nhiều hạn chế vì thiếu nguồn lực, thì giải pháp hiệu quả nhất để xử lý nợ xấu vẫn trông vào khả năng tự xử lý của các TCTD, đặc biệt là thông qua quỹ dự phòng rủi ro. Bên cạnh đó, giới chuyên gia khuyến nghị “phòng bệnh hơn chữa bệnh”, có nghĩa cần phải nâng cao chất lượng tín dụng để ngăn ngừa nợ xấu mới phát sinh.