Khảo sát của Atradius cho thấy có nhiều vấn đề phát sinh trong bán hàng trả chậm của doanh nghiệp với doanh nghiệp khi đến ngày thanh toán, với tỷ lệ nợ quá hạn và nợ xấu khá cao.

Bảo hiểm tín dụng thương mại giảm thiểu rủi ro cho doanh nghiệp xuất khẩu

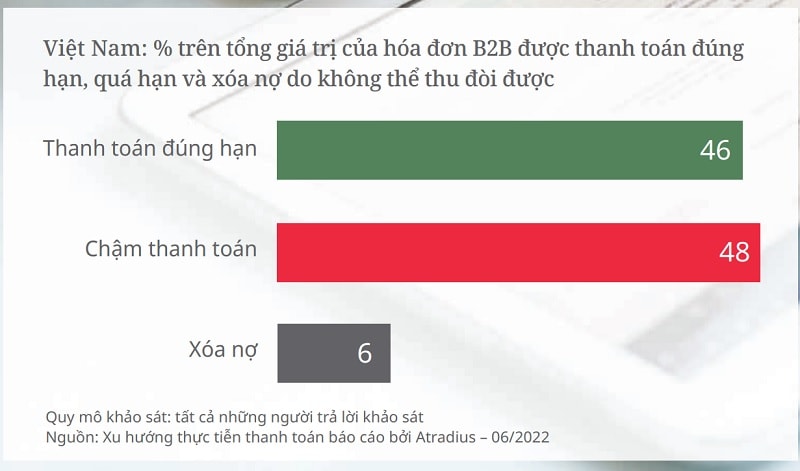

Theo Báo cáo về Xu hướng thực tiễn thanh toán ở Việt Nam, được Atradius phát hành lần đầu tiên cho thị trường Việt Nam, dựa trên kết quả phỏng vấn trên web có Máy tính Hỗ trợ (CAWI) với thời lượng khoảng 15 phút được thực hiện với 200 đầu mối liên hệ thích hợp quản lý các khoản phải thu tại Việt Nam trong quý 2 năm 2022, hơn một nửa (58%) tổng giá trị giao dịch giữa doanh nghiệp với doanh nghiệp (B2B) trong những tháng qua được thực hiện bằng hình thức bán hàng trả chậm và có tới 48% các giao dịch này là hóa đơn quá hạn. Thêm vào đó, mức độ xoá nợ là 6% (con số này là 9% cho ngành thép/kim loại).

Khảo sát của Atradius cho thấy ngành thép/kim loại có mức độ xóa nợ cao vượt mức bình quân chung của khu vực (9% so với 7%). ( Ảnh minh họa)

Kết quả phỏng vấn, nghiên cứu được thực hiện bởi CSA Research, một công ty nghiên cứu thị trường độc lập có trụ sở tại Hoa Kỳ. 200 công ty tham gia cuộc khảo sát đến từ năm ngành công nghiệp gồm nông sản và thực phẩm, hóa chất, thép/kim loại, hàng tiêu dùng lâu bền và dệt/may mặc.

"Mặc dù thực tiễn bán hàng trả chậm rõ ràng đóng một vai trò quan trọng tại thị trường Việt Nam với phần lớn các doanh nghiệp được hỏi (66%) cho biết điều đó có nghĩa là cung cấp cho khách hàng các điều khoản thanh toán tự do hơn, hoạt động này cũng đồng nghĩa với Thời hạn Thu hồi Tiền hàng Tồn đọng (DSO) xấu đi, một phần do thời hạn thanh toán được cấp dài hơn. Các doanh nghiệp Việt Nam đã thực hiện một loạt các hành động để giảm độ dài của DSO, giúp cải thiện dòng tiền, bao gồm đàm phán các điều khoản thanh toán ngắn hơn với khách hàng, cung cấp chiết khấu để thanh toán hóa đơn nhanh hơn", báo cáo nêu.

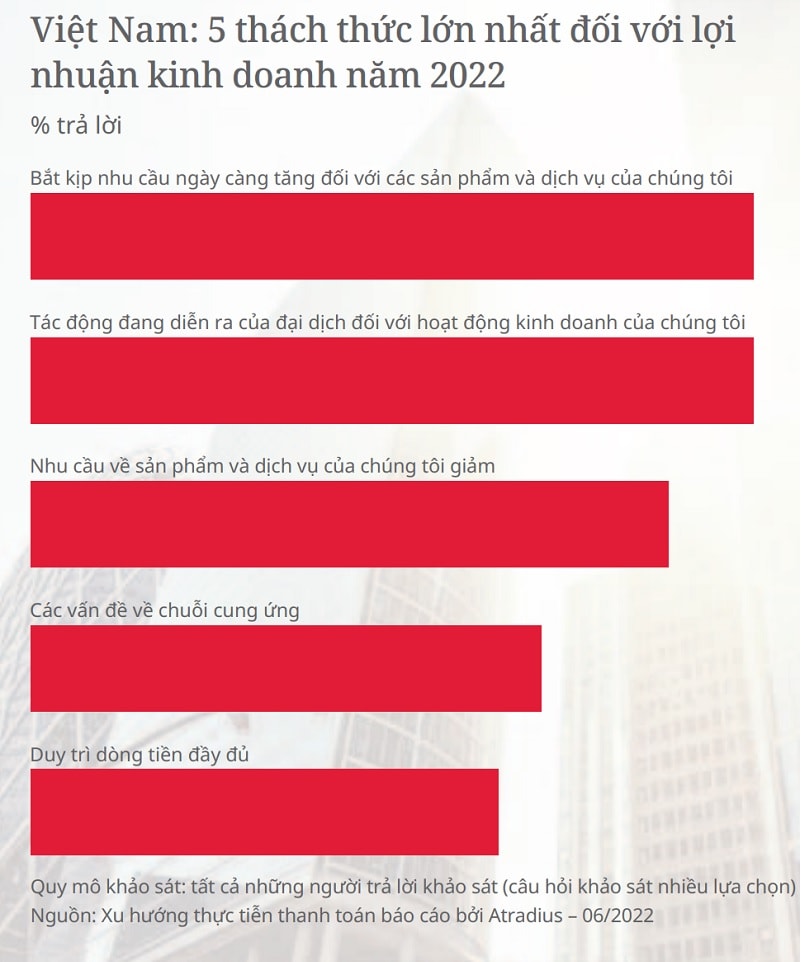

Bất chấp những ảnh hưởng của đại dịch và lo ngại về việc chuỗi cung ứng đang bị đe dọa gián đoạn do bất ổn kinh tế toàn cầu, các doanh nghiệp ở Việt Nam đều thể hiện một kỳ vọng tích cực chung. Tất cả các công ty được thăm dò ý kiến tại thị trường Việt Nam đều kỳ vọng thực tiễn thanh toán của khách hàng B2B của họ sẽ được cải thiện trong 12 tháng tới, trong khi chỉ số niềm tin kinh doanh tại thị trường Việt Nam cho thấy một số lượng lớn đáng kể các công ty dự đoán sự gia tăng giao dịch bằng tín dụng, do các doanh nghiệp coi sự trung thành của khách hàng và tái giao thương với các khách hàng B2B hiện là động lực thúc đẩy tăng trưởng kinh doanh của mình.

Bà Vũ Thị Đức Hạnh, Giám đốc Quốc gia của Atradius Việt Nam chia sẻ "Việc áp dụng các chiến lược và công cụ quản lý rủi ro tín dụng mạnh mẽ đóng một vai trò quan trọng trong việc bảo vệ doanh nghiệp của bạn trước những khách hàng không trả được nợ. Chiến lược này cũng mang lại quyền truy cập vào thông tin rủi ro chuyên sâu của khách hàng tiềm năng và theo dõi thường xuyên thông tin thị trường. Một công cụ như bảo hiểm tín dụng thương mại có thể giúp các doanh nghiệp cải thiện DSO và giải phóng vốn lưu động".

Bên cạnh đó, bà Hạnh cũng cho biết các công ty tham gia khảo sát hoàn toàn độc lập với "data" khách hàng đang sử dụng dịch vụ của Atradius Việt Nam, hoàn toàn đảm bảo tính khách quan.

Báo cáo không chỉ thực hiện ở thị trường Việt Nam mà còn được Atradius triển khai ở nhiều thị trường, tại châu Âu là từ năm 2008 và ở thị trường châu Á bắt đầu từ 2011.

Nhìn qua một số kết quả khảo sát của các thị trường cùng khu vực, tỷ lệ nợ quá hạn trong thanh toán tín dụng với phương thức bán hàng trả chậm B2B của các doanh nghiệp tại Việt Nam khá tiệm cận tỷ lệ ở khối Asean. Tuy nhiên, có nhiều thị trường tỷ lệ nợ quá hạn khá cách xa nhau, ví dụ như ở Ấn Độ, Trung Quốc tỷ lệ này khá cao và ngược lại Singapore có tỷ lệ thấp hơn.

Bà Hạnh cũng cho biết là xuyên suốt cuộc khảo sát, sự cần thiết phải có chiến lược quản lý tín dụng chặt chẽ đã được doanh nghiệp thể hiện. Có tới 51% các công ty chọn lựa giải pháp tự quản lý rủi ro khách hàng ngay cả khi rủi ro của chiến lược này là tạo gánh nặng nguồn lực và không cho phép công ty sử dụng các nguồn tiền đó để mở rộng kinh doanh. Mặt khác, 42% các công ty được hỏi thuê dịch vụ ngoài của một công ty bảo hiểm tín dụng hoặc mua các giải pháp tài chính thương mại cụ thể.

Nhìn sâu vào tâm lý của doanh nghiệp trên thị trường Việt Nam, Giám đốc Quốc gia của Atradius Việt Nam cũng cho hay là trong đại dịch, các doanh nghiệp đặc biệt quan tâm đến việc quản lý tín dụng chặt chẽ với các biện pháp phòng ngừa rủi ro, thể hiện qua việc có nhiều doanh nghiệp tìm kiếm và sẵn sàng bảo hiểm tín dụng để tránh bị khủng hoảng khi đối tác không thanh toán. Tuy nhiên khi đại dịch đi qua và mọi thứ dần trở lại bình thường, doanh nghiệp lại lơi lỏng và cũng tùy thuộc vào việc từng doanh nghiệp đánh giá năng lực, khả năng tài chính của mình để chống chịu với các rủi ro, mà họ có quan tâm cho vấn đề này, hoặc không.

Trao đổi với Diễn đàn Doanh nghiệp, bà Vũ Đức Hạnh nhấn mạnh: Các doanh nghiệp sẽ cần thời gian để ngày càng quan tâm hơn nữa đến chiến lược quản lý tín dụng, lựa chọn giải pháp quản lý rủi ro. Một số vụ việc liên quan đến thanh toán xuất khẩu (như vụ các containers điều vừa qua -PV), cũng sẽ là sự cảnh báo để các doanh nghiệp bán hàng trả chậm với doanh nghiệp trong nước, hoặc các doanh nghiệp xuất khẩu bên ngoài quan tâm chặt chẽ hơn đến vấn đề này, nhất là trong bối cảnh các thị trường vẫn còn nhiều biến động như hiện nay.

Trên thị trường toàn cầu, năm 2021, tổng quy mô thị trường bảo hiểm tính dụng thương mại trên toàn cầu là hơn 7 tỷ Euro, tăng mạnh so với so với năm 2020 là hơn 6 tỷ Euro. Theo ICISA, Atradius nắm giữ 25,5% thị phần trên toàn thế giới, thuộc top 3 tập đoàn bảo hiểm tín dụng lớn nhất thế giới.

Tại Việt Nam, nhằm khuyến khích xuất khẩu, sau gia nhập WTO, Chính phủ Việt Nam đã tìm các giải pháp thay thế thúc đẩy hoạt động xuất khẩu, phù hợp với tình hình mới, trong đó một giải pháp nhận được rất nhiều sự quan tâm là Chương trình thí điểm Bảo hiểm tín dụng xuất khẩu. Cho đến nay, các doanh nghiệp đặc biệt khối xuất khẩu đã rất quen thuộc với các sản phẩm này tuy nhiên không phải doanh nghiệp nào cũng chấp nhận dành ngân sách để bảo hiểm phòng tránh rủi ro, tránh đứt vặn dòng tiền nếu bị chậm thanh toán từ những đối tác, đơn hàng lớn.

Có thể bạn quan tâm

TÀI CHÍNH ĐA CHIỀU: Hạn mức tín dụng không còn là ẩn số

12:30, 17/07/2022

Chưa có động thái “ghê gớm” siết chặt tín dụng bất động sản

16:00, 15/07/2022

Làm sao để doanh nghiệp mặn mà với tín dụng xanh?

15:30, 08/07/2022

Nam A Bank đạt chứng nhận về Quản lý rủi ro đối với các sản phẩm Tín dụng xanh

05:00, 14/07/2022

Chất lượng tín dụng được cải thiện, cổ phiếu BID hút mạnh dòng tiền

05:11, 06/07/2022