Trước những biến động giá urê liên tục giảm, Tổng Công ty CP Phân bón và Hóa chất Dầu khí (HoSE:DPM) đặt kế hoạch kinh doanh đi lùi.

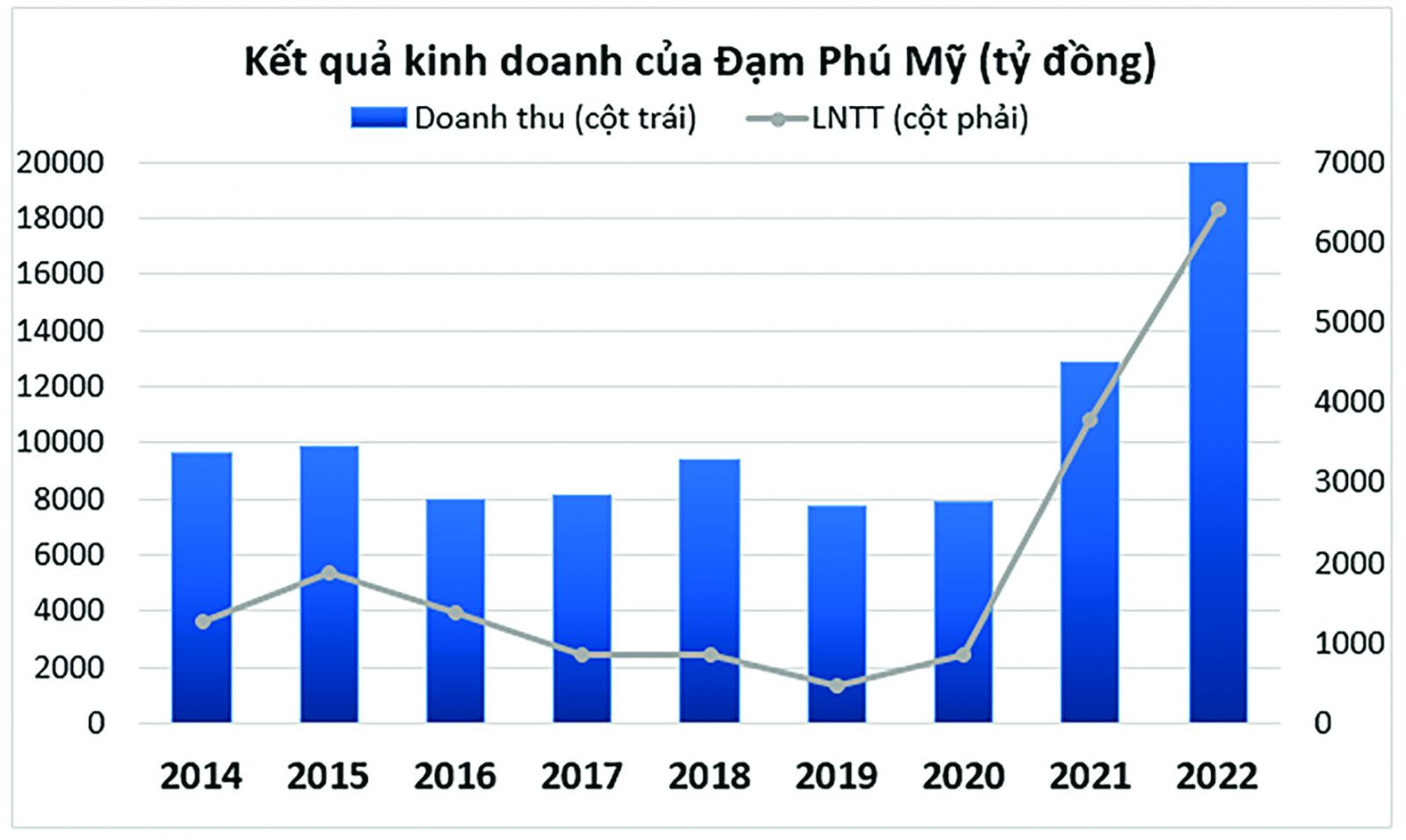

Doanh thu và lợi nhuận trước thuế của DPM qua các năm.

>>DPM chốt thông qua mức chia cổ tức 7.000/cp năm 2022

Trong năm 2023, DPM công bố kế hoạch với tổng doanh thu hợp nhất 17.372 tỷ đồng và lợi nhuận trước thuế hợp nhất 2.670 tỷ đồng, giảm lần lượt 13% và 58% so với năm 2022.

Trong quý 4/2023, doanh thu thuần của DPM đạt 3.900 tỷ đồng, giảm 23% so với cùng kỳ năm ngoái. Sau khi trừ các khoản chi phí, DPM lãi sau thuế 1.140 tỷ đồng, giảm 32% so với cùng kỳ năm ngoái.

Dù đi lùi trong quý 4/2022 nhưng DPM vẫn báo lãi ròng 5.586 tỷ đồng trong năm 2022, tăng 45% so với năm 2021. Đây cũng là mức lãi cao kỷ lục trong lịch sử của Công ty kể từ khi thành lập.

Theo các chuyên gia, kết quả kinh doanh sa sút trong quý 4/2022 nhưng năm 2022 vẫn là năm khởi sắc đối với hoạt động kinh doanh của DPM chủ yếu nhờ giá bán phân bón tăng cao và hoạt động xuất khẩu được đẩy mạnh. Theo đó, từ đầu năm 2021, giá phân bón tăng cao theo đà tăng của nguyên liệu cơ bản (như than đá, khí đốt, hóa chất). Đặc biệt, quý 4 năm 2021 và hai quý đầu năm 2022, giá phân bón tăng vọt do chiến sự Nga – Ukraine. Tuy nhiên, giá urê có dấu hiệu hạ nhiệt sau khi đạt đỉnh vào khoảng tháng 5/2022, kéo theo kết quả kinh doanh của DPM giảm mạnh trong quý 4/2022.

Hàng tồn kho cuối năm 2022 của DPM đạt 4.011 tỷ đồng, tăng 44% so với đầu năm 2022. Trong năm, DPM dự phòng giảm giá hàng tồn kho đạt 90 tỷ đồng, gấp 28 lần so với ngày đầu năm. Nợ của DPM tăng 15% so với mức 3.204 tỷ đồng ngày đầu năm, đạt 3.708 tỷ đồng. Trong đó, vay và nợ tài chính ngắn hạn tăng 1%, đạt 202 tỷ đồng, vay và nợ tài chính dài hạn giảm 27%, đạt 505 tỷ đồng.

>>Giá phân bón neo cao, nhiều “ông lớn” ngành phân bón lãi đậm

DPM đưa ra kế hoạch kinh doanh thấp trong năm 2023 trong bối cảnh giá urê năm 2023 được dự báo quanh mức 400– 500 USD/tấn, giảm so với mức đỉnh hơn 1.000 USD/tấn trong năm 2022.

DPM thận trọng trong kế hoạch sản xuất kinh doanh 2023. Ảnh: DPM

SSI Research nhận định giá urê có thể tiếp tục giảm trong năm 2023 do xuất khẩu phân urê từ Nga và Trung Quốc sẽ phục hồi, nhất là khi Trung Quốc không còn hạn chế xuất khẩu 29 loại phân bón như trước đó, gây áp lực cạnh tranh lớn cho các doanh nghiệp Việt Nam. Hơn nữa, nhu cầu urê có thể suy yếu do lo ngại về suy thoái kinh tế toàn cầu và sự điều chỉnh giá của các mặt hàng nông nghiệp. Thông thường, quý 4 là mùa cao điểm tiêu thụ phân urê, tuy nhiên, giá urê không tăng trong quý 4/2022. Điều này phản ánh nhu cầu đang suy yếu. Do vậy, lợi nhuận của các nhà sản xuất urê sẽ giảm trong quý 1/2023.

2.670 tỷ đồng là kế hoạch lợi nhuận trước thuế 2023 của DPM, giảm 58% so với 2022.

Bên cạnh đó, giá gas và giá xăng dầu ảnh hưởng rất lớn đến giá thành sản xuất phân bón, trong đó giá gas chiếm tới khoảng 80-90% giá thành sản xuất amoniac - đầu vào quan trọng để sản xuất phân đạm urê, DAP. Do đó, giá phân bón trong những tháng tới đây vẫn biến động khó lường.

Ngoài ra, về nguồn cung phân bón cho vụ Đông Xuân 2022-2023, hiện công suất sản xuất phân đạm urê của 4 nhà máy thuộc Tập đoàn Dầu khí Việt Nam (PVN) và Tập đoàn Hóa chất Việt Nam (Vinachem) đã lên tới 2,5 triệu tấn/năm, trong khi nhu cầu tiêu thụ trong nước chỉ ở ngưỡng 1,6-1,8 triệu tấn/năm. Điều này sẽ khiến nguồn cung dư thừa, đẩy giá phân urê sụt giảm.

Từ những phân tích trên cho thấy, doanh thu và lợi nhuận của DPM có thể sẽ giảm mạnh so với năm 2022, đây sẽ là thách thức rất lớn của DPM trong năm 2023.

Có thể bạn quan tâm