Tiêu dùng, đặc biệt tiêu dùng bất động sản (BĐS) được kỳ vọng sẽ là đích đến hấp thu nguồn vốn tốt trong những tháng cuối năm.

Từ đó tạo thêm sự lan tỏa trong sản xuất kinh doanh bên cạnh lực “tiêu tiền” đầu tư công.

Theo dự báo của VinaCapital, tăng trưởng kinh tế của Việt Nam sẽ tiếp tục tích cực trong cả năm 2024 và 2025, trên cơ sở tăng trưởng mạnh mẽ của bán lẻ, sản xuất và xây dựng. Trong đó, năm 2024, dự báo tăng trưởng bán lẻ đã điều chỉnh theo lạm phát (khoảng 3,8 - 4%), là 5,5%, sản xuất tăng 10% và xây dựng tăng 7,5%. Các con số dự báo ở các lĩnh vực khá tương đương với thống kê theo từng lĩnh vực của 9 tháng đầu năm 2024, trừ bán lẻ ở quý cuối năm dự kiến cao hơn.

Tiêu dùng bán lẻ phục hồi trên cơ sở kỳ vọng cải thiện chi tiêu, đồng nghĩa khả năng cải thiện sức cầu ở lĩnh vực nền có liên quan hơn 40 ngành của nền kinh tế - BĐS.

Nói cách khác, bà Nguyễn Hoài Thu, Tổng giám đốc Khối đầu tư chứng khoán của VinaCapital nhận định, sự phục hồi tích cực của BĐS mang đến kỳ vọng lớn cho tăng trưởng bán lẻ - tiêu dùng, đi cùng là tăng trưởng tín dụng.

Bà Nguyễn Hoài Thu dự báo khoảng 40% dư nợ tiêu dùng tăng trưởng trong 3 tháng cuối năm nay, sẽ thuộc về tiêu dùng BĐS. “Các ngân hàng có thể đặt lệch trọng tâm một chút vào BĐS để thúc đẩy tăng trưởng tín dụng quý cuối năm, nhưng điều này là phù hợp khi thị trường đã tăng trưởng giao dịch sôi động hơn, quý cuối cũng sẽ là thời điểm các dự án bàn giao nhiều hơn. Với chỉ số về cho vay BĐS vẫn đang an toàn, đây là điều cần thiết trong bối cảnh thị trường cần sự lan tỏa từ nguồn vốn tín dụng tiêu dùng”, bà Thu cho biết.

MBS dự báo một cách thận trọng hơn là cho vay bán lẻ dự kiến sẽ phục hồi mạnh hơn trong giai đoạn cuối năm 2024, được dẫn dắt bởi tài chính tiêu dùng, thẻ tín dụng và cho vay mua ô tô nhờ hiệu ứng từ lãi suất cho vay thấp. Riêng hoạt động cho vay mua nhà sẽ giữ tốc độ tăng trưởng tương tự như trong nửa đầu năm nay chủ yếu nhờ sự phục hồi của giao dịch BĐS thứ cấp.

Lưu ý rằng, trong nhiều báo cáo tài chính của các ngân hàng, cho vay kinh doanh BĐS thường sẽ chủ yếu là các khoản vay đối với các doanh nghiệp kinh doanh BĐS để phát triển dự án. Trong khi đó, phần lớn các khoản cho vay đối với cá nhân, hộ gia đình mua nhà không được hạch toán vào nhóm này, mà được ghi nhận ở khoản cho vay cá nhân (cho vay tiêu dùng BĐS). Một phần nhỏ các khoản vay mua nhà như mua căn nhà thứ hai, hoặc cho vay 1 lần trong năm,… mới được ghi nhận như một khoản cho vay kinh doanh BĐS. Do đó, tài chính tiêu dùng ở mảng cho vay bán lẻ cũng có thể được hạch toán một phần từ cho vay mua sửa chữa nhà ở, thậm chí là từ vay chuyển khoản nợ vay mua nhà thành vay tiêu dùng.

Dự báo hoạt động nhập khẩu và xây dựng hạ tầng sẽ là động lực chính cho tăng trưởng tín dụng trong những tháng cuối năm nay, MBS nhấn mạnh về đòn bẩy đầu tư công. Khi đầu tư công nhích lên sẽ là động lực để giải ngân vốn đối ứng và các doanh nghiệp xây dựng, thi công và nhóm liên quan (cung ứng) đẩy tiêu thụ vốn, chạy tiến độ công trình. Nhập khẩu tăng cũng là xu hướng tất yếu để doanh nghiệp sẵn sàng cho các đơn hàng, kế hoạch sản xuất kinh doanh quý cuối năm phục vụ thị trường xuất khẩu lẫn tiêu dùng nội địa.

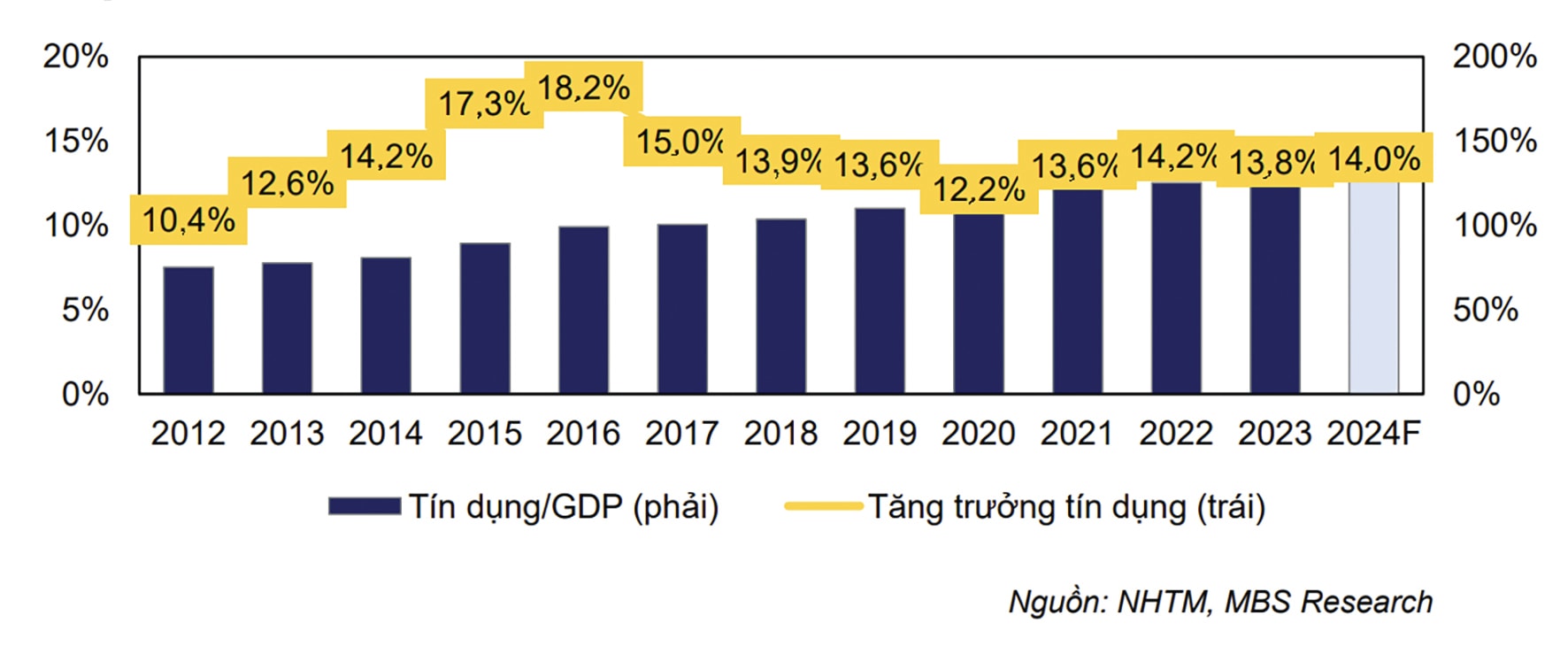

Về tăng trưởng tín dụng, tuy các tổ chức tín dụng (TCTD) kỳ vọng thận trọng (bao gồm cả những TCTD đã cho vay sát hạn mức được cấp), nhưng theo Thống đốc NHNN, do quý cuối năm thông thường sẽ có tăng trưởng tín dụng mạnh hơn so với quý trước, nên khả năng tăng trưởng tín dụng sẽ đạt mục tiêu khả thi tới 15%. Trước đó, tính đến ngày 30/9, số liệu cập nhật của Vụ Tín dụng các ngành kinh tế-NHNN cho thấy từ tháng 8, tăng trưởng dư nợ đang tiếp đà khởi sắc và đã tăng 9% so với đầu năm, và tăng 16% so với cùng kỳ năm trước.

Vấn đề còn lại bên cạnh nhu cầu hấp thu tín dụng là yếu tố lãi suất. Theo MBS, lãi suất cho vay có thể giữ nguyên hoặc giảm nhẹ, trên cơ sở lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại (NHTM) lớn có khả năng đạt đến 5,2-5,5%/năm vào cuối năm nay.

Trong xu hướng lạm phát còn tiềm ẩn, đặc biệt với các quyết định tăng giá xăng, giá điện mới đây, việc điều hành tiền tệ của NHNN theo hướng nới lỏng sẽ tiếp tục linh hoạt và thận trọng. “Nếu FED tiếp tục hạ lãi suất như dự báo của các chuyên gia kinh tế, thì khả năng còn có dư địa để điều chỉnh tiền tệ theo hướng nới lỏng hơn nữa. Nhưng nhà điều hành sẽ phải cân nhắc giữa các yếu tố, biến số và chúng ta không để dự đoán một cách chắc chắn rằng cơ quan quản lý có tính đến phương án hạ lãi suất điều hành hay không. Chúng tôi tin rằng các động thái từ dư địa do FED hạ lãi suất, tỷ giá ổn định hơn, lãi suất liên ngân hàng đang được kéo thấp, cho thấy NHNN sẽ nỗ lực hỗ trợ để tăng trưởng tín dụng được khơi dòng đạt đến mức khả thi nhất”, bà Nguyễn Hoài Thu dự báo.