Thị trường tài chính đang xuất hiện những đồn đoán về khả năng Ngân hàng Nhà nước (NHNN) sẽ hạ lãi suất điều hành trong thời gian tới.

>>>Nguy cơ suy thoái năm 2023 khi lãi suất tiếp tục tăng

Cơ sở cho những đồn đoán này đến từ nhiều phía khác nhau.

Trước tiên là là việc các ngân hàng thương mại tại cuộc họp với Hiệp hội ngân hàng Việt Nam (VNBA), đã thống nhất sẽ cố gắng để đưa lãi suất huy động về mức 9,5% - bao gồm cả các khoản cộng thêm, khuyến mãi.

Các ngân hàng đạt đồng thuận sẽ cố gắng đưa lãi suất huy động về mức cao nhất 9,5%. (Ảnh minh họa)

Tuy nhiên, một điểm cần lưu ý là trong thống nhất cam kết của các ngân hàng, được gắn liền với cụm từ “sẽ”, hoặc “cố gắng”, hoặc “phấn đấu”, tức chưa thể xảy ra “ngay và luôn”. Các ngân hàng thực tế đã rất nỗ lực để đưa ra cam kết mục tiêu trên, thể hiện sự quyết tâm của hệ thống để thực hiện chỉ đạo của Thủ tướng Chính phủ đối với ngành ngân hàng là tiết giảm chi phí nhằm hạ lãi suất.

Dù vậy, cần nhìn nhận rằng với việc các ngân hàng rất cần hút tiền gửi tiết kiệm để bù đắp và đảm bảo thanh khoản, cho vay ra, lãi suất cao vẫn là công cụ “hút hàng” tốt nhất. Trong một sớm một chiều, ngân hàng khó có thể đưa ngay lãi suất huy động mức cao nhất về 9,5%, khi ở phía các “thượng đế” không ít người nhẩm tính là với lạm phát và cộng thêm mức mất giá của VND so với USD, họ sẽ cần một khoản lãi suất thực dương đủ hấp dẫn trong bối cảnh rủi ro lạm phát tiếp tục “dền dứ”. Theo đó, các ngân hàng thực sự cần giải pháp mạnh để tiết giảm chi phí, sáng tạo để tăng hiệu quả dịch vụ nhằm tăng hút CASA, tạo nguồn vốn giá rẻ, có đủ lực để hạ lãi suất huy động xuống dần.

Thực tế là sau cuộc họp với VNBA, chưa có ngân hàng nào điều chỉnh hạ lãi suất huy động tính cho đến lúc này. Một số ngân hàng neo lãi suất huy động cao vẫn tranh thủ ưu đãi hút vốn huy động lãi cao theo giờ, hoặc theo các chương trình ưu đãi cố định.

Bên cạnh đó, nhìn vào động thái cam kết của 16 ngân hàng về hạ lãi vay, ở mức từ 0,5%-3,5%, thì nhiều doanh nghiệp cho biết điều mà họ quan tâm là việc hạ lãi vay có thực chất ở tất cả các ngân hàng hay không; và cơ quan quản lý giám sát ra sao việc thực thi này.

Mới đây, tại hội thảo ở Đồng bằng sông Cửu Long, Thống đốc NHNN Nguyễn Thị Hồng đã yêu cầu các ngân hàng đã tuyên bố các gói tín dụng ưu tiên phải có trách nhiệm thực hiện nghiêm túc, đầy đủ đúng như cam kết.

>>>Fed nâng lãi suất lên thêm 0,5 điểm phần trăm

Một doanh nghiệp chia sẻ với DĐDN là thực tế các gói tín dụng ưu tiên được ngân hàng triển khai không áp một mức lãi suất duy nhất, cố định chung cho mọi khách hàng, doanh nghiệp nào cũng như doanh nghiệp. Điều này hoàn toàn đúng bởi nó phụ thuộc vào năng lực, khả năng trả nợ của doanh nghiệp, lịch sử tín nhiệm, giá trị tài sản đảm bảo, giá trị khoản vay, kỳ hạn, hay việc doanh nghiệp lựa chọn dùng “combo” trọn gói dịch vụ tại ngân hàng gồm vay hoặc chỉ mỗi tín dụng, doanh nghiệp có tiền gửi tại ngân hàng trước đây hay không, có cam kết bán ngoại tệ lại hay không, thuộc lĩnh vực xanh, ưu đãi hay không… Tất cả các yếu tố đó đều chi phối lãi suất vay theo từng mức khác nhau. “Chính vì vậy, ngay cả khi ngân hàng thông báo là doanh nghiệp anh không thuộc diện được ưu đãi lãi suất, thì doanh nghiệp cũng không thể có lý do nào để ý kiến”, ông nói.

Dù vậy, việc các ngân hàng cam kết hạ lãi vay và một khi đã triển khai thực chất, đồng nghĩa đã phải chấp nhận hy sinh một phần lợi nhuận. Ngân hàng tất nhiên sẽ nhận được những lợi ích khác khi đồng hành cùng nền kinh tế. Đây là một trong những cơ sở để thị trường tăng thêm đồn đoán về khả năng hạ lãi suất, từ đó giảm bớt áp lực cho chính hệ thống ngân hàng.

Ngoài ra, tỷ giá hạ nhiệt cũng là một yếu tố thuận lợi để cho thấy áp lực của nhà điều hành đối với mục tiêu ổn định tỷ giá không còn lớn. Ông Trần Ngọc Báu, CEO WiGroup chia sẻ vào ngày 15/12, NHNN chính thức yết lại giá chào mua USD tại mức 23.450 đồng sau khi ngưng công bố từ cuối tháng 8/22. Đây thực sự là chìa khóa quan trọng giải quyết nhiều vấn đề lúc này mà những công cụ điều hành tiền tệ bình thường khác hiện tại không xử lý nổi.

Ông Báu cho rằng hành động này là 1 mũi tên trúng 3 đích:

Thứ nhất, yết giá chào mua tại 23.450đ thể hiện NHNN cho rằng tỷ giá ở vùng hiện tại đã là "phù hợp" và không muốn tỷ giá tiếp tục giảm thêm nên chặn "sàn" tại mức này, đây cũng là mức ổn định được duy trì bình quân trong vòng 5 năm qua. Đây là việc làm cần thiết bởi nếu không kiểm soát và để VND lên giá quá nhanh với USD và các đồng tiền cũng sẽ gây ra những hệ lụy tiêu cực với nền kinh tế.

Thứ hai, trong quý 1 năm 2023 sẽ có khoảng 7 tỷ USD hợp đồng bán kỳ hạn trước đó sẽ đến hạn, nếu không hủy ngang thì sẽ có tương ứng khoảng ~160.000 tỷ VND bị rút khỏi hệ thống. Chặn mua dưới cũng là cách để trung hòa lượng USD sẽ bán ra.

Thứ ba, thanh khoản hệ thống ngân hàng đang rất căng thẳng đã đẩy lãi suất thị trường 1 lên phi lý. Muốn giải quyết dứt điểm vấn đề này thì "bơm tiền" trực tiếp mới xử lý được, kênh OMO hay chiết khấu/ tái cấp vốn không giải quyết được. Mua ngoại tệ là kênh hiệu quả nhất để xử lý bài toán thanh khoản lúc này.

Tuy nhiên CEO WiGroup cũng đặt nan đề là NHNN chịu mua nhưng NHTM có bán? Và theo ông vấn đề tỷ giá căng thẳng đã được xử lý dứt điểm thể hiện qua việc lấy lại khoảng mất giá căng nhất của tháng 10 và 11 vừa qua.

Song ngay cả như vậy thì việc NHNN có thể hạ lãi suất cũng rất khó có thể diễn ra ngay trong thời gian tới. Bởi lẽ, Cục Dự trữ Liên bang Mỹ (Fed) vừa có đợt tăng lãi suất lần thứ 7 trong năm lên thêm 0,5%. Theo nguyên lý Fed tăng lãi suất, hầu hết các nền kinh tế, đặc biệt liên quan đến giao dịch thương mại, dòng vốn vào ra gắn với đồng USD, đều sẽ có biến động lãi suất cao hơn mức mà Fed đưa ra. Ngân hàng Trung ương Anh (BoE) ngày 15/12 đã tăng lãi suất thêm 0,5 điểm phần trăm từ 3% lên 3,5%, mức cao nhất trong 14 năm, nhằm hạ nhiệt lạm phát cao. Đây là đợt tăng lãi suất thứ 9 liên tiếp của BoE và tuy thấp hơn so với mức tăng 0,75 điểm phần trăm trong tháng 11/2022, cũng như chỉ tương đương với Fed, nó vẫn cho thấy rằng lo ngại sức ép lạm phát ở Anh chưa hề giảm.

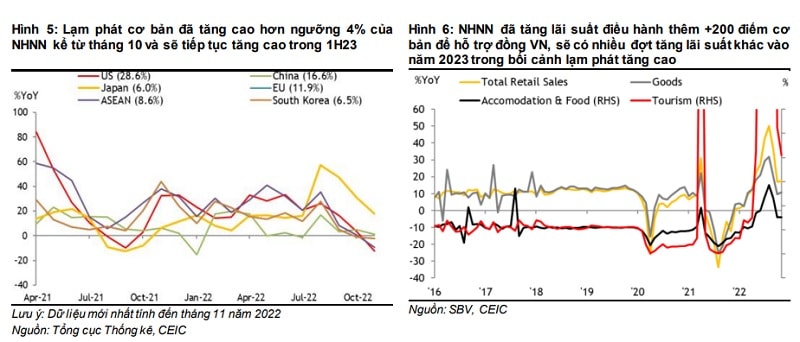

Áp lực lạm phát vẫn còn ở 2023 và không loại trừ NHNN sẽ lại tăng lãi suất. (Nguồn: MSVN)

Trong nước, dù áp lực lạm phát được đánh giá không quá căng, nhưng giới chuyên môn vẫn cảnh báo độ nén lạm phát sẽ đổ về năm sau. Và sau đợt tăng lãi suất của Fed, hiện chưa có phản ứng nào kế tiếp một cách trực tiếp đối với lãi suất của NHNN. Có thể có độ nén tiếp tục dồn ở phía trước. Do đó, rất khó có khả năng NHNN sẽ xem xét điều điều chỉnh lãi suất điều hành thấp hơn mức hiện nay, ngay trong những ngày cuối cùng của năm.

Theo CTCK MSVN, về 2023, lạm phát cơ bản hiện đã tăng cao hơn mục tiêu 4% của NHNN từ tháng 10/2022. MSVN kỳ vọng lạm phát sẽ tiếp tục tăng trong nửa đầu năm 2023 và giảm bớt sau đó khi nhu cầu chậm lại phản ánh vào giá cả. Dự báo lạm phát của bộ phận nghiên cứu và phân tích là ở mức +4,3% vào năm 2023 và +3,9% vào năm 2024 (so với +3,2% vào năm 2022).

"Đà tăng lạm phát vẫn còn vào đầu năm 2023 do nhu cầu của người tiêu dùng phục hồi nhờ mở cửa trở lại và Tết Nguyên đán vào tháng 1, cũng như việc cắt giảm thuế hết hạn vào năm 2022. Mức giảm 2% thuế giá trị gia tăng từ tháng 2 đến tháng 4 và cắt giảm 50% thuế bảo vệ môi trường đối với nhiên liệu vào tháng 7 sắp hết hiệu lực vào cuối năm 2022. Tỷ giá USD/VND trượt giá (-6% kể từ tháng 9) sẽ gây thêm áp lực về giá do tăng chi phí nhập khẩu bằng đồng nội tệ, do sự thống trị của đồng USD trong giao dịch thương mại. Chúng tôi kỳ vọng lạm phát sẽ được kiềm chế bởi lạm phát bên ngoài dịu đi và nhu cầu trong nước chậm lại. Tăng trưởng toàn cầu chậm lại sẽ hạn chế áp lực giá cả hàng hóa. Giá dầu sẽ bị hạn chế bởi dự báo nhu cầu yếu, mặc dù xu hướng giảm có thể đảo chiều bởi việc cắt giảm sản lượng của OPEC và rủi ro địa chính trị. Chi phí năng lượng là yếu tố chính thúc đẩy lạm phát (đóng góp +1,2% điểm vào lạm phát tiêu đề +3% trong 11T2022), nhưng sẽ trở thành lực cản đối với lạm phát trong năm tới do cơ sở cao trong 1H22. Áp lực cầu trong nước sẽ giảm bớt khi nền kinh tế bị ảnh hưởng bởi xuất khẩu chậm lại và thắt chặt chính sách tiền tệ", MSVN đánh giá và dự báo các biến số vĩ mô.

Theo đó, kịch bản cơ sở của MSVN là NHNN sẽ tăng lãi suất điều hành sách thêm +50 điểm cơ bản vào năm 2023, có khả năng là trong quý đầu tiên khi đối mặt với lạm phát gia tăng và Fed tiếp tục tăng lãi suất.

Một số NHTM có vốn Nhà nước cam kết hạ lãi suất gồm: Vietcombank giảm lãi suất tới 1% một năm đối với các khoản vay VND cho khách hàng doanh nghiệp và khách hàng cá nhân hiện hữu, từ 1/11 đến hết 31/12/2022. Theo VCB, tổng số khách hàng được giảm lãi suất là 175.000 khách hàng với quy mô tín dụng hơn 500.000 tỷ đồng, chiếm gần 50% dư nợ hiện hữu. BIDV giảm lãi suất giảm 0,5%- 2,5%/năm cho Khách hàng vay vốn thuộc lĩnh vực ưu tiên; khách hàng chịu ảnh hưởng bởi dịch Covid-19; khách hàng có hoạt động xuất nhập khẩu; khách hàng doanh nghiệp nước ngoài, khách hàng cá nhân… Agribank giảm 20% so với lãi suất cho vay đang áp dụng đối với dư nợ bằng VND tại thời điểm 30/11. Với dư nợ phát sinh từ 1/12- 31/12/2022, Agribank giảm tối đa 20% so với mặt bằng lãi suất đang áp dụng với từng đối tượng, lĩnh vực. Vớ nhóm NHTMCP tư nhân: Techcombank giảm lãi suất 0,25% - 1,92%/năm cho khách hàng cá nhân sử dụng nhiều sản phẩm dịch vụ giảm 0,3-1,8%; có khoản vay lớn giảm 0,25-1,5%, hộ kinh doanh giảm 0,64-1,84%; Doanh nghiệp lớn: giảm bình quân 0,82%/năm; Doanh nghiệp giảm 1,92%/năm. MB có những gói ưu đãi riêng, giảm từ 0,5 - 1%/năm cho các lĩnh vực ưu tiên, sản xuất, xuất nhập khẩu... ACB giảm 1%/năm lãi vay cho khách hàng cá nhân và khách hàng doanh nghiệp đang có khoản vay và có giao dịch chính tại ACB từ 6/12/2022 đến 31/1/2023. HDBank cam kết giảm 120 tỷ đồng với mức lãi suất giảm lên đến 3,5%/năm đối với khách hàng cá nhân và doanh nghiệp ở các nhóm ngành nghề khác nhau từ 01/11 đến 31/12/2022. OCB đã tiến hành triển khai gói tín dụng ngắn hạn 3.000 tỷ đồng dành cho doanh nghiệp sản xuất kinh doanh ngành hàng thiết yếu với mức lãi suất ưu đãi đặc biệt chỉ từ 8%/năm. VIB áp dụng chương trình giảm lãi suất đến 1,5% cho khách hàng trong thời gian từ 10/10/2022-30/06/2023 cho cả khách hàng cá nhân và doanh nghiệp nhỏ (MSME) vay kinh doanh tại VIB. SHB giảm lãi suất từ 1,5-2%/năm cho các khách hàng cá nhân và doanh nghiệp, hoạt động trong các lĩnh vực ưu tiên như: nông nghiệp, nông thôn, doanh nghiệp nhỏ và vừa, dự án xanh, các doanh nghiệp đang cần vốn để gấp rút sản xuất các mặt hàng thiết yếu, nhu yếu phẩm phục vụ nhu cầu cuối năm của người dân. Eximbank giảm lãi suất giảm 1%/năm cho doanh nghiệp SMEs, vay ngắn hạn bổ sung vốn phục vụ SXKD ở các lĩnh vực: ngành hàng tiêu dùng, bán lẻ, nông nghiệp, doanh nghiệp xuất khẩu; Cá nhân; Hội kinh doanh, doanh nghiệp tư nhân vay ngắn hạn, trung dài hạn bổ sung phục vụ sản xuất kinh doanh... Sacombank giảm lãi vay cho tất cả mọi khách hàng từ mức 1% và với khách hàng lâu năm, có kế hoạch kinh doanh khả thi thì có thể giảm lên tới 1,5%... |

Có thể bạn quan tâm

Lãi suất và vấn đề tiếp cận vốn của doanh nghiệp

05:30, 07/12/2022

FED giảm mức tăng lãi suất, giá vàng tuần tới bứt phá tiếp?

05:00, 04/12/2022

Cân bằng tỷ giá và lãi suất

04:59, 29/11/2022

Lãi suất điều chỉnh

12:00, 18/11/2022

Ngân hàng giải nút thắt thanh khoản đi liền với tăng lãi suất

11:20, 22/11/2022