Tập đoàn Vingroup (HoSE: VIC) đang xem xét đợt phát hành cổ phiếu lần đầu ra công chúng tại Mỹ đối với công ty sản xuất ô tô VinFast, dự kiến huy động khoảng 2 tỷ USD.

Nhà sản xuất ô tô lớn nhất Việt Nam đang làm việc với tư vấn để thực hiện chào bán ngay trong quý này, một đợt chào bán có thể huy động lên tới 3 tỷ USD. VinFast kỳ vọng vào mức định giá ít nhất 50 tỷ USD sau khi niêm yết.

Hiện Vingroup là doanh nghiệp vốn hóa lớn nhất TTCK Việt Nam với định giá đạt hơn 19 tỷ USD.

Với mức 2 tỷ USD, đợt IPO của VinFast sẽ là đợt IPO lớn nhất từ trước đến nay của một công ty Việt Nam. Trước đó, Vinhomes (cũng thuộc Vingroup) huy động về 1,4 tỷ USD từ bán cổ phần lần đầu năm 2018.

Hãng xe cũng có thể trở thành công ty Việt Nam đầu tiên niêm yết tại Mỹ nếu thành công.

Trong lần đầu tiên công bố tình hình tài chính, tính đến cuối năm 2019 VinFast có vốn chủ sở hữu 19.459 tỉ đồng, tổng nguồn vốn trên 90.873 tỉ đồng.

Về mức định giá khi IPO của VinFast khi so sánh với các hãng xe khác có thể thấy, hiện nay trên sàn chứng khoán Mỹ, Tesla đang là hãng xe có mức vốn hóa lớn nhất, thậm chí có người còn nói mức vốn hóa của Tesla bằng tất cả các hãng xe cộng lại, hiện ở mức 673,79 tỷ USD, thứ tự tiếp theo lần lượt là Toyota ở mức 215 tỷ USD, Volkswagen là 160 tỷ USD.

Còn trong trường hợp VinFast, công ty kỳ vọng rằng đặt mức huy động 2 tỷ USD cho khoảng 3-4%, tương đương định giá vào khoảng 50-60 tỷ USD, theo Bloomberg và Reuters. Mức này lớn hơn Ford, Volvo và ngang với Huyndai. Như vậy mức vốn hóa này thể hiện kỳ vọng rất lớn vào một hãng sản xuất ô tô mới (3 năm).

Thông báo của Tập đoàn Vingroup ngày 14/4 nêu: "Vingroup muốn làm rõ rằng công ty thường xuyên xem xét các lựa chọn để huy động vốn và đầu tư cho VinFast. Điển hình là những cơ hội huy động vốn như đầu tư vốn trực tiếp vào công ty, phát hành cổ phiếu mới, sáp nhập với công ty mua lại mục đích đặc biệt, hoặc các giao dịch khác".

Thông báo của Tập đoàn Vingroup ngày 14/4 nêu: "Vingroup muốn làm rõ rằng công ty thường xuyên xem xét các lựa chọn để huy động vốn và đầu tư cho VinFast. Điển hình là những cơ hội huy động vốn như đầu tư vốn trực tiếp vào công ty, phát hành cổ phiếu mới, sáp nhập với công ty mua lại mục đích đặc biệt, hoặc các giao dịch khác".

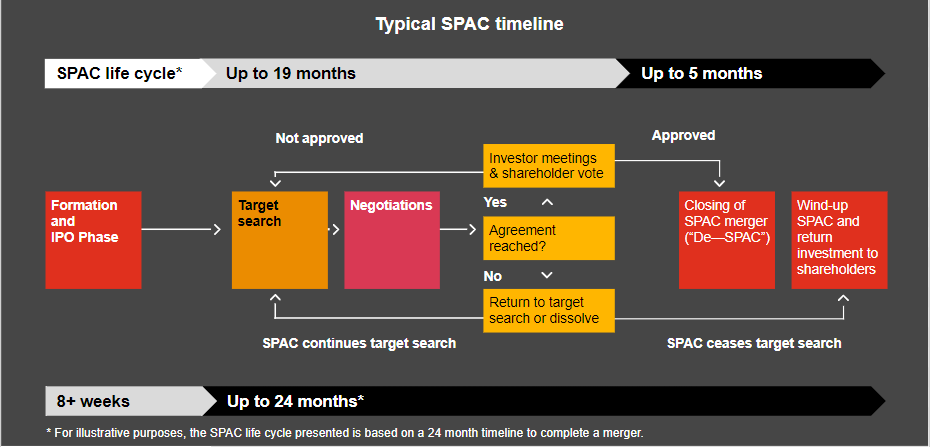

Công ty mua lại mục đích đặc biệt (Special purpose acquisition company - SPAC) là các công ty không có hoạt động thương mại nào. Mục đích duy nhất của SPAC là huy động vốn thông qua IPO để hợp nhất hoặc mua lại một công ty khác và đưa công ty đó lên sàn. Thông thường, SPAC được tạo ra hoặc được tài trợ bởi 1 nhóm nhà đầu tư tổ chức.

Quá trình trên thường mất hai năm. Nếu không tìm được đối tượng để mua lại trong khung thời gian đó, SPAC sẽ giải thể và hoàn lại tiền cho các nhà đầu tư.

Đối với thị trường Mỹ, IPO đồng nghĩa với niêm yết. Khi IPO SPAC, tức SPAC niêm yết SPAC lấy tiền đấy mua lại VinFast thì đồng nghĩa với việc VinFast được niêm yết dưới tên của SPAC. Đó là quy trình của SPAC.

Quy trình của SPAC

Trái ngược với công ty khởi nghiệp, vốn sẽ phải trải qua nhiều quy trình khác nhau với cơ quan quản lý, có thể mất hơn sáu tháng; tuy nhiên, nếu thông qua SPAC là một cách nhanh chóng (khoảng 2 tháng) để công khai vì doanh nghiệp chỉ huy động vốn từ 1 nhà đầu tư, thay vì hàng chục. Bởi công ty sẽ không phải thực hiện một buổi chạy roadshow trên toàn quốc, nói chuyện với hàng trăm nhà đầu tư khác nhau. Giá IPO sau đó phụ thuộc vào nhu cầu từ các nhà đầu tư và có thể thay đổi bất kỳ lúc nào trong quá trình.

Trên thực tế, IPO thông qua SPAC đang là xu thế tại Phố Wall. Thống kê của Bloomberg cho thấy hơn 550 SPAC nộp đơn xin IPO tại các sàn chứng khoán Mỹ từ đầu năm đến nay, đặt mục tiêu huy động tổng cộng 162 tỷ USD, vượt con số tổng của toàn bộ năm 2020.

Sử dụng một SPAC để IPO trên thị trường Mỹ đang rất phổ biến, chỉ riêng Q1/2021 giá trị niêm yết dùng SPAC đã lên tới 87,9 tỷ USD, lớn hơn con số của cả năm 2020 là 83,4 tỷ USD. Con số năm 2019 thì chỉ 13,6 tỷ USD.

Theo SPACInsider, tính đến giữa tháng 2 năm 2021, đã có 160 SPAC IPO, huy động tổng cộng hơn 48 tỷ USD. Đó là hơn một nửa tổng số tiền huy động được trong năm 2020 và khoảng bằng với số tiền huy động được từ năm 2009–2019 – tất cả chỉ trong vòng chưa đầy hai tháng.

Một trong những SPAC đáng chú ý trong năm qua là Social Capital Hedosophia Holdings Corp, hiện có giá trị hơn 10 tỷ USD, được thành lập với mục đích đưa công ty du lịch vũ trụ thương mại nổi tiếng Virgin Galactic thành công. Một ví dụ khác là Churchill Capital IV, được cho là sẽ hợp nhất với nhà sản xuất ô tô điện Lucid Motors và đưa nó ra công chúng – theo một chuyên gia.

Cũng theo vị này thì dùng SPAC hay dạng “Niêm yết cửa sau” (Back door listing) là bình thường, nhất là đối với một số công ty chưa đủ điều kiện IPO. Cavico là trường hợp công ty Việt Nam đầu tiên niêm yết cửa sau trên Pink Sheet, sàn Mỹ. “Ở Việt Nam, còn nhớ ngày trước ngày trước Apax English cũng được lên sàn thông qua công ty vỏ bọc IBC bằng cách IBC phát hành cổ phiếu cho công ty mẹ của Apax và mua lại Apax. Khi hợp nhất BCTC vào thì toàn thấy phải thu, trả trước, phải thu khác với cục lợi thế thương mại to đùng. Đây là một cách hình dung sơ giản”.

Một trong những nguyên nhân là doanh nghiệp muốn niêm yết trên thị trường Mỹ, nhưng chưa đủ điều kiện, mặc dù điều kiện niêm yết ở thị trường Mỹ thông thoáng hơn so với Việt Nam. Ví dụ như nhị trường Việt Nam yêu cầu doanh nghiệp phải có lãi, thì VinFast là doanh nghiệp công nghiệp ô tô mới với tuổi đời 3 năm. Theo kế hoạch của VinFast trong 5 năm tới mới hòa vốn EBITDA.

Câu chuyện ở đây nhiều doanh nghiệp không đủ điều kiện và nếu công bố thông tin một cách chi tiết, công khai minh bạch, các nhà đầu tư sẽ có mức định giá khá thấp cho doanh nghiệp. IPO và niêm yết thông qua SPAC có ưu điểm lớn nhất, các doanh nghiệp có lợi thế hạn chế công bố thông tin, khi nhà đầu tư có quá nhiều thông tin sẽ “mổ xẻ” nhiều hơn.

Thuận lợi cho các doanh nghiệp là rủi ro cho các nhà đầu tư. Nhà đầu tư khi muốn mua cổ phiếu của các đợt IPO của SPAC sẽ đặt dấu hỏi SPAC sẽ mua doanh nghiệp nào? Thông tin công bố của doanh nghiệp đó như thế nào?

Ngoài ra, cũng cần lưu ý rằng trong trường hợp của Vingroup chọn SPAC ở thời điểm hiện nay, giới chuyên môn đánh giá đó có thể là lựa chọn khôn ngon và nhiều cơ hội cho Vingroup kể cả trong trường hợp họ đủ điều kiện để tự IPO thẳng trên sàn.

Bởi, theo một thống kê SPAC lại đang chịu áp lực lớn về tìm kiếm công ty phù hợp thực hiện thương vụ khi đang cầm nguồn vốn lớn huy động được từ các nhà đầu tư. Đây sẽ là cơ hội lớn cho Vingroup thành công trong xem xét và lựa chọn một phương thức phù hợp với mục tiêu của mình.

Dĩ nhiên, tham vọng IPO trên sàn Mỹ của Vingroup đã và đang khiến nhiều hãng xe cũng như các nhà đầu tư phải “ngả mũ”. Bởi Vingroup, như phong cách quen thuộc của mình, luôn quyết liệt, mãnh liệt với những tham vọng, khát vọng lớn lao hơn nữa. Và kết quả của họ cũng luôn mang đến những bất ngờ.

Ngoài SPAC, một điều chắc chắn kế hoạch tiến lên sàn Mỹ của Vingroup và để tỏa sáng ở đó, còn phụ thuộc rất nhiều vào các nhà đầu tư, khi các nhà đầu tư không chỉ nhìn vào hình ảnh, truyền thông mà sẽ đi sâu vào nhiều thứ hơn, đặc biệt là tình hình kinh doanh: công nghệ, doanh thu, thương hiệu, năng lực cũng như triển vọng, tầm nhìn tương lai...

Nếu VinFast thành công phát hành 2 tỷ USD, sẽ là nguồn lực rất lớn cho VinFast phát triển, toàn bộ thị trường Việt Nam sẽ phát triển, nhất là các ngành công nghiệp phụ trợ. Bài học có thể nhìn thấy từ Huyndai, Samsung của Hàn Quốc đã giúp đất nước phát triển nhờ những đầu tàu như thế. Đó cũng sẽ là bước mở đường cho những sếu đầu đàn ở các ngành khác của Việt Nam, dễ dàng thực thi hơn khát vọng tiến lên “hàn thử biểu” số 1 của toàn cầu.