Dù cổ phiếu của Ngân hàng TMCP Á Châu (HoSE: ACB) đang phục hồi, nhưng việc bán cổ phiếu quỹ và phát hành cổ phiếu để tăng vốn điều lệ sẽ khiến cổ phiếu này có nguy cơ bị đảo chiều giảm.

Ngoài việc bán hơn 35,32 triệu cổ phiếu quỹ, ACB còn dự kiến sẽ phát hành hơn 374 triệu cổ phiếu để tăng vốn điều lệ lên 16.627 tỷ đồng theo phương án đã được NHNN phê duyệt.

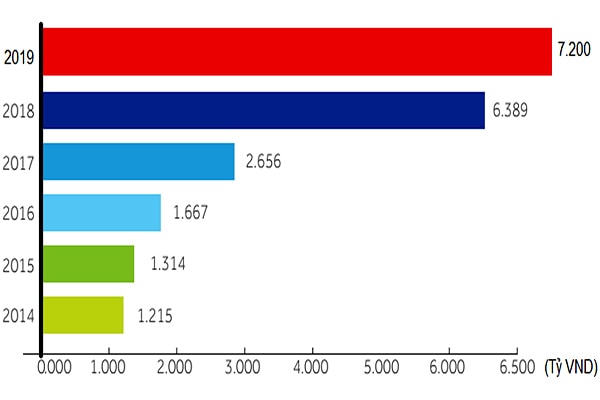

Lợi nhuận trươc thuế của ACB giai đoạn 2014- 2019

Tái cấu trúc để phát triển

Sau giai đoạn tái cấu trúc mạnh mẽ khi vướng phải vụ lùm xùm của Bầu Kiên, đến nay ACB là một trong những ngân hàng có chất lượng tài sản và các hệ số tài chính lành mạnh nhất ngành Ngân hàng Việt Nam. Cụ thể, ACB có thế mạnh cho vay khách hàng cá nhân và doanh nghiệp nhỏ và vừa (SME), bởi đây là nhóm đối tượng khách hàng có nhu cầu vay vốn lớn với lợi suất đem lại cao, giúp ACB đạt được tăng trưởng tín dụng ổn định và tỷ lệ lãi cận biên (NIM) cao hơn so với chỉ số trung bình của ngành.

Đặc biệt, tỷ lệ nợ xấu của ACB thấp nhất ngành từ năm 2017 đến nay, nhờ trích lập dự phòng hoàn toàn nợ xấu từ vụ lùm xùm nói trên. Nếu như tỷ lệ nợ xấu của ACB năm 2014 là 2,3% thì đến nay giảm xuống mức 0,7%, và dự phòng nợ xấu tăng vượt mức 160%, cho thấy sự an toàn trong hoạt động của ngân hàng này.

Tại buổi gặp gỡ nhà đầu tư mới đây, đại diện ACB cho biết trong 6 tháng đầu năm, ACB đã đạt tăng trưởng tín dụng 9%, lợi nhuận trước thuế của ngân hàng ước đạt 3.620 tỷ đồng. Tính đến cuối tháng 6/2019, tổng tài sản của ACB đạt 352.000 tỷ đồng, tiền gửi khách hàng tăng thêm 21.000 tỷ đồng…

Có thể bạn quan tâm

18:00, 19/03/2019

12:53, 01/02/2019

12:30, 12/01/2019

04:50, 23/11/2018

07:15, 24/10/2018

15:03, 28/07/2018

Theo các chuyên gia tài chính, điểm yếu lớn nhất của ACB là tốc độ tăng trưởng các hoạt động phi tín dụng khá chậm, điều này chứng tỏ ACB đang thất thế trong thị trường tiềm năng mới cho ngành ngân hàng như tín dụng tiêu dùng, Bancassurance…, điều mà Techcombank, SHB và các ngân hàng khác đang kinh doanh rất có hiệu quả.

Áp lực tăng vốn

ACB dự kiến sẽ chia cổ tức bằng cổ phiếu với tỷ lệ 30% (tương đương phát hành thêm tối đa hơn 374 triệu cổ phiếu), qua đó tăng vốn điều lệ thêm 3.741 tỷ đồng lên mức 16.627 tỷ đồng. Trong đó, 2.035 tỷ đồng sẽ được sử dụng cho hoạt động tín dụng, đầu tư trái phiếu chính phủ, đảm bảo các chỉ tiêu an toàn hoạt động, bổ sung nguồn vốn trung và dài hạn. Số còn lại hơn 1.700 tỷ đồng sẽ được dùng để mua sắm thêm tài sản cố định, xây dựng cơ bản, mua sắm công cụ phục vụ hoạt động của các chi nhánh…

Bên cạnh đó, để tăng nguồn vốn cho vay trung và dài hạn, ACB sẽ phát hành trái phiếu với tổng mạnh giá 5.500 tỷ đồng, mệnh giá trái phiếu 1 tỷ đồng, kỳ hạn từ 2-3 năm, loại trái phiếu không chuyển đổi. Lãi suất tối đa không quá 6,75%/năm đối với kỳ hạn 3 năm, 6,7%/năm đối với kỳ hạn 2 năm. Theo giới phân tích, trong bối cảnh các doanh nghiệp đua nhau phát hành trái phiếu, có doanh nghiệp đưa ra mức lãi suất trái phiếu lên tới 15%, thì trái phiếu của ACB khó hấp dẫn nhà đầu tư.

3.620 tỷ đồng là tổng lợi nhuận trước thuế ước tính trong 6 tháng đầu năm 2019 của ACB, bằng 49% kế hoạch năm 2019.

Ngoài ra, ACB cũng có kế hoạch bán hơn 35,32 triệu cổ phiếu quỹ nhằm tăng nguồn vốn cho hoạt động kinh doanh. Theo Công ty Chứng khoán HSC, ACB có thể sẽ bán toàn bộ cổ phiếu quỹ để cải thiện tỷ lệ an toàn vốn tối thiếu (CAR) trước năm 2020.

Thách thức không nhỏ

Kỷ nguyên số bùng nổ đã và đang làm thay đổi mạnh mẽ hành vi của khách hàng. Theo đó, ACB buộc phải đẩy mạnh đầu tư đổi mới công nghệ mạnh mẽ để thích nghi, duy trì và phát triển khách hàng. Sự ra đời của các công ty công nghệ tài chính (FinTech) cũng đang đặt ra thách thức rất lớn đối với các ngân hàng nói chung và ACB nói riêng trong dịch vụ thanh toán bán lẻ.

Bên cạnh đó, ông Cấn Văn Lực- Chuyên gia tài chính ngân hàng cho rằng, dù ACB có tốc độ tăng trưởng tốt, nhưng cũng đối mặt với thách thức lớn trong huy động vốn, bởi sự cạnh tranh đến từ lượng ngân hàng vốn đã chật chội trên thị trường, có thể gây suy giảm NIM của ngân hàng này.

Ngoài ra, việc “siết” tăng trưởng tín dụng của NHNN sẽ ảnh hưởng tới ACB khi cơ cấu nguồn thu của ngân hàng này vẫn phụ thuộc quá nhiều vào hoạt động tín dụng. Trong khi đó, trước sức ép cạnh tranh ngành, các ngân hàng có xu hướng đẩy mạnh mảng bán lẻ. Do vậy, ACB bắt buộc phải tiếp tục tăng vốn để mở rộng hơn nữa mạng lưới hoạt động của mình; đồng thời để phục vụ cho hoạt động cho vay trung và dài hạn khi NHNN dự kiến tiếp tục siết tỷ lệ vốn ngắn hạn cho vay trung và dài hạn xuống 30%.

Với EPS đạt 3.999 đồng, giá trị sổ sách 18.000 đồng/cổ phiếu, cổ phiếu ACB đang giao dịch tại mức P/E là 7,68 lần và P/B là 1,71 lần (giá ngày 16/7//2019 là 30.600 đồng/cổ phiếu), thấp hơn so với trung bình ngành. Tuy nhiên, việc ồ ạt bán ra cổ phiếu quỹ và phát hành cổ phiếu như đã nói ở trên có nguy cơ pha loãng cổ phiếu ACB, khiến giá cổ phiếu ACB bị giảm mạnh.

Thách thức với ngành ngân hàng Báo cáo chiến lược về ngành ngân hàng 6 tháng cuối năm 2019 của Công ty Chứng khoán MBS cho thấy, tín dụng năm 2019 theo hạn mức NHNN đặt ra hồi đầu năm chỉ ở mức 14%, thấp hơn năm 2018. Theo đó, tín dụng cũng được dự phòng ở mức thấp hơn 12,5% (năm 2018 là 13%). Nguyên nhân do lãi suất có xu hướng neo ở mức cao và các chính sách quản lý tín dụng thận trong hơn của Chính phủ và NHNN. Không chỉ tín dụng giảm tốc, tăng trưởng lợi nhuận của các ngân hàng có thể sẽ gặp thêm khó khăn trong những tháng cuối năm nay khi NIM được dự báo sẽ khó cải thiện trong năm nay. MBS cho rằng áp lực tăng lãi suất, cạnh tranh cho vay bán lẻ và áp lực huy động vốn từ nợ thứ cấp, thay đổi Thông tư 36/2014/NHNN sẽ khiến NIM của các ngân hàng bị áp lực. Trong khi đó, nguồn vốn liên ngân hàng giá rẻ cũng sẽ không còn dồi dào do một số biện pháp thắt chặt tiền tệ gần đây, lạm phát cũng đang có xu hướng tăng và lãi suất trái phiếu chính phủ khó giảm sâu. Đây sẽ là thách thức của ngành ngân hàng trong thời gian tới… |