Các đợt điều chỉnh của thị trường chứng khoán (TTCK) sẽ là cơ hội tích lũy cổ phiếu tốt cho 4 tháng cuối năm và đầu năm 2025.

Định giá thị trường "tương đối" rẻ

Thị trường chứng khoán mà đại diện là VN-Index sau đợt điều chỉnh vừa qua đã rơi về vùng định giá tương đối rẻ so với lịch sử chỉ số từ năm 2016 đến nay, với định giá của VN-Index theo P/E ở mức 12.95 lần (thấp hơn 16,9% so với trung bình) và định giá theo P/B ở mức 1.61 lần (thấp hơn 27,5% so với trung bình). Tuy nhiên, các thước đo định giá trên được tôi dùng từ “tương đối” rẻ dù mức chiết khấu khá tốt so với trung bình vì sự phân hóa định giá giữa các nhóm ngành, cổ phiếu trên thị trường là khá lớn.

Theo đó, mức định giá rẻ chủ yếu do dòng ngân hàng nhìn chung đang được định giá rẻ trước lo ngại về chất lượng tài sản của ngành này và nhóm cổ phiếu bất động sản vốn hóa lớn do lo ngại về những rủi ro tiềm tàng với các nhóm cổ phiếu này. Nếu loại trừ các nhóm kể trên thì phần còn lại của thị trường được định giá không rẻ theo nhiều thước đo định giá khác nhau.

Bối cảnh định giá chưa thật sự quá rẻ và tháng 8 thường là tháng khá trống thông tin khiến cho thị trường dễ sideways và dễ chịu tác động tâm lý. Do đó, theo tôi, tháng 8 này xác suất cao thị trường sẽ dễ sideways tích lũy.

Nếu xa hơn cho triển vọng từ đây đến cuối năm, tôi cho rằng tháng 08 này là thời gian tích lũy cổ phiếu tốt cho nhà đầu tư vì chỉ số VN-Index vẫn sẽ giữ được xu hướng tăng trong trung hạn. Theo kịch bản cơ sở, tôi đánh giá chỉ số VN-Index có thể đạt mốc 1350 điểm vào cuối năm. Cơ sở cho xu hướng tích cực trung hạn này đến từ 3 nguyên nhân cơ bản chính yếu sau đây.

Thứ nhất, kinh tế Việt Nam đang cho thấy các dấu hiệu phục hồi bền vững từ tháng 05/2024 đến nay với các hoạt động sản xuất công nghiệp, xuất nhập khẩu phục hồi trên diện rộng, chỉ số PMI cũng cho thấy đơn hàng và nhu cầu tuyển dụng đều đang tăng trưởng. Dự báo của nhiều tổ chức lớn cập nhật gần đây cho thấy tăng trưởng kinh tế Việt Nam cả năm 2024 có thể đạt mức 6,5% là mức tăng trưởng cao so với khu vực hay phạm vi toàn cầu.

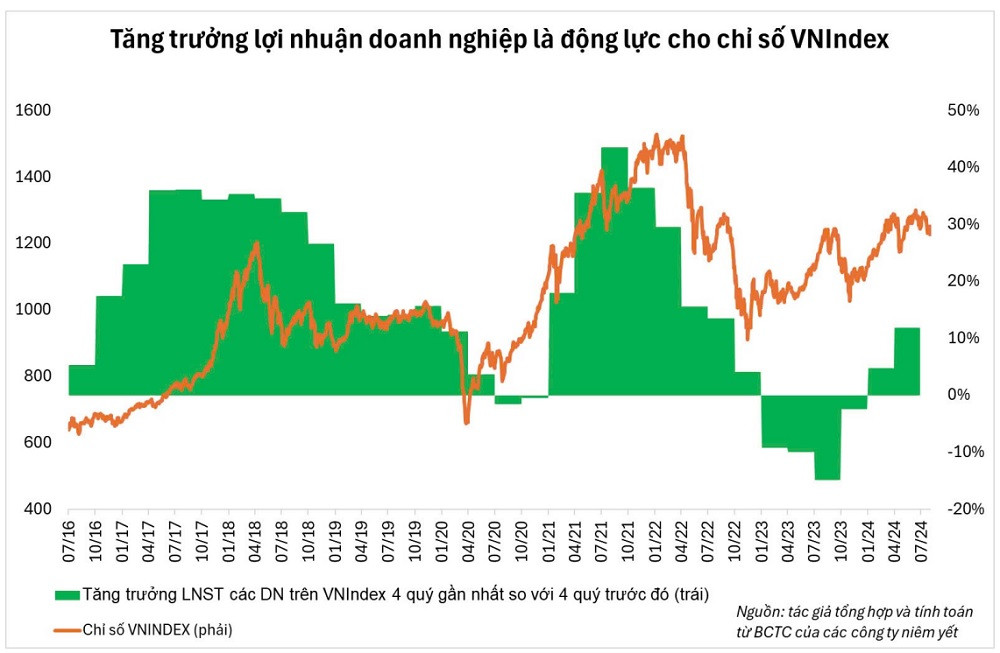

Thứ hai, tăng trưởng lợi nhuận trên mỗi cổ phiếu (EPS) của VN-Index dự phóng đạt khoảng 18% trong năm 2024 là mức tăng trưởng cao. Tăng trưởng lợi nhuận các doanh nghiệp niêm yết chính là chất xúc tác mạnh nhất cho đà tăng trưởng của chỉ số VN-Index. Kết thúc quý 2, ước tính của FiinGroup cho thấy lợi nhuận sau thuế toàn thị trường tăng trưởng khoản 26% so với cùng kỳ với sự tăng trưởng lợi nhuận tốt ở cả nhóm tài chính và phi tài chính.

Với triển vọng kinh tế tiếp tục tăng trưởng, lợi nhuận toàn thị trường được dự phóng sẽ tiếp tục tăng trưởng 2 chữ số trong 2 quý còn lại của năm trên nền tương đối thấp của nửa sau 2023, qua đó giúp cho thị trường chứng khoán tiếp tục là kênh đầu tư hấp dẫn và định giá thị trường forward đến cuối năm ở mức thấp so với lịch sử hay so sánh tương quan với các thị trường chứng khoán trong khu vực.

Thứ ba, chứng khoán vẫn là kênh hấp dẫn khi so sánh tương đối giữa các kênh đầu tư tại Việt Nam trong phần còn lại của năm 2024. Theo đó, dù lãi suất tiết kiệm có xu hướng tăng trở lại nhưng đến cuối năm nay lãi suất vẫn sẽ ở mức tương đối thấp so với giai đoạn 10 năm vừa qua.

Thị trường trái phiếu doanh nghiệp trong nước có bước đầu phục hồi nhưng khó là kênh thu hút dòng tiền lớn trong 1 năm sắp tới khi không phù hợp với phần lớn nhà đầu tư cá nhân. Thị trường bất động sản cũng bắt đầu hồi phục nhưng khó có hiệu suất vượt trội nếu nhìn ngắn hạn dưới 1 năm.

Thị trường vàng thì hiện nay được quản lý chặt chẽ và trên nền giá cao thì việc phân bổ lớn cũng không phải là một quyết định hợp lý. Do đó, với 2 triển vọng cơ bản phía trên và so sánh tương đối với các kênh tài sản khác, chứng khoán vẫn là kênh tài sản tiềm năng từ đây đến cuối năm hay đến đầu 2025.

Tóm lại, trong kịch bản cơ sở, tôi cho rằng thị trường đang sideways (đi ngang) trên nền thấp là cơ hội tốt để nhà đầu tư tích lũy cổ phiếu tốt cho triển vọng cuối năm và đầu năm 2025.

Lưu ý các “cơn gió ngược”

Nền kinh tế Việt Nam hiện nay có độ mở cao và sự ảnh hưởng của kinh tế toàn cầu, đặc biệt Mỹ sẽ tác động mạnh đến tăng trưởng kinh tế trong nước. Hiện nay, nền kinh tế Mỹ tuy vẫn đang trong đà tăng trưởng tốt nhưng dữ liệu gần đây cho thấy tăng trưởng thu nhập có dấu hiệu chậm lại và tỷ lệ thất nghiệp bắt đầu gia tăng dù ở mức thấp.

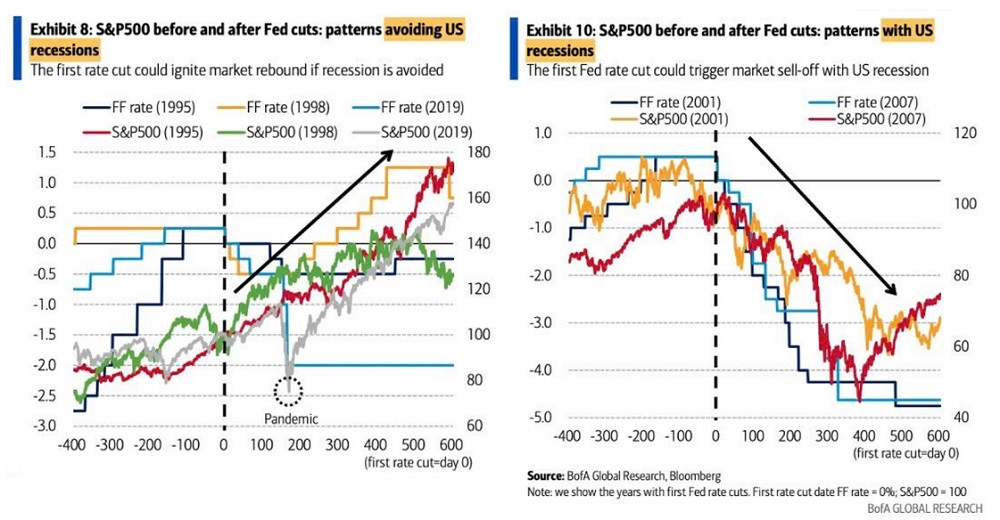

Vì vậy, tuy xác suất Mỹ xảy ra suy thoái kinh tế trong 12 tháng tới chưa quá cao nhưng nhà đầu tư vẫn cần theo dõi. Chứng khoán là kênh tài sản nhạy với chu kỳ kinh tế và sẽ giảm rất sâu nếu suy thoái kinh tế thực sự xảy ra dù Fed có hạ lãi suất đi chăng nữa. Theo thống kê của Bank of America, chứng khoán mà đại diện là S&P500 sẽ tiếp tục tăng trưởng đi lên nếu Mỹ không suy thoái và rơi vào downtrend (đi xuống) nếu sau đó có suy thoái kể từ lúc Fed cắt lãi suất lần đầu.

Các bất ổn địa chính trị toàn cầu hiện nay diễn ra ở phạm vi hẹp nhưng khó dự báo. Các hành động leo thang căng thẳng và mở rộng phạm vi có thể khiến đứt gãy chuỗi cung ứng về nhiên liệu và sản xuất gây ảnh hưởng đến tăng trưởng toàn cầu và nguy cơ lạm phát tăng trở lại. Ngoài ra, bầu cử Tổng thống Mỹ cuối năm nay có thể tác động lớn đến chính sách đối ngoại của Mỹ trong nhiệm kỳ tới nếu ông Trump thắng cử cũng là yếu tố cần theo dõi.

Nhìn chung, các yếu tố bên ngoài chưa quá đáng lo nhưng cần phải theo dõi để giúp tránh các rủi ro chỉ số VN-Index đi trượt đường ray tăng trưởng.

Chiến lược tích lũy cổ phiếu

Một là, chú ý vào sự phân hóa đang và sẽ diễn ra trên thị trường. Như đã phân tích, trong ngắn hạn thị trường xác suất cao sẽ sideways (1.180-1.250) nhưng sự phân hóa đang và sẽ bắt đầu diễn ra sắp tới và có thể là các nhóm dẫn dắt thị trường cuối năm.

Do đó, việc tích lũy cổ phiếu cho giai đoạn cuối năm cần lựa chọn các nhóm ngành và cổ phiếu có triển vọng cơ bản tốt và bắt đầu phân hóa theo câu chuyện kỳ vọng riêng. Nhà đầu tư có thể bắt đầu chú ý các doanh nghiệp nhóm ngành hàng tiêu dùng, bán lẻ, các doanh nghiệp niêm yết thuộc các nhóm này đã cho thấy sự hồi phục tốt về kết quả kinh doanh trong nửa đầu 2024 và được kỳ vọng sẽ tiếp tục tăng trưởng trong nửa cuối 2024.

Nhóm xuất khẩu như dệt may, thủy sản cũng sẽ hưởng lợi trong bối cảnh xuất khẩu đang hồi phục mạnh và ngành dệt may còn được hưởng lợi nhờ những bất ổn gần đây tại Bangladesh. Nhóm ngân hàng với định giá tốt và kỳ vọng tăng trưởng lợi nhuận tiếp tục duy trì, chất lượng tài sản được kỳ vọng sẽ có cải thiện dù chậm trong nửa sau 2024 cũng là một nhóm ngành đáng quan tâm.

Hai là, vì kịch bản ngắn hạn thị trường còn tiếp tục sideways nên việc tích lũy cổ phiếu nên tận dụng các phiên thị trường chung điều chỉnh hoặc đi ngang và cũng không cần quá FOMO ở những phiên tăng nóng. Việc tích lũy giai đoạn này theo tôi nên chia ra làm nhiều đợt giải ngân, việc trading quá ngắn hạn giai đoạn này sẽ có nhiều rủi ro.

Ba là, như chia sẻ ở trên, việc định giá không quá rẻ và các “cơn gió ngược” chưa ảnh hưởng lớn nhưng tiềm ẩn bất lợi xảy ra mang tính đột ngột nên nhà đầu tư cá nhân nên quản lý rủi ro bằng tỷ trọng. Theo đó, hạn chế sử dụng margin trong giai đoạn này để bảo toàn tài sản và thành quả tích lũy, nên duy trì tỷ trọng tiền mặt nhất định để có thể tận dụng nếu thị trường có các đợt điều chỉnh có thể xảy ra.