Việc minh bạch thông tin phát hành trái phiếu doanh nghiệp (TPDN), và chặn cửa lách luật phát hành TPDN riêng lẻ để bán ra công chúng sẽ góp phần phát triển bền vững thị trường này.

Sở Giao dịch Chứng khoán Hà Nội (HNX) đang lấy ý kiến về Dự thảo quy chế vận hành chuyên trang thông tin về phát hành TPDN.

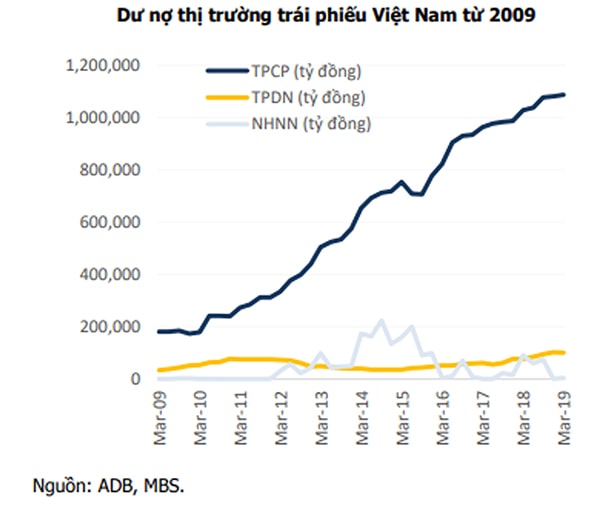

Tổng dư nợ trái phiếu bao gồm trái phiếu doanh nghiệp sơ, thứ cấp; trái phiếu Chính phủ và trái phiếu Chính phủ bảo lãnh, chỉ khoảng 36% GDP.

Thông tin tập trung và công khai

Theo đó, HNX sẽ tiếp nhận công bố thông tin và xây dựng chuyên trang thông tin tập trung về TPDN. Các doanh nghiệp phát hành trái phiếu bao gồm niêm yết, đại chúng và cả doanh nghiệp chưa đại chúng, sẽ phải công bố thông tin (CBTT) liên quan đến trước và sau đợt phát hành TPDN.

Ghi nhận từ một số doanh nghiệp cho thấy, các quy định này sẽ khiến doanh nghiệp gặp bất lợi khi phải công khai thông tin nhà đầu tư mua trái phiếu. Trong một số trường hợp, nhiều nhà đầu tư có nguyện vọng giao dịch thỏa thuận (với trái phiếu phát hành riêng lẻ, không niêm yết), chưa muốn tiết lộ danh mục đầu tư của mình ngay sau giao dịch. Ngoài ra, cũng không loại trừ quy định này sẽ gây khó khăn cho đơn vị phát hành loại trái phiếu hoán đổi nợ cho đối tác hoặc cho công ty liên doanh liên kết, công ty con trong hệ thống.

Có thể bạn quan tâm

15:11, 09/07/2019

14:01, 06/06/2019

10:00, 30/05/2019

10:00, 23/05/2019

10:33, 25/04/2019

09:00, 15/04/2019

11:01, 11/03/2019

TS. Cấn Văn Lực, chuyên gia tài chính ngân hàng cho rằng, quy định doanh nghiệp bắt buộc CBTT tập trung, công khai là cần thiết để lách luật phát hành trái phiếu. Bởi một thị trường muốn phát triển thì yếu tố công khai, minh bạch thông tin cần phải được đặt lên hàng đầu. Đây cũng là lợi ích của doanh nghiệp, bởi khi công khai thông tin, nhà đầu tư sẽ tin tưởng hơn và mua trái phiếu của doanh nghiệp nhiều hơn.

Về chi phí của doanh nghiệp, các quy định về CBTT thực tế không đòi hỏi doanh nghiệp phải đầu tư, bỏ thêm chi phí. Bởi mỗi doanh nghiệp chỉ có 1 báo cáo tài chính duy nhất, và doanh nghiệp niêm yết, đại chúng đã có các mẫu, nội dung thông tin cần công bố định kỳ hay bất thường.

Với doanh nghiệp chưa niêm yết hay đại chúng, việc thực hiện CBTT cũng là “đầu tư” cần thiết để có được lợi ích từ huy động vốn trái phiếu mà doanh nghiệp có được.

“Tất nhiên cũng phải có sự xuất hiện của tổ chức xếp hạng tín nhiệm và công khai xếp hạng thường xuyên để hoàn thiện sự công khai, minh bạch thông tin của tổ chức phát hành trên thị trường. Yếu tố này sẽ thu hút thêm nhà đầu tư, đặc biệt là nhà đầu tư quốc tế”, TS. Cấn Văn Lực nói.

Nâng tầm thị trường trái phiếu

Tại Diễn đàn các nhà đầu tư giữa kỳ (VBF) 2019 vừa qua, TS. Cấn Văn Lực đã đưa ra 2 con số chênh lệch về đánh giá quy mô thị trường trái phiếu Việt Nam. Theo ADB, quy mô thị trường trái phiếu Việt Nam tương đương 2% GDP, nhưng theo Bộ Tài chính là 8% GDP. Đại diện của Uỷ ban Chứng khoán đã giải thích rằng, quy mô thị trường bằng 2% GDP theo ADB chỉ bao gồm thống kê TPDN niêm yết; còn 8% GDP theo Bộ Tài chính là thống kê gồm cả TPDN chưa niêm yết. Điều này cho thấy, có một lượng lớn doanh nghiệp chưa niêm yết vẫn đang sử dụng có hiệu quả công cụ gọi vốn bằng trái phiếu.

Trong khi thị trường cổ phiếu Việt Nam đạt 50-60% GDP, thì thị trường trái phiếu Việt Nam vẫn đang có quy mô rất nhỏ với tổng dư nợ trái phiếu bao gồm trái phiếu sơ, thứ cấp; trái phiếu Chính phủ và trái phiếu Chính phủ bảo lãnh, chỉ khoảng 36% GDP, chưa bằng 1/2 quy mô của thị trường khu vực (65-70% GDP).

Do đó, hàng loạt chính sách, quy định đã không ngừng sửa đổi, nắn dòng để tăng quy mô, kích thích thị trường trái phiếu mở rộng.

Một trong những chính sách được đánh giá có ý nghĩa đối với thị trường TPDN là Nghị định 163/2018/NĐ-CP. Tuy nhiên có thể tới đây, Bộ Tài chính sẽ phải trình Chính phủ sửa đổi một số điều khoản của Nghị định này, bởi Nghị định 163/2018 chưa chặn được tình trạng lách luật phát hành trái phiếu riêng lẻ để bán ra công chúng. Theo đó, để hạn chế lách luật bán trái phiếu riêng lẻ, nhiều chuyên gia cho rằng cần nâng thời hạn hạn chế giao dịch 1 năm lên thời hạn hạn chế suốt thời gian trái phiếu lưu hành. Và các nhà đầu tư được phép giao dịch TPDN riêng lẻ sẽ là những tổ chức đầu tư chuyên nghiệp, để nhằm hạn chế rủi ro cho những nhà đầu tư không chuyên, cũng như tránh “đánh lận con đen” về chuẩn trái phiếu.

Hy vọng rằng, những lỗ hổng hay những gì còn “bó chân” doanh nghiệp hay cản trở thị trường TPDN… đều sẽ được tính toán từ tổng thể, chi tiết để sớm có hành lang pháp lý tốt nhất cho phát hành TPDN.