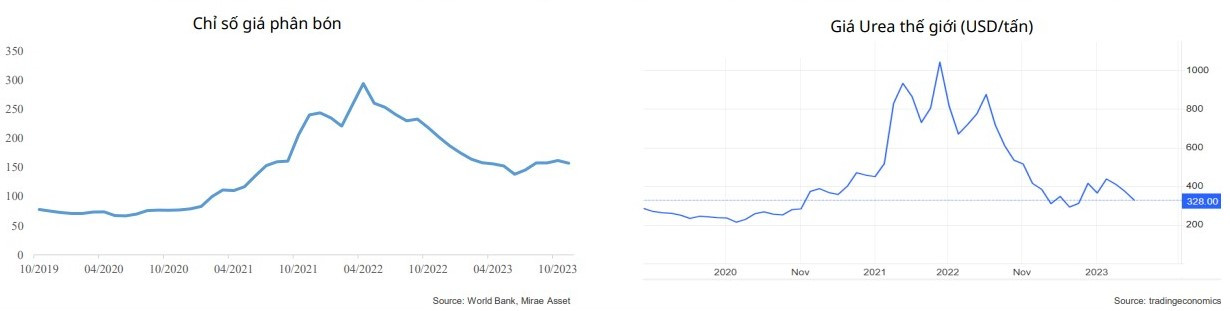

Sau một thời gia tăng mạnh và lập đỉnh vào tháng 5/2022, giá phân bón chịu áp lực giảm mạnh, các chuyên gia kỳ vọng giá phân bón sẽ tăng trở lại do Trung Quốc đã kéo dài thời gian hạn chế xuất khẩu.

>>>Giá phân bón neo cao, nhiều “ông lớn” ngành phân bón lãi đậm

Kỳ vọng giá phân bón sẽ phục hồi trong năm 2024 nhờ sản lượng tăng trưởng.

Theo Bộ Tài chính, Việt Nam có khoảng 1.000 doanh nghiệp sản xuất phân bón, với sản lượng khoảng 11 triệu tấn phân bón ở cả 2 dòng sản phẩm chính là phân bón vô cơ lẫn hữu cơ. Việt Nam đang là quốc gia chuyển hóa nhanh từ sử dụng phân bón vô cơ nguồn gốc hóa học, sang hữu cơ theo nhịp phát triển chung của toàn thế giới.

Theo Cục Bảo vệ thực vật, tỷ trọng sản lượng phân bón hữu cơ & vi sinh đã tăng từ mức 6,3% (năm 2017) lên 23% (tháng 6/2022), với định hướng mục tiêu tỷ lệ sẽ tăng 25% vào năm 2025. Đây là định hướng phát triển chung trong dài hạn của ngành phân bón. Các doanh nghiệp nào tận dụng được việc chuyển đổi này sẽ được hưởng lợi trong dài hạn.

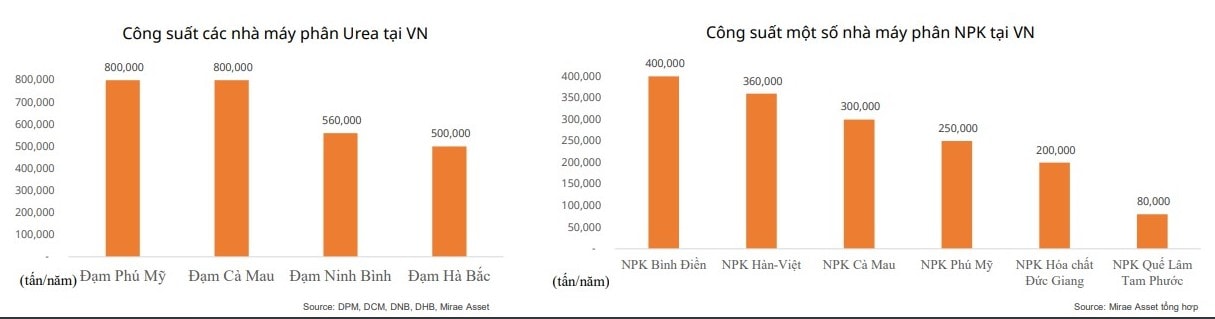

Công ty Chứng khoán Mirae Asset cho rằng, thị trường phân bón tại Việt Nam tập trung ở mảng Urea, nhưng phân mảnh ở mảng NPK, Kali, Supe Lân. Cụ thể, đối với mảng Urea, tổng công suất nhà máy sản xuất cả nước ở mức 2,66 triệu tấn/năm, nhưng thị phần trong tay 4 doanh nghiệp là Đạm Cà Mau (DCM), Đạm Phú Mỹ (DPM), Đạm Ninh Bình và Đạm Hà Bắc. Đáng chú ý, doanh thu và lợi nhuận mảng Urea tập trung chính ở hai doanh nghiệp DPM và DCM nhờ ưu thế vượt trội về biên lợi nhuận, hệ thống phân phối và thương hiệu.

Đối với mảng NPK, tổng công suất nhà máy sản xuất ở mức trên 3,7 triệu tấn/năm. Thị trường NPK tại Việt Nam phân mảnh với rất nhiều doanh nghiệp tham gia. Mặc dù, Bình Điền (BFC) đang là doanh nghiệp có thị phần tiêu thụ NPK lớn nhất vào khoảng 15%.

Mảng DAP, công suất sản xuất toàn mảng vào khoảng gần 1 triệu tấn/năm. Thị trường phân mảnh. Các doanh nghiệp thị phần lớn bao gồm: DAP – Vinachem, Apromaco và Hà Anh. Trong khi đó, mảng Phân lân công suất ở mức 1,2 triệu tấn. Thị trường phân mảnh với top thị phần lớn là Apromaco, Hà Anh & Văn Điển.

“Sau một năm 2022 thành công với kết quả kinh doanh vượt trội nhờ sự cải thiện mạnh của giá bán, cũng như điều kiện thị trường thuận lợi. Năm 2023, ngành phân bón lại chịu áp lực suy giảm cả về doanh thu lẫn lợi nhuận”, Mirae Asset đánh giá.

Cũng theo Mirae Asset, tổng doanh thu thuần 9 tháng năm 2023 của các doanh nghiệp phân bón niêm yết trên sàn ghi nhận mức giảm 19% doanh thu và giảm đến 94% về lợi nhuận sau thuế. Điều này phản ánh mức độ khó khăn của thị trường chung khi giá phân bón thế giới giảm mạnh, trong khi điều kiện chi phí đầu vào lại duy trì ở mức cao khiến suy giảm lợi nhuận rõ nét ở cả ngành phân bón.

Ngoại trừ, LAS ghi nhận doanh thu thuần và lãi ròng tăng trưởng 19% và 40% so với cùng kỳ nhờ sản lượng tiêu thụ Supe lân và NPK khả quan. Tuy nhiên, đây là doanh nghiệp có quy mô chỉ ở mức trung bình ngành, nên không phản ánh khó khăn chung của cả ngành.

Về diễn biến giá phân bón giai đoạn năm 2020 – 2023, theo Mirae Asset, giai đoạn năm 2020 đến tháng 5/2022, giá phân bón tăng mạnh và tạo đỉnh vào tháng 5/2022 do một số yếu tố: Chiến tranh Nga – Ukraine ảnh hưởng làm hạn chế nguồn cung xuất khẩu phân bón; Nhu cầu phân bón toàn cầu gia tăng; Giá nguyên liệu đầu vào (khí đốt & than đá) tăng mạnh. Vào tháng 5/2022, giá phân Ure ghi nhận trên 18.000 đ/kg, phân DAP trên 22.000 đ/kg, và phân Kali trên 19.000 đ/kg.

Giai đoạn tháng 6/2022 đến tháng 12/2023, giá phân bón chịu áp lực giảm mạnh vì: Giá nguyên liệu đầu vào suy giảm; Một số nước xuất khẩu phân bón trở lại.

Mirae Asset kỳ vọng, giá phân bón tạo đáy vào tháng 6/2023, và đang trong chu kỳ phục hồi trong thời gian tới nhờ: Nga và Trung Quốc đã kéo dài thời gian hạn chế xuất khẩu phân bón; Các tổ chức lớn như Hiệp hội Phân bón thế giới (IFA) và NUE cùng dự báo tăng trưởng sản lượng phân bón toàn cầu tăng 1,8% cho năm 2024, sau khi kỳ vọng khoảng 4% trong năm 2023.

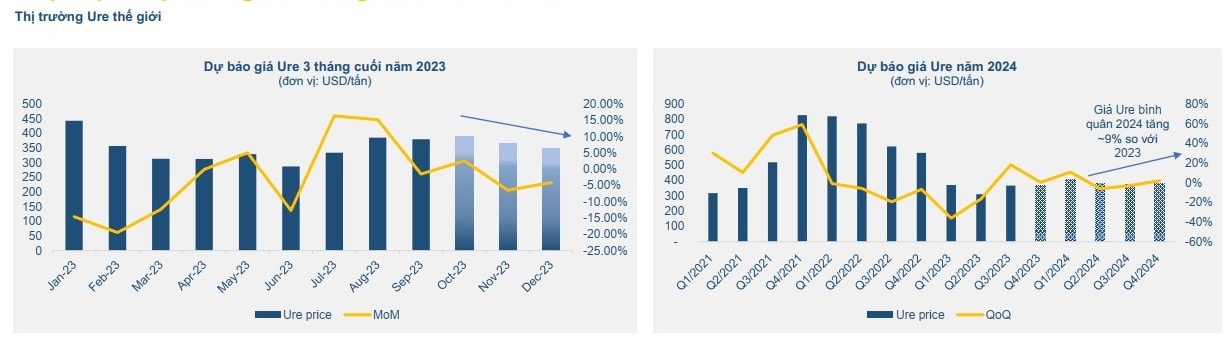

Nhận định về thị trường Ure trong quý IV/2023 và 2024, Công ty Chứng khoán BVSC cho biết, theo nhận định của Agrus, nhu cầu tiêu thụ Ure toàn cầu yếu trong 3 tháng cuối năm. Cụ thể, ở Brazil và châu Âu, giá nông sản không thuận lợi khiến khả năng chi trả của nông dân suy yếu dần. Thặng dư nguồn cung Ure dự báo tăng nhẹ trong tháng 11 và tăng dần trong tháng 12. Giá Ure trong quý quý IV/2023 dự đoán dao động từ 350-370 USD/tấn, giảm 4-6% kể từ tháng 10.

Xu hướng giá Ure trong tương lai sẽ phụ thuộc nhiều vào đơn mua hàng từ Ấn Độ và Brazil. Agrus ước tính rằng sẽ cần thêm 2-3 cuộc đấu thầu nữa (tương đương 2,5-3 triệu tấn Ure) để đáp ứng nhu cầu mùa vụ Rabi vào tháng 1/2024.

Về phía nguồn cung, Trung Quốc vẫn duy trì lệnh tạm dừng xuất khẩu ban hành từ tháng 9/2023 và Chính phủ Nga thiết lập hạn ngạch xuất khẩu phân bón khoảng 17 triệu tấn (trong đó 9,8 triệu tấn Ure và 7,1 triệu tấn NPK) từ 1/12/2023 đến 31/05/2024. Agrus dự đoán giá Ure trong quí I/2024 dao động 390-420 USD/tấn, tăng 11% so với quý trước.

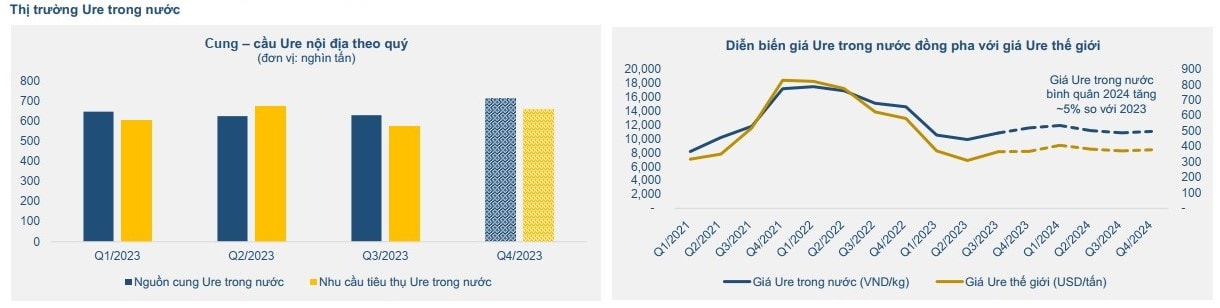

Đối với thị trường Ure trong nước, đến quý IV/2023, theo dự báo của các chuyên gia, nhu cầu tiêu thụ phân đạm Ure trong nước dự kiến sẽ tăng nhanh vào cuối tháng 11, nửa đầu tháng 12 khi Đồng bằng Sông Cửu Long bước vào cao điểm vụ Đông Xuân.

Tuy nhiên, giá bán phân bón được dự báo ổn định, tăng nhẹ tăng 5-6% so với quý III/2023 nhờ nguồn cung dồi dào. Giá Ure nội địa sẽ biến động cùng pha với giá Ure thế giới, ước tính giá Ure nội địa năm 2024 sẽ tăng 5% so với 2023.

Mặc dù vậy, Công ty Chứng khoán này nhận định, giá Ure tăng khó bù đắp được mức tăng của chi phí nguyên liệu đầu vào trong 2024, khiến các doanh nghiệp sản xuất Ure bị “ăn mòn” lợi nhuận.

Có thể bạn quan tâm

Giá phân bón neo cao, nhiều “ông lớn” ngành phân bón lãi đậm

05:00, 22/11/2022

Giá phân bón hạ nhiệt, doanh nghiệp ngành phân bón “bay màu” lợi nhuận

04:30, 09/08/2022

Rủi ro đầu tư cổ phiếu ngành phân bón

00:00, 05/08/2022

Giá tăng "phi mã", ngành phân bón đối diện với việc thanh tra toàn diện

11:00, 10/08/2021

Giá phân bón tăng cao, doanh nghiệp ngành phân bón hưởng lợi

05:00, 04/07/2021