Thị trường trái phiếu doanh nghiệp (TPDN) đã có bước chuyển đáng kể với lượng phát hành mới tăng mạnh trong tháng 4 vừa qua, khác với bức tranh của toàn quý I/2025.

Cụ thể theo thống kê từ VIS Rating, quý 1/2025, tổng lượng trái phiếu phát hành mới giảm 12% so với cùng kỳ năm trước, đạt 25 nghìn tỷ VND, giảm 12% so với cùng kỳ năm trước (svck).

Nếu nhìn dài hơn trong thời gian từ năm 2019 đến 2024, quý đầu tiên thông thường chỉ chiếm khoảng 10% tổng lượng phát hành hằng năm, phản ánh tác động mùa vụ của thị trường trái phiếu doanh nghiệp (TPDN). Tuy nhiên, giá trị phát hành mới trong quý 1/2025 thấp nhất trong vòng 5 năm qua, chủ yếu do thiếu các hoạt động phát hành riêng lẻ.

Thực tế, chỉ có hai đợt phát hành được công bố trong quý 1/2025 với giá trị 2.000 tỷ VND. Trong khi đó lượng phát hành trái phiếu ra công chúng trong quý 1/2025 đạt 23.130 tỷ VND (+68% svck), cao nhất trong 5 năm qua, nhờ đóng góp của các ngân hàng và công ty chứng khoán.

Các tổ chức phát hành nhiều nhất trong top 10, xét về tổng giá trị trái phiếu, có BVBank, VietinBank, Ngân hàng SHB, MBBank, LPBank, HDBank, ACB; cùng với Chứng khoán DNSE, VPS và Chứng khoán Rồng Việt.

Trước đây, khi trái phiếu doanh nghiệp phát hành riêng lẻ có thời điểm “đỉnh cao” của phát hành trái phiếu mới với lượng phân phối trung gian đến nhà đầu tư cá nhân hùng hậu (trước thời kỳ khủng hoảng TPDN), có nhiều lo ngại về thị trường trái phiếu mất cân bằng về tỷ trọng loại hình phát hành. Đặc biệt, khi các tiêu chuẩn, hồ sơ, quy trình để phát hành trái phiếu riêng lẻ dễ dàng được chào bán hơn, thì chất lượng hàng hóa trái phiếu với tín nhiệm doanh nghiệp khó đảm bảo “vàng -thau” không lẫn lộn. Nay với bức tranh mới, kênh phát hành trái phiếu ra bất ngờ tăng mạnh ghi nhận giá trị phát hành cao kỷ lục trong quý 1/2025, trong khi kênh riêng lẻ trầm lắng, liệu có phải là tín hiệu cho thấy thị trường trái phiếu doanh nghiệp đã được “nắn dòng” chuẩn chỉ hơn sau các quy định?

Một chuyên gia cho rằng điều đó có phần đúng bởi sau loạt chính sách, quy định của cơ quan quản lý nhằm vực dậy niềm tin thị trường, thực tế nhiều vấn đề của thị trường trước đó đã được khắc phục và đi vào khôi phục, vận hành chắc chắn, tính minh bạch và chuẩn trái phiếu được nâng cao hơn. Tuy nhiên một mặt khác, nếu nhìn vào tổ chức phát hành với sự áp đảo của ngân hàng và công ty chứng khoán, dễ thấy đây là các đơn vị mà sản phẩm phát hành dễ phân phối đến người mua. Đặc biệt khi lãi suất thấp, trái phiếu của các đơn vị có độ an toàn cao trên thị trường dễ được nhà đầu tư tổ chức, nhà đầu tư trong hệ sinh thái quan tâm hơn.

Nhìn nhận chi tiết về diễn biến của thị trường, các chuyên gia phân tích của S&I Ratings phân tích: Luật Chứng khoán sửa đổi có hiệu lực từ năm 2025 cùng với Thông tư 76/2024/TTBTC siết chặt các quy định về phát hành trái phiếu riêng lẻ đã bước đầu có tác động tới thị trường. Việc tăng cường kiểm soát và đảm bảo công bố thông tin minh bạch sẽ giúp củng cố niềm tin của nhà đầu tư vào trái phiếu doanh nghiệp, dù phát hành riêng lẻ hay ra công chúng.

Mặc dù có thể gây tác động trong ngắn hạn, nhưng về dài hạn, các biện pháp này sẽ giúp tạo điều kiện hấp thụ nguồn cung trái phiếu trong thời gian tới.

Để so sánh, nhóm Tài chính chỉ chiếm 23,1% tổng lượng phát hành trong quý 1/2024, trong khi nhóm Bất động sản chiếm tới 58,4% lượng phát hành thời gian này. "Chúng tôi cho rằng nhóm định chế tài chính có lượng phát hành lớn nhất cũng bởi dòng sản phẩm này đang được nhà đầu tư đón nhận do mang tính chất tương đối an toàn trong bối cảnh lãi suất được kỳ vọng sẽ theo chiều hướng giảm trong các quý tới”, theo S&I Ratings.

Tuy nhiên, bức tranh phát hành mới trái phiếu doanh nghiệp sang tháng 4 đã có những đổi khác về tổng lượng phát hành, loại hình phát hành. Cập nhật theo dữ liệu của VIS Rating, trong tháng 4 vừa qua, tổng giá trị phát hành mới trong tháng đạt 39.000 tỷ đồng, tăng mạnh 126% so với tháng trước. Động lực chính đến từ các đợt phát hành riêng lẻ, nổi bật là nhóm ngân hàng với 21.800 tỷ đồng và các doanh nghiệp bất động sản với 12.000 tỷ đồng.

“Mặc dù các đợt phát hành riêng lẻ vẫn đang được thực hiện theo Luật Chứng khoán 2019 nhờ điều khoản chuyển tiếp, thị trường đã ghi nhận sự chủ động thích ứng từ một số doanh nghiệp.

Cụ thể, đã có 2 tổ chức phát hành áp dụng xếp hạng tín nhiệm, cấu trúc trái phiếu có tài sản bảo đảm và bảo lãnh thanh toán - những yếu tố then chốt giúp đảm bảo điều kiện tiếp tục được giao dịch cho nhà đầu tư cá nhân chuyên nghiệp khi bước sang năm 2026”, VIS Rating cho biết.

Như vậy, sau 1 quý tập trung vào trái phiếu ra công chúng, đã có những bước chuyển nhất định trên thị trường trái phiếu doanh nghiệp tháng vừa qua. Nó cũng cho thấy hết quý 1, thị trường đã được "đánh thức" ra khỏi chi phối của yếu tố mùa vụ. Đặc biệt, theo dự báo của chuyên gia VNDirect, rong bối cảnh nền kinh tế hướng tới mục tiêu đẩy mạnh tăng trưởng tín dụng nhằm hỗ trợ sản xuất – kinh doanh, hoạt động cho vay được kỳ vọng sẽ bước vào giai đoạn tăng tốc từ quý 2 và duy trì đà mở rộng đến cuối năm 2025. Điều này kéo theo nhu cầu huy động vốn qua kênh trái phiếu, đặc biệt từ khối ngân hàng, dự báo sẽ gia tăng đáng kể. Các ngân hàng theo đó đã liên tục khởi động và tận dụng kênh huy động vốn trái phiếu, tái cơ cấu và tăng bộ đệm vốn cho nay mai.

VNDirecr cho rằng thực tế năm 2024 đã cho thấy xu hướng phát hành trái phiếu riêng lẻ kỳ hạn dài được các ngân hàng tích cực triển khai, không chỉ nhằm củng cố nguồn vốn mà còn góp phần điều chỉnh cơ cấu huy động theo hướng bền vững hơn, đồng thời tuân thủ quy định về tỷ lệ sử dụng vốn ngắn hạn cho vay trung – dài hạn của Ngân hàng Nhà nước. Trên nền tảng đó, từ quý II/2025, nhóm ngân hàng được kỳ vọng sẽ tích cực phát hành trái phiếu trở lại.

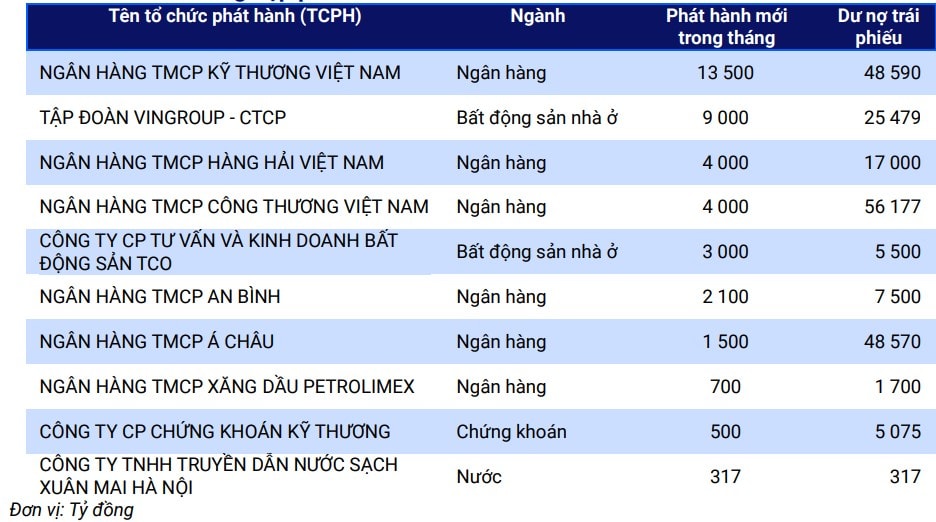

Một số tổ chức phát hành lượng trái phiếu lớn nhất trong tháng 4 có Techcombank, VietinBank, MSB, AnBinh Bank, ACB, Chứng khoán TCBS; ngoài ra ở các nhóm phi ngân hàng có Vingroup, Xăng dầu Petrolimex, Cty Tư vấn và Kinh doanh BĐS TCO, Cty truyền dẫn nước sạch Xuân Mai Hà Nội.

Đáng chú ý, theo dữ liệu thống kê, số lượng đợt phát hành có phân phối cho nhà đầu tư tổ chức tháng 4 giảm. Song tính chung 4 tháng đầu năm 2025, số lượng đợt phát hành có phân phối cho nhà đầu tư tổ chức vẫn chiếm tỷ trọng cao nhất: 22 đợt so với 19 đợt riêng lẻ có phân phối cho cá nhân chuyên nghiệp và 9 đợt phát hành ra công chúng.