Trong kỳ họp Quốc hội được khai mạc hôm nay 22/5, các đại biểu Quốc hội sẽ xem xét nhiều dự Luật trong đó có Dự án Luật Các Tổ chức Tín dụng (sửa đổi).

>>Cấp bách ban hành Luật xử lý nợ xấu

Một trong những nội dung thuộc dự thảo Luật đang rất được quan tâm là những nội dung cần luật hóa trong Nghị quyết 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng…

Tỷ lệ nợ xấu tăng đang phản ánh khó khăn của các doanh nghiệp khi cạn nguồn lực trả nợ, và khó khăn này đang tạo áp lực lên ngân hàng

Theo báo cáo của Ngân hàng Nhà nước, tỷ lệ nợ xấu nội bảng toàn hệ thống đến cuối tháng 2/2023 đã lên tới 2,91%, so với mức 2% cuối năm 2022 và gần gấp đôi cuối năm 2021.

Tổng nợ xấu gộp (nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và nợ tiềm ẩn thành nợ xấu của hệ thống các tổ chức tín dụng) đến cuối tháng 2/2023 ước chiếm 5%/tổng dư nợ. Theo tỷ lệ này, nợ xấu như quay trở lại gần tương đương với tỷ lệ nợ xấu nền kinh tế phải đối diện khi Nghị quyết 42 bắt đầu có hiệu lực.

Thực tế tỷ lệ nợ xấu tại các NHTM đã được phản ánh khá rõ trong kỳ BCTC quý I/2023. Trong đó, hầu hết các NHTM có tỷ lệ nợ xấu nội bảng tăng, tỷ lệ dự phòng rủi ro giảm so với quý trước, đặc biệt ở các NHTM quy mô lớn. Ví dụ như MB ghi nhận nợ nhóm 3 và 4 tăng mạnh, tỷ lệ nợ xấu từ 1,09% cuối 2022 đã lên 1,75% tại cuối quý I/2023.

Ở Techcombank, nợ xấu quý I/2023 lại khá bất ngờ, theo BCTC của ngân hàng bảo đảm ở mức 0,85%, giảm thấp so với cuối 2022, và giữ được tỷ lệ bao phủ nợ xấu lành mạnh ở mức 133,8%...

Ngoài Techcombank, một số ngân hàng tỷ lệ nợ xấu giảm có LPBank, KienlongBank, PG Bank, VietA Bank.

Ở nhóm NHTM quy mô nhỏ hơn, AnBinh Bank nhích nợ xấu từ tỷ lệ 2,88% lên 4,03% - thuộc nhóm nợ xấu cao; một số nhà băng như BacA Bank (0,57%) thuộc nhóm có nợ xấu dưới 1%.

>> Lãi suất cho vay bao giờ chạm tới doanh nghiệp?

Cùng với Vietcombank, thì ACB, BacA Bank đang là 3 nhà băng của hệ thống giữ được nợ xấu dưới 1% trong quý qua.

Bên cạnh đó, Vietcombank tiếp tục là ngân hàng giữ tỷ lệ dự phòng bao phủ nợ xấu cao nhất hệ thống và cao nhất nhóm Big 4 (321%), với tỷ lệ nợ xấu thấp nhất nhóm đang chiếm hơn 1/3 thị phần tín dụng toàn ngành.

Trong nhóm Big 4 còn lại với các nhà băng quy mô lớn, BIDV ghi nhận nợ xấu nội bảng tăng, trong đó cả 3 nhóm nợ 3 - 5 đều tăng mạnh, đặc biệt nợ nhóm 3 tăng 127%. Tỷ lệ nợ xấu trên tổng dư nợ cho vay của ngân hàng từ 1,19% lên 1,59%.

VietinBank ghi nhận tỷ lệ nợ xấu trên dư nợ vay đã tăng từ mức 1,24% vào cuối năm 2022 lên 1,28%. Trong khi nợ nhóm 4 tăng, nợ nhóm 5 của VietinBank lại ghi nhận giảm...

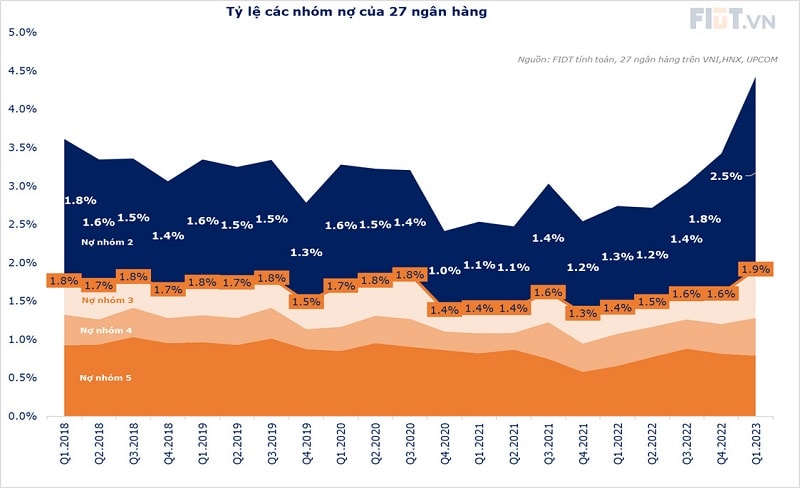

Nhìn về bức tranh nợ xấu quý I của các ngân hàng, nhóm phân tích Đầu tư FIDT cho rằng có một vấn đề đáng chú ý, đó nợ nhóm 2 cũng tăng.

Nợ nhóm 2 tăng cũng là 1 tín hiệu tiêu cực cho thấy tình trạng "cạn nguồn", để nợ quá hạn của doanh nghiệp

Theo tính toán của FIDT từ 27 ngân hàng trên 3 sàn, nợ nhóm 2 đã tăng từ 1,8% cuối 2022 lên 2,5%, báo hiệu chất lượng tài sản suy giảm mạnh, tác động lên tiêu cực đến tỷ lệ bao phủ nợ xấu và nợ nhóm 2 của các ngân hàng. Từ quý I/2018 cho đến nay, đây là quý đầu tiên nợ nhóm 2 của các ngân hàng được thống kê vọt lên cao như vậy.

Nợ nhóm 2 (nợ cần chú ý) gồm các khoản nợ quá hạn đến 90 ngày; Khoản nợ được điều chỉnh kỳ hạn trả nợ lần đầu còn trong hạn; Khoản nợ được phân loại vào nhóm 2 theo quy định cụ thể... Khi các loại nợ cần chú ý của nhóm này tăng, thì cho thấy áp lực thanh toán, thanh khoản của khách hàng vay gặp khó khăn ngắn hạn, và điều này phản ánh khá cụ thể sức khỏe doanh nghiệp, cá nhân trong môi trường lãi suất vay vẫn cao nhưng sản xuất, tiêu thụ hàng hóa ách tắc.

Do đó, nhận định về nợ xấu của các ngân hàng cuối năm và thời gian tới, điều kiện vĩ mô được xem sẽ là yếu tố quyết định. Bởi kinh tế thuận lợi, xuất khẩu hanh thông, chi tiêu tiêu dùng nội địa được đẩy mạnh, đầu tư công thúc đẩy tạo lan tỏa thì doanh nghiệp sẽ được đẩy guồng sản xuất, có đơn hàng, tăng vòng quay tiền và trả được nợ...

Trên lý thuyết là như vậy, nên về triển vọng chung, các chuyên gia cũng cho rằng nếu chính sách tài khóa và tiền tệ phối hợp mở rộng, sẽ tạo lực đẩy, trợ lực cho các doanh nghiệp ít nhất giảm bớt áp lực thanh toán nợ vay và có thêm nguồn tiền (từ nguồn giãn nộp, giảm thuế, khoanh giãn nợ tín dụng.v.v) để tái đầu tư, vận hành, có hoạt động sinh lợi...

Theo đó về ngành ngân hàng, FIDT đánh giá “vẫn còn đối mặt với nhiều rủi ro về chất lượng tài sản trong thêm ít nhất quý 2 này, câu chuyện nửa cuối 2023 và dài hạn phụ thuộc nhiều vào hiệu quả các chính sách tài khóa và tiền tệ hỗ trợ nền kinh tế”.

Phía các ngân hàng, mặc dù khó khăn và trong xu hướng nợ xấu tăng, vẫn lạc quan nỗ lực để "kéo" nợ xấu về chỉ tiêu thấp. Chẳng hạn như với VPBank, theo ông Nguyễn Đức Vinh, TGĐ VPBank cho biết, ngân hàng dự kiến nợ xấu tiếp tục tăng trong quý 2 nhưng sẽ dưới 3%, và giảm trong quý 3 và quý 4. Đến cuối năm, VPB đặt mục tiêu nợ xấu đưa về khoảng 2,2%.

Còn ở trường hợp của OCB, lý giải về nợ xấu tăng của 2022, lãnh đạo ngân hàng cho biết cơ bản là do thay đổi cách tính. Bước sang năm 2023, theo OCB, thực hiện nguyên tắc chỉ đạo thông suốt của HĐQT với Ban điều hành là thu hồi và kiểm soát nợ xấu, ngành ngân hàng nói chung là có thuận lợi về chủ trương pháp lý để ứng phó nợ khi mới đây NHNN vừa công bố chính thức quy định cho phép cơ cấu nợ, không thay đổi nhóm nợ gồm một số đối tượng khách hàng. "Không phải ngẫu nhiên mà có quy định này và chúng ta hiểu nợ xấu đang diễn biến ra sao. Danh mục cho vay bán lẻ gặp rủi ro lớn. Chúng ta đặt mục tiêu nợ xấu dưới 3% là để cố gắng đảm bảo sao cho tỷ lệ, chất lượng tài sản của ngân hàng vẫn ở nhóm tốt nhất theo xếp hạng của NHNN", ông Nguyễn Đình Tùng - TGĐ chia sẻ với cổ đông.

Theo các chuyên gia WiGroup, nhìn chung, tỷ lệ nợ xấu toàn hệ thống trong quý I và cao hơn trước dịch, sở dĩ gia tăng chủ yếu đến từ các khoản nợ dưới tiêu chuẩn, đạt mức hơn 57 nghìn tỷ (+115%YoY). Điều này cho thấy, sự đóng băng của thị trường bất động sản và tăng trưởng kinh kế chậm lại đã phản ánh vào tình hình nợ xấu của ngân hàng.

Song mặt khác, điều đó lại cũng kéo theo kỳ vọng rằng, nếu thị trường bất động sản "ấm dần" trở lại, một trong những nút thắt quan trọng được tháo, sẽ giúp kích thích mọi thị trường vận động sôi động hơn.

Có thể bạn quan tâm

Xử lý nợ xấu: Bế tắc trong việc thu giữ tài sản bảo đảm

00:06, 19/05/2023

Thu giữ tài sản bảo đảm: Vướng mắc lớn khi xử lý nợ xấu

05:20, 18/05/2023

Cần sớm mở cánh cửa thị trường mua bán nợ xấu

11:30, 17/05/2023

Để TCTD được chủ động lựa chọn phương thức xử lý nợ xấu

10:52, 17/05/2023

“Xoa dịu” nỗi lo nợ xấu

03:24, 15/05/2023