Giá cổ phiếu của các công ty logistics hàng đầu trong nước như GMD, SGP, SCS đã tăng 50% so với cùng kỳ năm trước, vượt xa mức tăng 20% của chỉ số VN-Index.

>>>Áp lực lãi suất USD và hành động bán ròng của khối ngoại

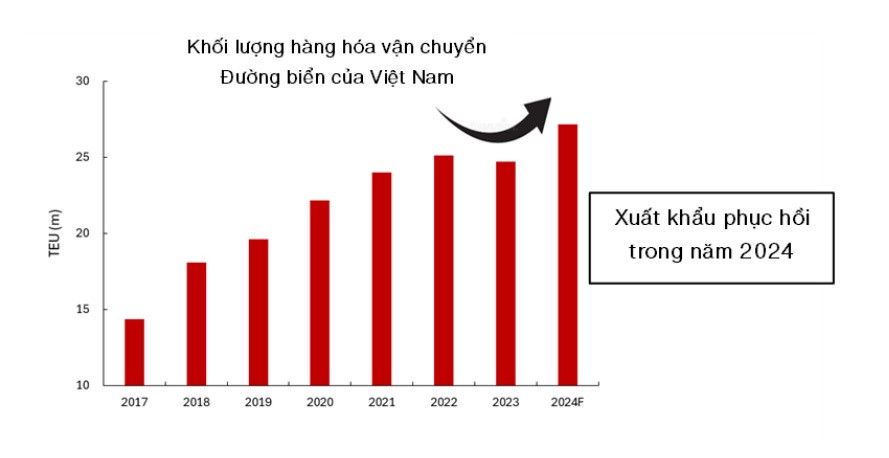

Việc phục hồi xuất khẩu đã có tác động tích cực đến nhiều lĩnh vực của nền kinh tế Việt Nam, góp phần quan trọng vào mức tăng trưởng GDP 5,7% trong quý I/2024, tăng mạnh so với mức tăng trưởng 3,4% trong quý I/2023. Xuất khẩu sang Mỹ, thị trường lớn nhất của Việt Nam, đã phục hồi từ mức giảm 21% trong quý I/2023 lên mức tăng 24% trong quý I/2024. Hoạt động xuất khẩu tăng trưởng mạnh mẽ làm cho khối lượng hàng hóa vận chuyển bằng đường hàng không và đường biển của Việt Nam tăng lên (ước tính) lần lượt 40% và 30% so với cùng kỳ năm trước trong quý I/2024. Kết quả là, giá cổ phiếu của các công ty logisticscông ty logistics hàng đầu trong nước như Gemadept (GMD), Cảng Sài Gòn (SGP) và CTCP Dịch vụ Hàng hóa Sài Gòn (SCS) tập trung vào thương mại quốc tế đã tăng 50% so với cùng kỳ năm trước, vượt xa mức tăng 20% của chỉ số VN-Index.

Cổ phiếu cảng biển hưởng lợi khi xuất khẩu phục hồi. (Ảnh minh họa)

Xuất khẩu bắt đầu phục hồi từ giữa năm 2023 dẫn đến việc các cảng ở Việt Nam tăng công suất. Sự phục hồi này cùng với việc chi phí xếp dỡ tại cảng được Chính phủ điều chỉnh tăng khoảng 10% trong năm nay là những yếu tố ban đầu thúc đẩy cổ phiếu ngành logistics tăng giá trong năm qua, mặc dù các yếu tố khác được thảo luận dưới đây cũng hỗ trợ giá cổ phiếu của cả các công ty logistics cùng với các công ty phát triển khu công nghiệp,khu công nghiệp, cũng tăng khoảng 50% so với cùng kỳ năm trước.

VinaCapital kỳ vọng sự phục hồi xuất khẩu của Việt Nam sẽ tiếp tục sau năm 2024. Nền kinh tế mạnh mẽ của Mỹ đang thúc đẩy xuất khẩu trên khắp châu Á và nhập khẩu của Mỹ tăng trưởng với tốc độ đáng chú ý – 7% trong quý I/2024 và có thể sẽ tiếp tục tăng trưởng mạnh trong năm nay. Vào tháng 4, chỉ số “đơn đặt hàng mới” của PMI các thị trường mới nổi toàn cầu của S&P đạt mức cao nhất trong hơn 3 năm, trong đó số lượng đơn đặt hàng mới ở Việt Nam đạt mức cao nhất trong gần 2 năm.

>>>Cảng Cái Mép – Thị Vải: Ưu tiên doanh nghiệp xây dựng cảng biển

Đầu năm 2023, các doanh nghiệp ở Mỹ và các nước phát triển khác đã cắt giảm đơn đặt hàng tại các nhà máy ở châu Á để giải quyết lượng hàng tồn kho tăng cao. Nhưng đến cuối năm ngoái, sự phục hồi xuất khẩu của Việt Nam đã bắt đầu khi quá trình giảm tồn kho kết thúc. Đến đầu năm 2024, tổng kim ngạch thương mại của Việt Nam (tức là cả xuất khẩu và nhập khẩu) tăng trưởng với tốc độ 15%, và doanh thu từ dịch vụ xếp dỡ hàng hóa đường hàng không và đường biển đã tăng hơn 30% so với cùng kỳ năm ngoái. Đó là một lý do khiến cổ phiếu của các công ty logistics tăng vọt trong năm nay.

Chúng tôi nhấn mạnh “Doanh thu từ dịch vụ xếp dỡ hàng hóa đường hàng không và đường biển” của các công ty logistics Việt Nam ở trên vì một số công ty trong số đó (bao gồm cả công ty dẫn đầu thị trường Gemadept) cũng kiếm được doanh thu đáng kể từ vận chuyển hàng hóa, bên cạnh nguồn doanh thu từ dịch vụ xếp dỡ. Tuy nhiên, doanh thu vận chuyển hàng hóa hiện đang giảm mạnh do giá vận chuyển toàn cầu tăng vọt trong giai đoạn 2020-2021 và sau đó đã giảm.

Khoảng một phần ba doanh thu của các công ty logistics tập trung vào thương mại quốc tế (trái ngược với các doanh nghiệp tập trung vào vận chuyển nội địa) có nguồn gốc từ việc vận chuyển hàng hóa. Các hợp đồng được ký trong giai đoạn 2020-2021 hiện sắp kết thúc, vì vậy VinaCapital kỳ vọng mức tăng trưởng doanh thu chung của các công ty đó gần như không đổi trong năm nay, bất chấp hoạt động vận chuyển tăng trưởng mạnh mẽ và phí xử lý cảng cao hơn.

Dù vậy, các nhà đầu tư đang nhìn xa hơn sự tăng giảm bất thường của giá cước vận chuyển hàng hóa và có niềm tin nhờ các yếu tố khác bao gồm triển vọng tăng phí cảng do Chính phủ quy định và việc tăng công suất, nâng cao hy vọng rằng Việt Nam có thể trở thành một trung tâm trung chuyển quốc tế như Singapore.

Công suất tại khu phức hợp cảng nước sâu Cái Mép-Thị Vải, cách TP.HCM 60km, bao gồm các bến do Gemadept, CTCP Cảng Sài gòn và các công ty logistics khác sở hữu và vận hành, dự kiến sẽ tăng hơn 10% vào năm tới, trong đó Gemadept sẽ tăng gấp đôi số bến mà họ vận hành tại Cái Mép-Thị Vải. Công suất tại khu phức hợp cảng nước sâu Lạch Huyện gần Hải Phòng do một số doanh nghiệp nhà nước sở hữu và vận hành dự kiến sẽ tăng gấp 1,5 lần vào năm tới, bao gồm việc dự kiến tăng công suất 80% vào cuối năm 2024.

(Nguồn: VinaCapital)

Chính phủ cũng đang xem xét xây dựng một cảng trung chuyển chuyên dụng tại Cần Giờ, gần Cái Mép-Thị Vải. Điều này có thể giúp Việt Nam cạnh tranh với Singapore và Hồng Kông về kinh doanh trung chuyển vì phí xử lý cảng của Việt Nam vẫn thấp hơn khoảng một nửa so với Singapore ngay cả sau khi tăng khoảng 10% phí xử lý cảng – đã có hiệu lực vào đầu năm nay. Ngoài ra, việc xây dựng Sân bay Long Thành mới của TP.HCM vẫn đang tiến triển với một nhà ga hàng hóa mới dự kiến sẽ khởi công vào cuối năm nay. Tất cả đều là một phần trong các kế hoạch phát triển cơ sở hạ tầng của Chính phủ. Chi tiêu cơ sở hạ tầng của Chính phủ đã tăng khoảng 33% lên 24 tỷ USD (hoặc 6% GDP) vào năm ngoái và chúng tôi kỳ vọng mức chi tiêu tương tự trong năm nay.

Giá cổ phiếu của các công ty vận hành khu công nghiệp (KCN) đã tăng khoảng 50% so với cùng kỳ năm trước mặc dù mối liên hệ giữa việc phục hồi xuất khẩu của Việt Nam không ảnh hưởng trực tiếp đến sự tăng giá của cổ phiếu ngành KCN như với các công ty logistics. Nói ngắn gọn, xuất khẩu cao hơn đang khuyến khích dòng vốn FDI nhiều hơn – FDI đăng ký mới đã tăng hơn 50% trong 5 tháng đầu năm 2024 lên gần 8 tỷ USD, tương đương 4% GDP – và hầu hết các doanh nghiệp sản xuất đa quốc gia đều xây dựng nhà máy trong các KCN. Ngoài ra, các doanh nghiệp đa quốc gia sản xuất các sản phẩm công nghệ cao đang đẩy giá thuê khu công nghiệp lên cao, vì họ thường ít bị ảnh hưởng bởi giá thuê khu công nghiệp hơn so với các doanh nghiệp sản xuất sản phẩm giá trị gia tăng thấp như hàng may mặc hay nội thất.

Thêm vào đó, việc phục hồi xuất khẩu của Việt Nam được thúc đẩy bởi việc gia tăng xuất khẩu các sản phẩm công nghệ cao thường được vận chuyển bằng đường hàng không. Chúng tôi đã đề cập ở trên rằng tăng trưởng khối lượng hàng hóa vận chuyển bằng đường hàng không của Việt Nam (tăng khoảng 40% so với cùng kỳ năm trước) đang vượt xa tăng trưởng khối lượng hàng hóa vận chuyển bằng đường biển (tăng khoảng 30% so với cùng kỳ năm trước). Xuất khẩu máy tính xách tay và các sản phẩm điện tử gia dụng khác đã tăng hơn 30% so với cùng kỳ năm trước trong 5 tháng đầu năm 2024, gấp đôi mức tăng trưởng xuất khẩu tổng thể 15% của cả nước, đang hỗ trợ dòng vốn FDI hiện tại từ các nhà sản xuất sản phẩm công nghệ cao.

Cuối cùng, nguồn cung đất KCN sẵn có còn hạn chế. Một số công ty khu công nghiệp và đồn điền cao su hàng đầu của Việt Nam có quỹ đất lớn mà cuối cùng sẽ được chuyển đổi thành đất I/P, mặc dù quá trình phân vùng và phê duyệt có thể sẽ mất nhiều năm. Các doanh nghiệp đó bao gồm: Kinh Bắc (KBC), Tổng công ty IDICO (IDC), Viglacera (VGC), Phước Cao su Hòa (PHR) và Tập đoàn Cao su Việt Nam (GVR).

Tỷ lệ lấp đầy tại các KCN ở phía Bắc, nơi thu hút phần lớn dòng vốn đầu tư FDI công nghệ cao mới, hiện đang ở mức trung bình trên 80% và tỷ lệ lấp đầy tại các KCN ở khu vực TP.HCM là trên 90%. Sự kết hợp giữa việc ít bị ảnh hưởng bởi giá của các doanh nghiệp sản xuất sản phẩm công nghệ cao và tỷ lệ lấp đầy cao đã đẩy giá thuê khu công nghiệp ở phía Bắc và phía Nam tăng lần lượt 35% và 15% vào năm ngoái. VinaCapital dự kiến mức giá này sẽ tăng thêm 7-10% trên toàn quốc trong năm nay.

Có thể nói, việc phục hồi xuất khẩu của Việt Nam đã giúp thúc đẩy giá cổ phiếu của các công ty logistics hàng đầu trong nước tập trung vào thương mại quốc tế cũng như các công ty quản lý KCN tăng khoảng 50% so với cùng kỳ năm trước. Khối lượng xuất khẩu trên khắp châu Á bắt đầu phục hồi vào năm ngoái và sau đó tăng tốc, dẫn đến khối lượng hàng hóa vận chuyển bằng đường hàng không và đường biển tăng lần lượt (ước tính) 40% và 30% so với cùng kỳ năm trước trong quý 1/2024. Điều này cùng với phí xử lý hàng hóa do Chính phủ điều chỉnh tăng và tiến độ của các dự án mở rộng công suất đang diễn ra, đã thúc đẩy các nhà đầu tư quan tâm nhiều hơn đến cổ phiếu ngành logistics trong năm qua.

Việc phục hồi xuất khẩu cũng giúp cổ phiếu ngành KCN tăng giá. Điều này một phần do sự gia tăng xuất khẩu công nghệ cao đang thúc đẩy việc phục hồi xuất khẩu và khuyến khích dòng vốn FDI nhiều hơn từ các doanh nghiệp sản xuất sản phẩm công nghệ cao – và các doanh nghiệp sản xuất các sản phẩm giá trị gia tăng cao có thể trả mức giá thuê KCN cao hơn.

VinaCapital xác định logistics là một trong những ngành có cơ hội đầu tư triển vọng nhất và đã tăng tỷ trọng vào cổ phiếu ngành logistics trong danh mục của các quỹ mở vào năm ngoái, giúp các quỹ mở VinaCapital tiếp tục tăng trưởng vượt trội so với thị trường chung.

VinaCapital đã hợp tác với A.P. Moller Capital để ra mắt quỹ PE Logistics, sẽ đầu tư vào các công ty tư nhân Việt Nam tham gia vào các hoạt động logistics đầy triển vọng trong tương lai như vận chuyển hàng hóa bằng đường hàng không – lĩnh vực đang phát triển rất nhanh – và kho vận thông minh, một lĩnh vực ngách đã thu hút được sự quan tâm đáng kể từ các nhà đầu tư quốc tế.

*MICHAEL KOKALARI, CFA Giám đốc phòng Phân tích kinh tế vĩ mô và Nghiên cứu thị trường VinaCapital

Có thể bạn quan tâm

Giảm "hiệu ứng" nâng hạng, dòng tiền vào nhóm cổ phiếu nào trong tháng 6?

04:00, 01/06/2024

Bán ròng nhóm vốn hóa lớn, vì sao khối ngoại mua cổ phiếu POW?

05:16, 31/05/2024

Cú "lội ngược dòng" của cổ phiếu HVN

05:10, 30/05/2024

Kỳ vọng cổ phiếu GIL với mảng các dự án khu công nghiệp

05:02, 29/05/2024

Tìm cổ phiếu ngân hàng tiềm năng theo mô hình phân tích CAMEL

04:00, 28/05/2024

Cổ phiếu penny “nhỏ nhưng có võ”

03:23, 24/05/2024