Theo CTCK SSI, việc sửa đổi Nghị định 65 là một sự hỗ trợ tâm lý ngắn hạn hơn là một yếu tố tạo ra sự thay đổi đáng kể về sức mạnh tài chính dài hạn của các ngân hàng.

>>Sửa Nghị định 65: Lùi thời gian nâng chuẩn nhà đầu tư chuyên nghiệp

Cho đến lúc này thì dự thảo nghị định sửa đổi Nghị định 65/2022 mới ban hành đã được thảo luận trong những tuần cuối cùng của năm 2022, vẫn chưa có thông tin có văn bản cuối cùng và sẽ sớm được phê duyệt. Có thể nói là việc sửa đổi Nghị định 65/2022 đang được rất nhiều thành phần trên thị trường tài chính ngóng đợi, trong đó có các ngân hàng. Bởi câu chuyện trái phiếu được xem là một trong những vấn đề có diễn biến ngoài dự báo, tác động đến thị trường tài chính năm. Bản thân các ngân hàng cũng trong vòng xoáy trái phiếu doanh nghiệp, là nhà phát hành và đồng thời là nhà đầu tư nắm giữ danh mục có trái phiếu, hay tham gia các nghiệp vụ bảo lãnh, đại lý, mở tài khoản, giới thiệu trái phiếu cho nhà đầu tư..., nên khó tránh ảnh hưởng.

Thị trường vẫn đang chờ đợi Nghị định sửa đổi bổ sung Nghị định 65/2022 được ban hành. Ảnh minh họa

Báo cáo cập nhật ngành ngân hàng của CTCK SSI mới đây cho biết, 2022 có thể gọi là năm của hai cuộc chiến…Cụ thể chiến tranh Nga-Ukraine và tiếp đó là cuộc chiến chống lạm phát toàn cầu là những sự kiện không thể lường trước tại thời điểm đầu năm 2022. Điều này đã tạo ra một bối cảnh đầy thách thức trong suốt cả năm vừa qua. Khởi đầu năm 2022, NHNN quyết tâm duy trì lãi suất ở mức thấp để hỗ trợ phục hồi kinh tế. Theo đó, khoảng 25 tỷ USD dự trữ ngoại hối đã được NHNN bán ra trong 10 tháng đầu năm 2022. Tuy nhiên, cùng với những trở ngại khác trên thị trường trong nước và thâm hụt cung cầu USD, NHNN đã có sự điều hành linh hoạt và tăng lãi suất điều hành hai lần, với tổng mức tăng 200 điểm cơ bản (bps) trong khoảng thời gian từ tháng 9 đến tháng 10/2022.

Bên cạnh đó, còn có những biến động lớn trên nhiều lĩnh vực, làm xói mòn niềm tin của thị trường.

"Mặc dù đã dự báo hoạt động tín dụng đối với thị trường trái phiếu và bất động sản sẽ được quản lý nghiêm ngặt hơn, nhưng tình hình thực tế vẫn khắc nghiệt hơn so với dự báo của chúng tôi. Sau khi Chủ tịch Tập đoàn FLC bị bắt vào tháng 3/2022 với cáo buộc thao túng thị trường chứng khoán, Chủ tịch Công ty phát triển bất động sản Tân Hoàng Minh (THM) và những người liên quan cũng bị bắt vì nghi ngờ “lừa đảo chiếm đoạt tài sản” liên quan đến việc phát hành trái phiếu và huy động vốn từ các nhà đầu tư của các công ty thành viên Tập đoàn. Theo đó, 9 đợt phát hành trái phiếu riêng lẻ với tổng giá trị 10 nghìn tỷ đồng (425 triệu USD) đã bị hủy bỏ và THM buộc phải mua lại trái phiếu đã phát hành - nhưng THM không có nguồn vốn để thực hiện việc này. Cùng với đó cũng có những lo ngại cho rằng việc phát hành trái phiếu của THM và nhiều chủ đầu tư bất động sản khác được thực hiện theo những cấu trúc phức tạp, được thiết kế để che giấu rủi ro. Trong khi niềm tin của thị trường đang ở trạng thái mong manh thì sự cố Vạn Thịnh Phát và ngân hàng liên quan (SCB) là giọt nước tràn ly. Điều này làm rung chuyển toàn bộ thị trường vốn", các nhà nghiên cứu của SSI Research đề cập đến các sự kiện gây biến động thị trường tài chính năm qua.

>>Nghị định 65 giảm thiểu khả năng gian lận với trái phiếu doanh nghiệp

Cũng theo Bộ phận Phân tích của SSI, với những diễn biến như vậy trong một bối cảnh vốn đã có nhiều thách thức, thanh khoản VND trong hệ thống ngân hàng gần như đóng băng, do khách hàng gửi tiền tại SCB ồ ạt rút tiền vào thời điểm đó. Lãi suất liên ngân hàng qua đêm có thời điểm tăng cao tới 8,33%. Sau sự kiện rút tiền tại ngân hàng, ảnh hưởng của vụ việc còn nhanh chóng lan sang cả những nhà đầu tư bán lẻ nắm giữ trái phiếu do các công ty con của Vạn Thịnh Phát phát hành dưới sự tư vấn của SCB và việc rút tiền đầu tư vào các quỹ trái phiếu.

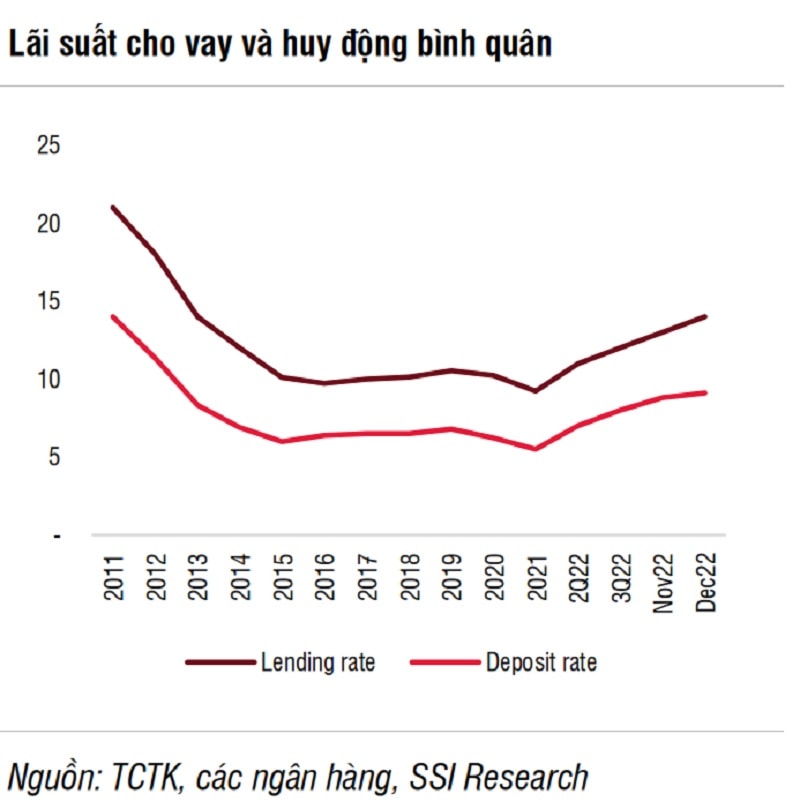

Điều này cuối cùng đã dẫn đến việc đẩy nhanh các đợt tăng lãi suất tiền gửi ở hầu hết các ngân hàng từ tháng 10, với mức tăng trung bình là 363 điểm cơ bản trong hai tháng so với mức tăng nhẹ 77 điểm cơ bản trong 9 tháng đầu năm 2022. Tuy nhiên, tăng trưởng M2 và tiền gửi vẫn ở mức thấp lịch sử lần lượt là 3,85% và 5,99% so với đầu năm tính đến ngày 21 tháng 12 năm 2022, khiến chênh lệch giữa huy động vốn và tín dụng tiếp tục ở mức âm. Điều này cùng với việc một lượng lớn trái phiếu doanh nghiệp sẽ đáo hạn trong năm 2023 có thể khiến lãi suất duy trì ở mức tương đối cao nếu không có những chính sách hỗ trợ/chỉ đạo đặc biệt từ NHNN.

Lãi suất duy trì tương đối cao cho đến khi NHNN có chỉ đạo và đặc biệt các TCTD đã có cam kết hạ lãi suất huy động về mức cao nhất 9,5% vào đầu tháng 12/2022. Tuy nhiên, lãi suất cao vẫn được dự báo sẽ tiếp tục duy trì trong 2023

Khi tâm lý thị trường suy yếu, các cơ quan quản lý bắt đầu đưa ra các biện pháp hỗ trợ trước thời điểm cuối năm. SSI Researcg điểm lại câu chuyện nới room với hạn mức tăng trưởng tín dụng được tăng thêm khoảng 1,5~2%, trong khi NHNN xác nhận sẽ hỗ trợ về thanh khoản cho các ngân hàng thương mại thực hiện giải ngân các khoản vay này. NHNN cũng cam kết cung cấp thanh khoản cho các ngân hàng để đảm bảo hoạt động ổn định qua Tết. Điều này phần nào thể hiện qua hợp đồng repos kỳ hạn 91 ngày trên thị trường tiền tệ. Tổng khối lượng giao dịch đạt 21 nghìn tỷ đồng, lãi suất ở mức 6,3~7%/năm.

Thứ hai, NHNN đã ban hành Thông tư 16/2022, mở rộng phạm vi các loại giấy tờ có giá được phép lưu ký tại NHNN để thực hiện các nghiệp vụ trên thị trường tiền tệ. Mặc dù việc khi nào và với những điều kiện/cơ chế nào các ngân hàng có thể vay vốn tại NHNN thông qua trái phiếu doanh nghiệp và trái phiếu ngân hàng vẫn chưa rõ, Thông tư này vẫn mang lại một số hy vọng cho những ngân hàng có tỷ trọng đầu tư vào trái phiếu doanh nghiệp tương đối lớn.

Quan trọng nhất, dự thảo nghị định sửa đổi Nghị định 65/2022 mới ban hành đã được thảo luận trong những tuần cuối cùng của năm 2022. Nếu dự thảo này được thông qua, áp lực đối với lợi nhuận của các ngân hàng có thể phần nào giảm bớt trong giai đoạn 2023-2024, vì các khoản thanh toán gốc trái phiếu có thể được hoãn lại thêm hai năm nữa (với điều kiện là tổ chức phát hành nhận được sự chấp thuận từ 65% trái chủ). Tuy nhiên, chỉ riêng dự thảo sửa đổi này không thể khơi thông nút thắt thanh khoản mà các chủ đầu tư đang gặp phải. Để giải quyết được vấn đề, các chủ đầu tư bất động sản vẫn cần phải bán được dự án qua đó có nguồn tiền để chi trả cho các khoản nợ của họ - điều tương đối khó thực hiện trong bối cảnh thị trường bất động sản trì trệ & lãi suất cho vay mua nhà ở mức cao như hiện nay.

"Do đó, chúng tôi coi việc sửa đổi Nghị định 65 là một sự hỗ trợ tâm lý ngắn hạn hơn là một yếu tố tạo ra sự thay đổi đáng kể về sức mạnh tài chính dài hạn của các ngân hàng", các nhà phân tích nhận định.

Liên quan đến sửa đổi Nghị định 65/2022, góp ý cho dự thảo của Bộ Tài Chính về đề xuất sửa đổi xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp trong vòng 1 năm, Bộ Kế hoạch và Đầu tư đánh giá quy định này là cần thiết và đề nghị bổ sung thêm thông tin số lượng các nhà đầu tư đáp ứng được tất cả các điều kiện về nhà đầu tư chứng khoán chuyên nghiệp.

Ủy ban Giám sát tài chính quốc gia cũng có quan điểm nhất trí việc ngưng hiệu lực thi hành trong vòng 1 năm đối với quy định về xác định tư cách nhà đầu tư; xếp hạng tín nhiệm bắt buộc; giảm thời gian phân phối trái phiếu.

Bộ Tài Chính đã trả lời rõ thêm về đề xuất quy định này, cho rằng có nhiều cách để xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp và mỗi loại hình nhà đầu tư phải đáp ứng một điều kiện để trở thành nhà đầu tư chứng khoán chuyên nghiệp. Đối với nhà đầu tư cá nhân, ngoài xác định tư cách bằng danh mục chứng khoán, nhà đầu tư còn có thể chứng minh bằng thu nhập chịu thuế và chứng chỉ hành nghề chứng khoán.

Bộ cũng nhấn mạnh với đề xuất cho phép kéo dài kỳ hạn của trái phiếu không quá 2 năm, việc cho phép gia hạn sẽ giúp phân tán khối lượng trái phiếu đáo hạn đạt đỉnh vào năm 2023-2024. Trường hợp doanh nghiệp gặp khó khăn thanh toán, có thể thỏa thuận với nhà đầu tư để gia hạn sang 2025-2026 để qua giai đoạn đỉnh nợ hoặc đàm phán để giãn, hoãn hoặc thay đổi một số điều kiện, điều khoản của trái phiếu.

Bộ Tài Chính nhận định theo đánh giá của các chuyên gia kinh tế, giai đoạn tới kinh tế Việt Nam tiếp tục duy trì đà tăng trưởng như hiện nay, theo đó đến giai đoạn 2025-2026 doanh nghiệp sẽ cơ bản giải quyết được các khó khăn về thanh khoản và cơ cấu nợ.

Một chuyên gia cho rằng khi các doanh nghiệp giải quyết được các khó khăn, áp lực đối với ngân hàng, trực tiếp hay gián tiếp, đều sẽ giảm đi đáng kể và sức mạnh tài chính của các ngân hàng về cơ bản, cũng được kỳ vọng sẽ được nâng lên, đặc biệt là có sự củng cố lại về sau những bước chịu ảnh hưởng, dù chủ yếu về tâm lý, như thời gian qua.

Có thể bạn quan tâm

PDR tiếp tục chi trả 900 tỷ đồng trái phiếu trước hạn

18:27, 17/01/2023

“Khơi dòng” trái phiếu doanh nghiệp: Cần kết hợp các giải pháp ngắn và dài hạn

03:30, 08/01/2023

Luẩn quẩn thế chấp trái phiếu doanh nghiệp vay vốn

02:00, 06/01/2023

HAG lên tiếng về việc hoãn thanh toán gốc và lãi trái phiếu

16:05, 05/01/2023