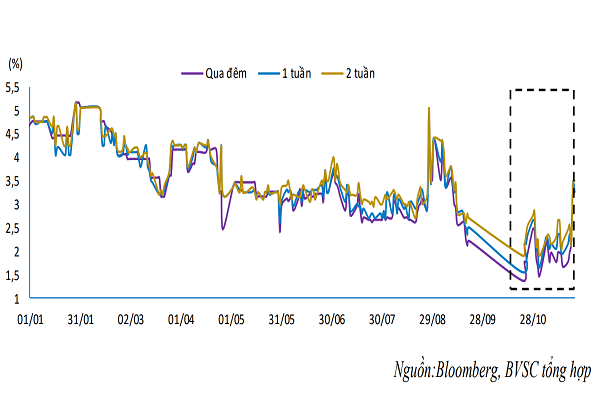

Mặc dù Ngân hàng Nhà nước (NHNN) mạnh tay bơm tiền vào hệ thống ngân hàng, nhưng lãi suất liên ngân hàng vẫn tiếp tục tăng cao.

Lãi suất liên ngân hàng đang có xu hướng tăng

Thanh khoản ngày càng nóng

Mặc dù đã liên tục bơm thêm tiền vào thị trường trong 2 tuần trước đó, khối lượng bơm ròng cũng tăng dần từ mức 8.000 tỷ đồng (trong tuần từ ngày 11 đến ngày 15/11) lên 25.000 tỷ đồng (trong tuần từ 18 đến 22/11), song chừng đó dường như vẫn chưa đủ để giải “cơn khát” thanh khoản của các ngân hàng.

Vì thế, nhà điều hành đã tăng liều lượng bơm vào hệ thống trong tuần này. Theo đó, từ đầu tuần đến nay, NHNN đã dừng hẳn việc phát hành tín phiếu mới, đồng thời tái khởi động hoạt động cho vay cầm cố khiến thị trường mở (OMO) đột ngột sôi động trở lại trong tuần qua sau một thời gian dài trầm lắng không phát sinh bất cứ giao dịch nào.

Cụ thể, trong phiên giao dịch đầu tuần (ngày 25/11), NHNN chào mua 4.000 tỷ đồng giấy tờ có giá và toàn bộ khối lượng này đã được các TCTD thẩm thấu hết. Trong khi đó trên kênh tín phiếu không có lượng phát hành mới, nhưng lại có tới 5.000 tỷ đồng đáo hạn. Tính chung, nhà điều hành bơm thêm tới 9.000 tỷ đồng vào hệ thống trong phiên đầu tuần.

Động thái bơm ròng còn mạnh hơn nhiều trong phiên kế tiếp (ngày 26/11) khi mà NHNN bất ngờ tăng khối chào mua tới 23.000 tỷ đồng và cũng được các ngân hàng hút sạch. Trong khi kênh tín phiếu cũng không có lượng phát hành mới, song có 3.000 tỷ đồng đáo hạn. Có nghĩa đã có 26.000 tỷ đồng tiếp tục được bơm vào thị trường.

Tuy nhiên đến phiên ngày 27/11, NHNN chào mua 7.000 tỷ đồng giấy tờ có giá, nhưng các ngân hàng chỉ hấp thụ gần 4.000 tỷ đồng. Trên kênh tín phiếu cũng không có lượng phát hành mới dù có 5.000 tỷ đồng đáo hạn.

Như vậy, chỉ trong 3 phiên đầu tuần, NHNN đã bơm thêm vào thị trường tới 44.000 tỷ đồng. Thế nhưng lãi suất liên ngân hàng có thời điểm còn cao hơn so với thời điểm cuối tháng 8. Mặc dù hiện đã giảm nhẹ so với phiên trước, nhưng hiện lãi suất liên ngân hàng vẫn đứng ở mức rất cao. Cụ thể lãi suất cho vay qua đêm giữa các nhà băng với nhau hiện đã tăng lên tới 3,83%/năm; còn lãi suất cho vay kỳ hạn 1 tuần là 4,00%; 2 tuần là 4,13%. “Điều này cho thấy thanh khoản trong hệ thống đang bị thiếu hụt”, bà Thái Thị Việt Trinh – Chuyên viên vĩ mô của Công ty chứng khoán KB Việt Nam (KBSV) cho biết.

Đáng chú ý lãi suất cầm cố giấy tờ có giá đã được nhà điều hành giảm mạnh từ mức 4,5%/năm xuống còn 4%/năm từ phiên ngày 26/11. Theo bà Trinh, mức điều chỉnh này là có chủ đích của NHNN nhằm tác động trực tiếp đối với chi phí vay vốn ngắn hạn của các ngân hàng trên kênh OMO khi nhu cầu vốn mùa cao điểm đang đến gần. Cũng có chung nhận định như vậy, Công ty chứng khoán MBS cho biết, nhu cầu thanh khoản tăng cao dịp cuối năm giúp lãi suất liên ngân hàng tăng trở lại.

Có thể bạn quan tâm

05:00, 18/11/2019

05:30, 24/09/2019

05:01, 04/09/2019

15:12, 25/08/2019

Giải mã nguyên nhân

Rõ ràng thanh khoản của các ngân hàng đang có dấu hiệu căng thẳng. Thế nhưng điều mà người ta băn khoăn là vì sao mà thanh khoản ngân hàng đột nhiên căng như vậy?

Cũng có ý kiến cho rằng, sự thiếu hụt thanh khoản này là do nguồn tiền gửi thanh toán của Kho bạc Nhà nước được kết chuyển về NHNN. Luồng ý kiến này không phải không có cơ sở khi mà theo quy định của Thông tư 58/2019/TT-BTC, đến cuối ngày giao dịch, toàn bộ số dư trên các tài khoản thanh toán, tài khoản chuyên thu của Sở Giao dịch KBNN, KBNN cấp tỉnh, KBNN cấp huyện tại các hệ thống NHTM phải được chuyển hết về tài khoản thanh toán tổng hợp, tài khoản chuyên thu tổng hợp của KBNN Trung ương tại cùng hệ thống NHTM; để rồi lại được chuyển hết về thanh toán tổng hợp của KBNN Trung ương tại Sở Giao dịch NHNN Việt Nam. Thế nhưng, vấn đề là Thông tư 58/2019/TT-NHNN chính thức có hiệu lực thi hành từ 1/11/2019, song mãi tới gần đây mới xuất hiện tình trạng căng thẳng thanh khoản?

Lại có ý kiến cho rằng, diễn biến căng thẳng trên chỉ là yếu tố mùa vụ khi mà giai đoạn cuối năm nhu cầu tín dụng thường tăng cao, trong khi lượng tiền gửi thậm chí còn có thể sụt giảm khi mà người dân và doanh nghiệp có xu hướng rút tiền chi dùng trong dịp này. Chưa kể, về cuối tháng nhu cầu thanh khoản của các ngân hàng cũng tăng để đáp ứng yêu cầu về dự trữ bắt buộc.

Cũng có không ít công ty chứng khoán như Bảo Việt cho rằng, rất có thể việc giảm trần lãi suất huy động đối với các khoản tiền gửi dưới 6 tháng thêm 0,5% của NHNN, kéo theo động thái điều chỉnh giảm lãi suất đồng loạt tại các ngân hàng đã phần nào khiến thanh khoản hệ thống bị ảnh hưởng. Trong báo cáo thị trường tiền tệ vừa được công bố mới đây, Công ty chứng khoán SSI cũng nhận định, nguyên nhân có thể do nguồn cung của các NHTM lớn thu hẹp, nhu cầu dự trữ thanh khoản vào cuối tháng và dự phòng sụt giảm huy động kỳ hạn ngắn do giảm lãi suất huy động trên thị trường 1…

Vậy liệu tình trạng căng thẳng thanh khoản này có kéo dài? Công ty chứng khoán Bảo Việt dự báo lãi suất huy động có thể tiếp tục duy trì ở mức cao trong tuần này do đây là thời điểm cuối tháng, các ngân hàng phải đảm bảo đủ nguồn nhằm đáp ứng các yêu cầu về tỷ lệ dự trữ bắt buộc.

Đồng tình với quan điểm này, một chuyên gia ngân hàng cho biết, do nhu cầu thanh khoản thường tăng cao trong dịp cuối năm, nên xu hướng bơm ròng thanh khoản vào hệ thống tài chính của NHNN sẽ tiếp tục trong những tuần kế tiếp.

Tuy nhiên vị chuyên gia này tin tưởng, thanh khoản của hệ thống sẽ hạ nhiệt do hiện hoạt động bơm hút tiền trên thị trường mở của NHNN là “rất nhuần nhuyễn”. Chưa kể, thanh khoản của hệ thống còn được hỗ trợ từ động thái mua vào ngoại tệ của NHNN trong bối cảnh nguồn cung ngoại tệ trong nền kinh tế đang rất dồi dào như hiện nay.