Động thái giảm lãi suất điều hành, Nghị định về trái phiếu, tháo gỡ và thúc đẩy thị trường bất động sản, lập tổ công tác gỡ vướng cho các dự án của Novaland, DIC Corp đang đem lại tác động tích cực.

>> Ngân hàng tiếp tục cơ cấu lại danh mục trái phiếu doanh nghiệp

Nhiều cơ sở tạo tiền đề để thị trường trái phiếu doanh nghiệp (TPDN) dần khôi phục trở lại bởi yếu tố pháp lý là rủi ro lớn nhất trên thị trường tín dụng.

Nhiều yếu tố đang tác động tích cực tới thị trường TPDN nói chung và ngành bất động sản nói riêng

Tháng 3/2023, thị trường TPDN ghi nhận sự đảo chiều trong hoạt động phát hành với tổng cộng 13 lô trái phiếu với tổng trị giá đạt gần 18 nghìn tỷ VND, trong đó đáng chú ý là sự trở lại của các nhà phát hành bất động sản khi có tới 6 lô phát hành từ 5 nhà phát triển bất động sản, giá trị đạt 23,7 nghìn tỷ đồng. Bên cạnh 12 lô TPDN riêng lẻ, có 1 lô trái phiếu phát hành công chúng từ Công ty Cổ phần Tập đoàn Masan với giá trị 2 nghìn tỷ đồng. Tính từ đầu năm, doanh nghiệp này đã phát hành tổng cộng 3 lô trái phiếu ra công chúng với tổng trị giá 3,5 nghìn tỷ đồng.

Như vậy, giá trị phát hành riêng lẻ trong tháng 3 đã tăng gấp 3 lần so với tháng trước và tăng 2,08 lần so với cùng kỳ năm ngoái. Mặc dù mức tăng theo tháng phản ánh hiệu ứng nền thấp, tốc độ tăng cùng kỳ cho thấy tín hiệu đảo chiều và gia tăng trở lại trong hoạt động phát hành. Tuy nhiên chúng tôi cho rằng chưa thể khẳng định thị trường sẽ sôi động trở lại ngay từ quý II mà sẽ cần phải theo dõi một số động thái từ phía nhà quản lý nhằm gỡ khó cho thị trường, đồng thời phục hồi niềm tin của nhà đầu tư cá nhân.

Bên cạnh đó là hoạt động mua lại trước hạn tăng mạnh với quy mô trái phiếu mua lại trước đáo hạn trong tháng 3 đạt gần 18 nghìn tỷ VNĐ, tăng 3 lần so với tháng trước và tăng gần 2,08 lần so với cùng kỳ năm 2022. Đáng lưu ý, hoạt động mua lại trong tháng này chủ yếu đến từ các công ty con của MIK Group, bao gồm các công ty Hakuba, Akata, Yamagata và Azura với giá trị 7,79 nghìn tỷ, chiếm 43,3% tổng khối lượng mua lại trong tháng.

>>Trái phiếu đáo hạn: Áp lực hay “ngáo ộp” thị trường năm 2023

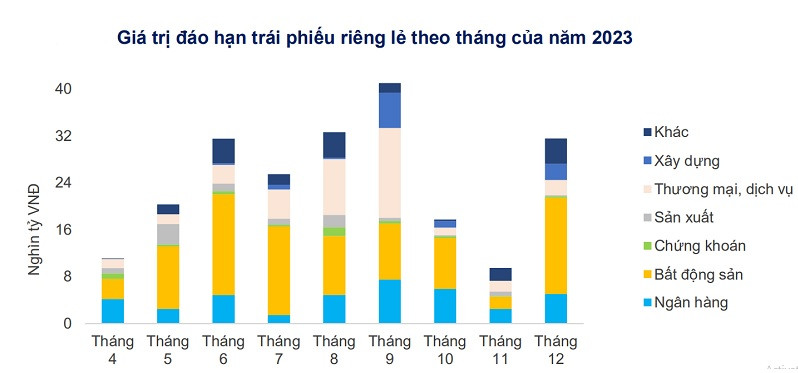

Tổng giá trị TPDN riêng lẻ đáo hạn 9 tháng còn lại của năm 2023 được ước tính ở mức 220,77 nghìn tỷ VND, trong đó các doanh nghiệp bất động sản có số dư trái phiếu sẽ đến hạn ở mức 93,2 nghìn tỷ VND. Tổng dư nợ trái phiếu riêng lẻ đáo hạn trong hai quý sắp tới lần lượt ở mức 36,2 nghìn tỷ VND vào quý 2 và 35,4 nghìn tỷ VND vào quý 3. Đây là các con số lớn đáng kể so với tổng quy mô tín dụng phục vụ kinh doanh bất động sản cũng như năng lực tín dụng của doanh nghiệp bất động sản (BĐS) hiện nay.

Theo dữ liệu của chúng tôi, doanh thu và lợi nhuận của các nhà phát triển bất động sản đã chậm lại từ quý 1/2022. Trong quý gần nhất, doanh thu giảm 6,46% so với cùng kỳ và lợi nhuận sau thuế giảm 38,6% so với cùng kỳ. Môi trường kinh doanh bất lợi khiến cho tốc độ bán hàng các dự án bị chậm lại.

Nhiều doanh nghiệp ghi nhận lượng hàng tồn kho lớn đến từ các dự án đang xây dựng dở dang, số ngày tồn kho tăng gấp đôi từ khoảng 1.000-1.200 ngày (khoảng 3 năm) trước năm 2020 lên 2.484 ngày (gần 6 năm) vào cuối năm 2022. Ngoài ra, chi phí tài chính tăng gấp nhiều lần trong năm qua cũng khiến lợi nhuận của nhiều doanh nghiệp chỉ bằng 64,91% năm ngoái.

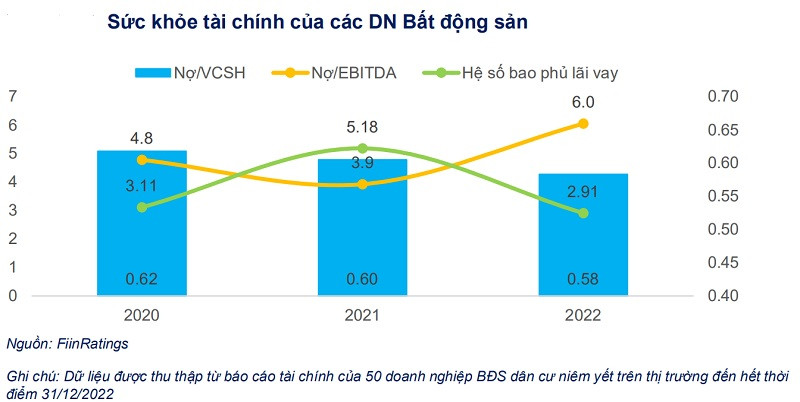

Số liệu của 50 doanh nghiệp BĐS niêm yết cho thấy tình hình tài chính chung có dấu hiệu giảm sút. Chỉ số Nợ vay/EBITDA đã tăng 1,53 lần, trong khi khả năng chi trả lãi vay cho thấy sự tương quan nghịch và giảm 1,78 lần so với năm 2021. Việc thị trường BĐS đóng băng, các biện pháp kiểm soát dòng tín dụng và tình trạng nhiều dự án vướng mắc pháp lý, các doanh nghiệp có dòng tiền từ hoạt động kinh doanh không ổn định/âm trong 3 năm trở lại đây vẫn đứng trước nguy cơ mất khả năng thanh khoản trong thời gian tới. Rủi ro chéo cũng hiện diện đối với các doanh nghiệp có công ty mẹ gặp khó khăn thanh khoản.

Do đó, tỷ lệ nợ xấu trái phiếu dự báo tiếp tục đà tăng trong Q2-Q3/2023 khi những thay đổi chính sách có hiệu quả trực tiếp và trước khi môi trường kinh doanh được dần cải thiện rõ rệt. Lý do là áp lực nợ đáo hạn sẽ đáo hạn trong năm 2023 này (với giá trị nêu trên) trong khi triển vọng kinh doanh.

Ghi nhận từ thị trường cho thấy tỷ lệ chậm trả tiếp tục tăng. Tính đến ngày 17/4, thị trường đã ghi nhận 89 tổ chức phát hành chậm thực hiện nghĩa vụ nợ TPDN với tổng giá trị là 113,14 nghìn tỷ VND, tăng 19,8% so với lần cập nhật gần nhất trước đây 1 tháng (17//2023). Giá trị trái phiếu chậm trả chủ yếu đến từ các lô TPDN được tái cơ cấu kỳ hạn, tăng 2,12 lần sau 1 tháng và đạt 11,45 nghìn tỷ VND.

* Nguyễn Tùng Anh và các cộng sự - Bộ phận Nghiên cứu Tín dụng, FiinRatings (FiinGroup)

Có thể bạn quan tâm