Đa dạng các nguồn vốn là điều mà các doanh nghiệp nhỏ và vừa (SME) đang ngày đêm mong đợi để có thêm nguồn lực cho phát triển sản xuất kinh doanh.

Đây cũng là nội dung đã được các chuyên gia, doanh nghiệp thảo luận tại Hội thảo “Giải pháp thúc đẩy các nguồn vốn cho SME” do DĐDN tổ chức vừa qua tại Hà Nội.

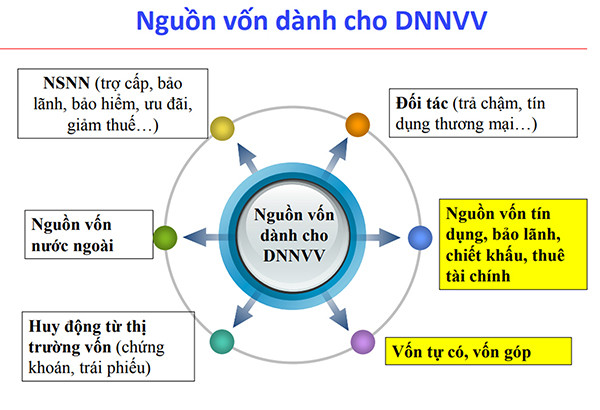

Nguồn vốn cho doanh nghiệp SME không chỉ đến từ ngân hàng, mà từ các nguồn khác, như ngân sách nhà nước, nguồn vốn nước ngoài, thị trường vốn... (Đồ thị của TS Cấn Văn Lực)

Khó tiếp cận các nguồn vốn vay

Doanh nghiệp SME hiện chiếm 97% tổng số doanh nghiệp đang hoạt động tại Việt Nam, đóng góp khoảng 45% vào GDP, 31% vào tổng số thu ngân sách và thu hút hơn 5 triệu việc làm. Tuy nhiên, hiện nay mới chỉ có khoảng 50% tổng số doanh nghiệp SME tiếp cận được với nguồn tín dụng ngân hàng, còn tiếp cận với nguồn vốn tín dụng ưu đãi của Nhà nước thì gần như không thể.

Có thể bạn quan tâm

14:30, 03/08/2018

16:34, 07/08/2018

16:11, 07/08/2018

17:02, 07/08/2018

14:51, 07/08/2018

Theo TS. Vũ Tiến Lộc, Chủ tịch VCCI, để 60% SME không tiếp cận được nguồn vốn, trách nhiệm thuộc về cả ba nhà. Thứ nhất là Nhà nước, mà đại diện không chỉ là NHNN mà còn của các bộ ngành liên quan; thứ hai là nhà băng và các thiết chế tài chính; thứ ba các SME.

Đối với các định chế tài chính cần thiết kế các sản phẩm, quy trình tín dụng đặc thù, phù hợp hơn đối với SME; phát triển hình thức cấp tín dụng theo chuỗi cung ứng, phối hợp với các Quỹ, hiệp hội để chia sẻ thông tin, kết nối doanh nghiệp.

Trong khi đó, Ông Nguyễn Quốc Hùng - Vụ Trưởng Vụ Tín dụng các ngành kinh tế NHNN cho biết, qua tiếp nhận thông tin, NHNN nhận thấy việc cho vay SME vẫn còn gặp một số vướng mắc chính, như khó khăn chung của thị trường, biến đổi khí hậu, thiên tai; hạn chế xuất phát từ chính bản thân SME, chính sách bảo lãnh tín dụng cho DNNVV còn tồn tại nhiều bất cập...

Theo chuyên gia tài chính Cấn Văn Lực, các kênh tiếp cận vốn của SME không chỉ có nguồn vốn tín dụng ngân hàng, mà còn có các nguồn vốn khác, như vốn từ ngân sách Nhà nước thông qua trợ cấp, bảo lãnh, bảo hiểm,…; nguồn vốn nước ngoài; thị trường vốn (chứng khoán, trái phiếu); đối tác (trả chậm, tín dụng thương mại…). Tuy nhiên, không phải doanh nghiệp SME nào cũng đủ điều kiện tiếp cận được các nguồn vốn nói trên.

Đối với nguồn vốn tín dụng, hiện một số ngân hàng chưa thực sự “mặn mà” đối với khách hàng SME, một phần do biên lợi nhuận thấp (do trần lãi suất cho vay), trong khi rủi ro và chi phí hoạt động cao. Đặc biệt chưa có sự phối hợp chặt chẽ giữa Quỹ Bảo lãnh tín dụng và các TCTD trong thẩm định, nhận TSĐB. Ngoài ra, còn có nguyên nhân từ chính bản thân doanh nghiệp SME do trình độ quản lý còn yếu kém, công nghệ lạc hậu, thông tin thiếu minh bạch, khó đối chiếu...

Giải pháp gỡ vướng

Trong bối cảnh phần lớn các SME đang thiếu TSĐB để thế chấp vay vốn ngân hàng, thì cần phải mở ra các kênh huy động vốn khác như: phát hành cổ phiếu, trái phiếu, cho vay tài chính, quỹ hỗ trợ SME, huy độn vốn trong dân...

TS. Cấn Văn Lực cho rằng, cần sớm ban hành và triển khai có hiệu quả các văn bản hướng dẫn thực hiện Luật hỗ trợ SME, đồng thời tăng cường vai trò của các Hiệp hội SME và hợp tác giữa các TCTD và các quỹ bảo lãnh tín dụng...

“Cân nhắc về cơ chế trần lãi suất cho vay SME và phát triển hệ thống thông tin doanh nghiệp để tạo điều kiện cho doanh nghiệp tiếp cận vốn vay”, TS Cấn Văn Lực nhấn mạnh.

Ông Nguyễn Quốc Hùng cho rằng, UBND các tỉnh, thành phố cần tích cực triển khai có hiệu quả các chính sách hỗ trợ SME quy định tại Luật hỗ trợ SME và hướng dẫn của các Bộ, ngành trung ương, đồng thời phối hợp chặt chẽ với ngành ngân hàng trong việc triển khai chương trình kết nối ngân hàng-doanh nghiệp để tháo gỡ khó khăn khi doanh nghiệp tiếp cận vay vốn ngân hàng.

Bà Hoàng Thị Hồng, Giám đốc Quỹ Bão lãnh tín dụng cho doanh nghiệp SME- Bộ Kế hoạch & Đầu tư, cho biết, để tạo vốn mồi thu hút các nguồn lực cho doanh nghiệp SME, cần nới quy định về biện pháp bảo đảm cho bảo lãnh vay vốn và áp dụng mức trần bảo lãnh khác nhau đối với doanh nghiệp có hay không có TSĐB, đồng thời chấp nhận tài sản thế chấp là hợp đồng sản xuất hay hợp đồng bán hàng hoá của doanh nghiệp…

TS. Cấn Văn Lực - Chuyên gia Kinh tế trưởng BIDV & Thành viên Hội đồng Tư vấn Chính sách Tài chính - Tiền tệ Quốc gia:

Các SME cần minh bạch hoạt động và báo cáo tài chính, thiện chí hợp tác, phối hợp với TCTD trong cung cấp thông tin, cơ cấu lại nợ và xây dựng phương án kinh doanh phù hợp. Đồng thời chủ động tăng hiểu biết về tài chính- tín dụng, bảo lãnh và các chính sách hỗ trợ SME, tăng cường liên kết (ngang và dọc) cùng chia sẻ khó khăn, cơ hội, chủ động quyết liệt tham gia chuỗi cung ứng, nhất là liên kết doanh nghiệp FDI. Bà Hoàng Thị Hồng – Giám đốc Quỹ hỗ trợ DNNVV, Bộ KH và ĐT:

Khi doanh nghiệp đi vào giai đoạn phát triển bền vững, ngân hàng nên tham gia vào hỗ trợ doanh nghiệp. Khi đó, Ngân hàng sẽ có điều kiện lựa chọn những doanh nghiệp tốt nhất, chia thành 4 hạng, A,B,C,D theo tiêu chuẩn quốc tế. Những doanh nghiệp nhóm A,B thì ngân hàng tham gia hỗ trợ, nhóm doanh nghiệp C,D thì các quỹ hỗ trợ SME hoặc các quỹ bảo lãnh tín dụng SME... Như vậy, quỹ hỗ trợ không thực hiện đại trà với toàn bộ doanh nghiệp SME. TS. Nguyễn Thị Hiền - Phó viện trưởng Viện Chiến lược Ngân hàng Ngân hàng Nhà nước Việt Nam:

TS Vũ Đình Ánh, Chuyên gia tài chính:

Vấn đề then chốt hiện nay là bất đồng ngôn ngữ. Ngân hàng nói ngôn ngữ của mình là tài chính – tiền tệ trong khi SMEs nói ngôn ngữ của dân kinh tế trả lời cho câu hỏi sản xuất cái gì, cho ai và như thế nào? Trong khi đó, cái mà ngân hàng quan tâm là doanh nghiệp phải kiểm soát được dòng tiền, phải có kế hoạch tài chính. Chính vì vậy, muôn đời ngân hàng và doanh nghiệp SME không thể gặp nhau do bất đồng. Ông Nguyễn Xuân Dương, Chủ tịch Hiệp hội doanh nghiệp tỉnh Hưng Yên:

Người lao động khi gửi tiết kiệm vào ngân hàng hoặc công trái nhà nước thì phần lãi tiền gửi không phải nộp thuế thu nhập cá nhân (TNCN); nhưng khi mua trái phiếu của doanh nghiệp thì lãi trái phiếu lại phải chịu thuế TNCN. Nhà nước cần điều chỉnh chính sách này để người lao động tích cực tham gia hỗ trợ vốn cho các doanh nghiệp. Các địa phương cần giải quyết thủ tục nhanh cho các doanh nghiệp mua bán, chuyển nhượng cổ phần để các doanh nghiệp khó khăn nhanh chóng khôi phục hoặc chuyển hướng sản xuất. |