Việc kích cầu tiêu dùng cuối năm sẽ cần trợ lực lớn từ nguồn vốn tín dụng tiêu dùng. Trong bối cảnh lãi suất có xu hướng tăng như hiện nay, nguồn vốn này có thuận lợi?

Càng về gần cuối năm, tiêu dùng và đầu tư công càng trở thành trọng điểm - hướng đến của các lực kích cầu. Đây là 2 trong số các trụ cột quan trọng nhất đóng góp cho tăng trưởng GDP. Trong đó, tiêu dùng nội địa vào mùa lễ tết thông thường sẽ không chỉ giúp tăng trưởng GDP quý cuối năm tăng vọt, mà còn đóng góp cho các doanh nghiệp đạt chỉ tiêu kinh doanh, đặc biệt là các doanh nghiệp có cốt lõi sản xuất, phân phối, đầu ra ở thị trường nội địa.

Mới đây, Thủ tướng Chính phủ đã có công điện chỉ đạo điều hành, trong đó với lĩnh vực tiền tệ, Thủ tướng yêu cầu Thống đốc NHNN điều hành chính sách tiền tệ chủ động, linh hoạt, kịp thời, hiệu quả, hài hòa, chặt chẽ với chính sách tài khóa và các chính sách vĩ mô khác; tiếp tục chỉ đạo các tổ chức tín dụng nghiên cứu xây dựng các sản phẩm tín dụng, dịch vụ ngân hàng cho lĩnh vực tiêu dùng, phục vụ đời sống; đơn giản hóa thủ tục vay vốn, vay tiêu dùng, tạo điều kiện thuận lợi cho người dân, doanh nghiệp trong tiếp cận vốn vay nhằm thúc đẩy tiêu dùng hàng hóa sản xuất trong nước.

Ngay sau đó, NHNN đã có văn bản thông báo chủ động tăng hạn mức tín dụng cho các ngân hàng thương mại (NHTM) mà không cần đề nghị. Đồng thời, NHNN yêu cầu các NHTM tiếp tục tiết giảm chi phí, phấn đấu giảm lãi suất vay.

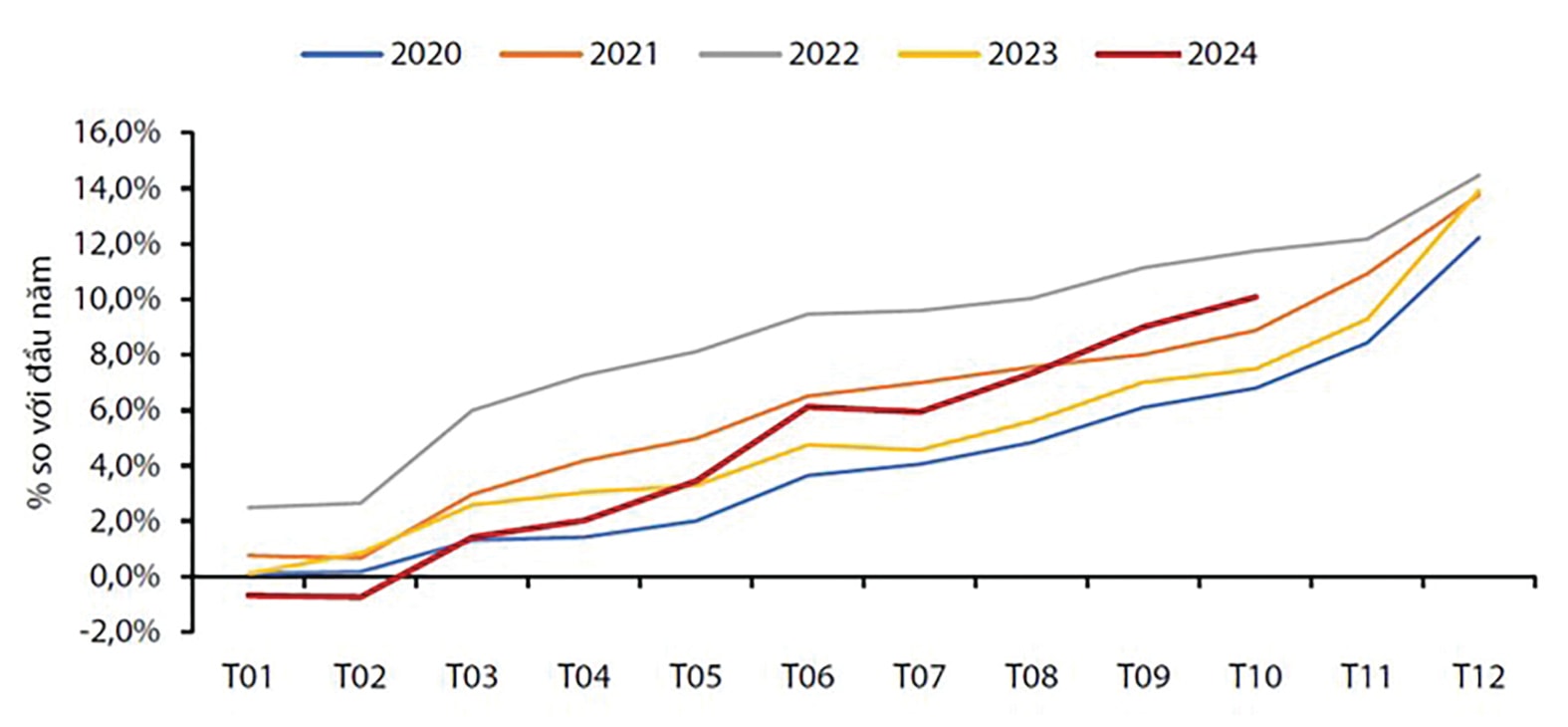

Việc nới thêm hạn mức tín dụng cho nhiều ngân hàng là động thái quan trọng trong bối cảnh tín dụng toàn hệ thống tính dến ngày 22/11/2024 đã tăng 11,12% so với cuối năm 2023. So với kịch bản NHNN đặt ra đầu năm 14-15%, ở mức bình thường thấp (14%), dư địa room toàn hệ thống được tính còn 2,8%. Tuy nhiên, ở nhiều NHTM, tăng trưởng tín dụng tích cực sau 9 tháng đầu năm 2024 như trường hợp Techcombank (20,8%), LPBank (16,1%), HDBank (16,1%), Nam A Bank (15,8%), MB (14,9%), TPBank (14,4%), MSB (14,4%), ACB (13,8%),... Trong đó theo đánh giá của các chuyên gia VPS, HDBank, VPBank, ACB có lợi thế bán lẻ lớn và tệp khách hàng lớn ở thị trường phía Nam, có thể tiếp tục thúc đẩy cho vay bán lẻ - tiêu dùng.

Bên cạnh đó, nhóm các ngân hàng Big 4 có thị phần tín dụng lớn, như VCB, Vietinbank, BIDV sau những tháng đầu năm ì ạch mở rộng dư nợ cho vay, dự kiến cũng sẽ về đích tăng trưởng tín dụng cuối năm, đặc biệt khi khu vực đầu tư công đang ráo riết tăng tốc giải ngân. Các nhà băng này đều có hạn mức tín dụng tích cực như VCB (14%); BIDV (14,04), chưa kể nguồn vốn ra thị trường dự kiến sẽ được nới thêm khi VCB vừa được Quốc hội thông qua tăng vốn; đồng thời nhận sáp nhập CB.

Nguồn vốn được nới rộng với dự kiến hàng trăm nghìn tỷ đồng trong hạn mức sẽ còn được bung ra thị trường, hứa hẹn một đợt “bơm tiền” mới vào hệ thống để tăng chi tiêu, tiêu dùng, tạo hiệu ứng lan tỏa và giúp GDP quý IV theo mục tiêu từ trên 7,4%, để đưa tăng trưởng chung đạt kế hoạch.

Bên cạnh nguồn vốn có, trong ngắn hạn, tín hiệu tỷ giá hạ nhiệt tạm thời từ nay đến cuối năm (trước khi ông Donald Trump nhậm chức), cũng dự báo thuận lợi cho mục tiêu giảm áp lực nguồn vốn trong ngắn hạn của các ngân hàng và hạ nhiệt lãi suất liên ngân hàng, giảm giá vốn. Điều này giúp cho mục tiêu giữ lãi suất vay ở mức thấp từ nay đến cuối năm có thể khả thi.

Chuyên gia tài chính Nguyễn Lê Ngọc Hoàn nhận định, trong tổng thể chung, các yếu tố hỗ trợ kích thích tín dụng tiêu dùng chảy mạnh có giá trị như việc Quốc hội thông qua giảm 2% thuế suất thuế giá trị gia tăng (VAT) trong 6 tháng đầu năm 2025, cũng sẽ giúp doanh nghiệp tiếp tục giảm giá hàng bán, người tiêu dùng được lợi.

Ở các khu vực chuyên biệt, ví dụ tiêu dùng thiết yếu, chuyên gia cho rằng các chương trình kích cầu cần sự vào cuộc của các công ty với các gói tài chính tiêu dùng lớn như gói 20.000 tỷ đồng mà HDSaison hay FeCredit triển khai năm trước. “Tính theo tỷ lệ giải ngân của gói tài chính tiêu dùng như các thông số được biết có thể được nhận diện mức thấp, các gói tín dụng này có ý nghĩa lớn với khu vực người tiêu dùng cần kích cầu cải thiện sức mua. Do khoản nợ vay ngắn, tất toán nhanh, nên tổng dư nợ lũy kế đã giải ngân là rất lớn”, ông Hoàn nhận định.

Đối với khu vực bất động sản (BĐS) được các doanh nghiệp kỳ vọng là điểm đến của dòng tiềntiêu dùng BĐS nhà ở. Theo dữ liệu phân tích, ông Đoàn Minh Tuấn, Công ty FIDT cho biết nhiều doanh nghiệp BĐS nhà ở có thể sẽ đẩy mạnh mở bán, bàn giao cuối năm. Các công đoạn đều cần nguồn tín dụng hỗ trợ “đòn bẩy” tài chính cho người mua. Hàng loạt dự án thuộc KDH, PDR, DXG, NLG… dự kiến sẽ tiếp tục bung giỏ hàng và bàn giao trước Tết, sẽ giúp các doanh nghiệp này cải thiện dòng tiền, cũng như thúc đẩy tín dụng bán lẻ tiêu dùng của ngân hàng. Chưa kể các chương trình kích cầu nhà ở riêng, ví dụ TP HCM vừa triển cho đối tượng vay là cán bộ, công chức, viên chức để tạo lập nhà ở với vốn vay có lãi suất chỉ 3,2%/ năm, lãi vay theo dư nợ giảm dần…

Tuy nhiên, nhìn ở góc độ doanh nghiệp và người tiêu dùng, ông Nguyễn Lê Ngọc Hoàn cho rằng vẫn cần NHNN và NHTM có động thái để xác lập xu hướng lãi suất thấp dài hơi hơn, giúp kích thích tâm lý người vay trước e ngại lãi suất thả nổi.