Ngành ngân hàng đã tăng trưởng mạnh những tháng đầu năm, nhưng lợi nhuận đến cuối năm sẽ có sự phân hóa sâu vì nợ xấu.

Trong những tháng đầu năm, các ngân hàng đã tăng trưởng mạnh nhờ cầu tín dụng tăng lên trên cơ sở và hỗ trợ đà phục hồi của nền kinh tế. Bên cạnh đó, biên lãi ròng (NIM) vẫn duy trì mở rộng do lãi suất huy động giảm nhanh hơn lãi suất cho vay.

Thống kê của NHNN cho biết đến 21/6/2021, tín dụng toàn nền kinh tế tăng 5,47% so với cuối năm 2020. Nếu so với mức tăng cùng kỳ năm 2020, mức tăng nửa đầu năm 2021 đã cao hơn gấp đôi.

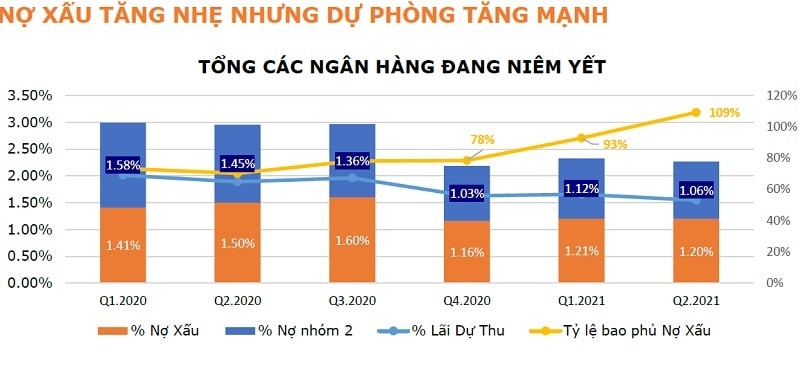

Nợ xấu toàn ngành với tỉ lệ nợ xấu nội bảng có xu hướng tăng trong các tháng đầu năm 2021, tăng từ mức 1,69% (cuối năm 2020) lên 1,78% (cuối tháng 4.2021). Tuy nhiên, mức tăng này chưa phản ánh những rủi ro tiềm ẩn mà hệ thống ngân hàng phải đối mặt trong thời gian tới.

Trong khi đó, dự phòng cho nợ xấu tăng nhanh hơn, đặc biệt là ở VCB, CTG, BID, ACB, MBB. Tăng trưởng về lợi nhuận trước chi phí dự phòng rủi ro tín dụng thể hiện rõ chất lượng lợi nhuận của ngân hàng trong bối cảnh hiện tại. Dù vậy, trong kì quý 2, các ngân nàng vẫn duy trì và đẩy mạnh chi phí dự phòng cho nợ xấu. Giúp cho tổng tỷ lệ bao phủ nợ xấu của các ngân hàng đang niêm yết vượt 100%. Trong đó phải kể đến những đóng góp rất lớn của VCB và BID và CTG.

Theo thống kê của chúng tôi, các ngân hàng đều trích lập dự phòng trên cơ sở phân nhóm nợ theo quy định, và dự phòng rủi ro tín dụng cụ thể được xác định dựa trên việc sử dụng các tỷ lệ dự phòng theo quy định đối với khoản nợ gốc sau khi trừ đi khoản giá trị tài sản đảm bảo đã được chiết khấu. Và tỷ lệ bao phủ theo đó ở nhiều ngân hàng không chỉ vượt 100% mà còn mức “bao dư” cao như VCB đạt 352%, tức cứ 100 đồng nợ xấu thì nhà băng này đã dự phòng tới 352 đồng. Trước đó, hồi đầu năm, tỷ lệ bao phủ nợ xấu của VCB chạm mức kỷ lục 379%. Có nghĩa những ngân hàng như vậy đã trích cho nhóm nợ xấu 3-5 không chỉ 50-100% theo như quy định mà có thể còn hơn nữa. Theo đó thì việc “nhảy” nhóm nợ theo phân loại khi đến kỳ bắt buộc phân loại nợ đã được tái cơ cấu, nếu có chuyển thành nợ xấu, khoản bao dự phòng này sẽ là bộ đệm nợ xấu quan trọng, hay như ta hay nói là “tấm khiên” hỗ trợ đảm bảo chất lượng nợ và tài sản ngân hàng.

Dự phòng bao nợ xấu vì vậy là một trong những cơ sở phản ánh rằng ngân hàng nào trích dự phòng cao thì ngân hàng đó có tầm nhìn xa, biết lo xa; hơn thế cũng là có sự tự tin vào năng lực tài chính của ngân hàng mình, vẫn đảm bảo lợi nhuận ở mức kỳ vọng của cổ đông và nhà đầu tư theo kế hoạch được giao. Bởi nếu trích nhiều mà không có nguồn, ngân hàng sẽ bị lạm vào lợi nhuận báo cáo.

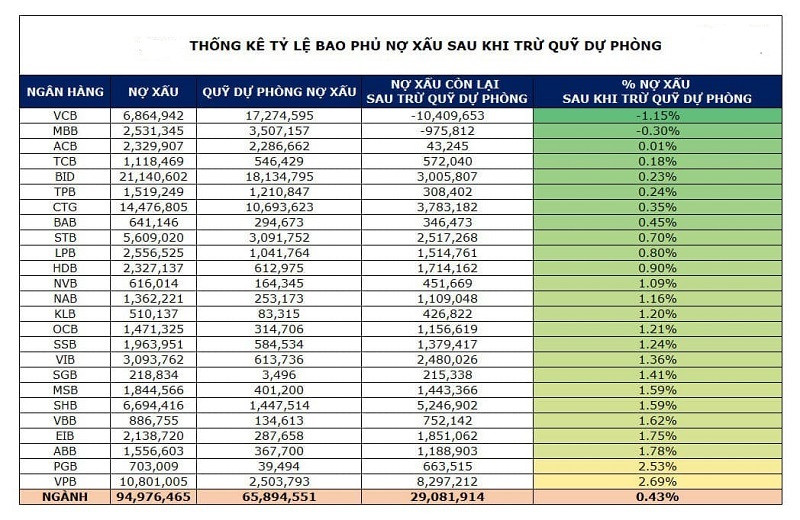

Số liệu thống kê cho thấy tại cuối tháng 6/2021, trong 25 ngân hàng niêm yết, có 10 ngân hàng giữ nợ xấu thấp dưới 1% sau khi trừ đi quỹ dự phòng, 13 ngân hàng có nợ xấu >1% sau khi trừ đi quỹ dự phòng trong đó bao gồm cả Vietcombank (1,15%) dù ngân hàng này trích dự phòng cao nhưng cũng đang có tín hiệu tăng nợ xấu do thực hiện cơ cấu lại các khoản nợ lớn nhằm hỗ trợ cho khách hàng. PGB và VPBank có nợ xấu trên 2% sau khi trừ đi quỹ dự phòng nợ xấu. Điều này thể hiện một phần có sự khác biệt trong việc các ngân hàng áp dụng Thông tư 03/2021 để trích lập trong các quý vừa qua.

Tuy nhiên nhìn chung trên 25 ngân hàng có 94,9 nghìn tỷ đồng nợ xấu, đã trích quỹ dự phòng tới 65,8 nghìn tỷ đồng cho thấy các ngân hàng có sự thận trọng nhất định, khiến nợ xấu sau trừ quỹ dự phòng chỉ còn 29,08 nghìn tỷ đồng tức tương đương 0,43% sau trừ quỹ, thì đây là tỷ lệ “đẹp” đối với nợ xấu trong bối cảnh dịch bệnh hiện nay.

Dĩ nhiên, việc đánh giá tác động các khoản nợ xấu phát sinh trong tương lai hiện vẫn còn phụ thuộc vào diễn biến dịch bệnh, tác động đến khả năng trả nợ, tức khả năng hoàn nhập dự phòng giúp tăng lợi nhuận của các ngân hàng; cũng như tác động đến nợ xấu phát sinh trong tương lai.

Lưu ý là áp dụng Thông tư 03/2021 của NHNN, thì các nhóm nợ bị ảnh hưởng vẫn được giữ nguyên nhóm và không bị chuyển thành nợ xấu. Do đó tỷ lệ nợ xấu hiện nay chưa phản ánh hết các khó khăn từ dịch COVID-19. Tuy nhiên, với tấm đệm dự phòng cho nợ xấu hiện nay thì chúng tôi cho rằng các ngân hàng có thể vượt qua dễ dàng, đặc biệt là đối với các ngân hàng có tỷ lệ bao phủ nợ xấu cao.

Có thể bạn quan tâm