Trong quá trình tìm hiểu hợp tác, các ngân hàng thay vì lo ngại cạnh tranh mất thị phần hay nguy cơ thay đổi cơ cấu quản lý, sẽ quan tâm hơn về bảo mật thông tin ngân hàng và khách hàng.

Nhằm đánh giá những ảnh hưởng vi mô và các tiêu chí mà các công ty Fintech và ngân hàng sử dụng để lựa chọn đối tác liên kết, nhóm tác giả đã thực hiện khảo sát hai nhóm đối tượng: Các cán bộ quản lý cấp cao, cấp trung của ngân hàng và của công ty Fintech.

Cùng nhau khai thác thị trường thanh toán, tài chính tiêu dùng cá nhân, là một trong số các mục tiêu để ngân hàng bắt tay Fintech

Theo đó, tại các ngân hàng thương mại, phương pháp chọn mẫu phân tầng theo hai nhóm ngân hàng Việt Nam được thực hiện, bao gồm: nhóm 1 là NHTMCP do Nhà nước sở hữu trên 50% (mã là SCB), nhóm 2 là NHTMCP khác (mã là CB). Tại các công ty Fintech, nhóm 1 là các công ty Fintech đã thành lập và hoạt động trên 3 năm (mã là Fintech1). Nhóm 2 là các công ty Fintech được thành lập và hoạt động dưới 3 năm (mã là Fintech2). Sau khi phân tầng thành các nhóm ngân hàng và công ty Fintech, phương pháp phân tầng cân bằng chọn mẫu được áp dụng để chọn ra mỗi nhóm 3-5 ngân hàng / công ty Fintech, đại diện cho mỗi nhóm tham gia phỏng vấn. Các nhóm này được lựa chọn theo các tiêu chí tương đồng về quy mô, hoạt động kinh doanh và đối tượng khách hàng mục tiêu.

Nhóm tác giả đã sử dụng bảng câu hỏi phỏng vấn được xây dựng dựa trên các tài liệu nghiên cứu của các công ty tư vấn KPMG, PWC. Kết quả phỏng vấn cho thấy những điểm đáng chú ý trong việc thực hiện bắt tay giữa ngân hàng - Fintech như sau:

Tác động của quá trình cạnh tranh hoặc hợp tác với công ty Fintech đối với ngân hàng

Các ngân hàng khi được hỏi có lo ngại về nguy cơ thị phần của ngân hàng bị giảm trước sự cạnh tranh của Fintech hay không thì phần lớn SCB và CB đều cho rằng họ có lo ngại về vấn đề đó, tuy nhiên không quá nhiều. Theo nhận định chung thì các ngân hàng có thế mạnh hơn Fintech về mạng lưới khách hàng, về qui mô, uy tín và hiện nay cũng đang đầu tư rất nhiều cho dịch vụ ngân hàng điện tử. Mặt khác, SCB có những phân khúc khách hàng như doanh nghiệp lớn, khách hàng truyền thống của ngân hàng là những lợi thế cạnh tranh mà Fintech khó tiếp cận được. Về sự thay đổi của sản phẩm ngân hàng trước sự phát triển của công ty Fintech, hầu như các ngân hàng được phỏng vấn (SCB và CB) đều cho rằng sản phẩm ngân hàng đã, đang và sẽ thay đổi rất nhiều so với các sản phẩm truyền thống, nhất là sản phẩm tiền gởi, thanh toán. Các ngân hàng hiện nay đều cung cấp dịch vụ ngân hàng điện tử và liên kết các cổng thanh toán với công ty Fintech trong lĩnh vực thanh toán.

Về việc thay đổi cơ cấu quản lý của ngân hàng trong quá trình cạnh tranh - hợp tác với công ty Fintech, SCB nhận định là có sự thay đổi trong cơ cấu quản lý, một số phần mềm công nghệ cần tích hợp giữa ngân hàng và Fintech, dẫn đến thay đổi về nhân sự và cơ cấu quản lý.

Về những lợi ích (benefits) khi hợp tác với Fintech, phần lớn các ngân hàng (SCB và CB) đều cho rằng việc hợp tác giúp ngân hàng thúc đẩy tài chính toàn diện, giúp giảm chi phí, tăng trưởng doanh thu, giúp ngân hàng đổi mới sản phẩm, tăng lượng khách hàng. Riêng SCB cho rằng sự hợp tác thúc đẩy ngân hàng cấu trúc lại cơ cấu, tinh gọn đội ngũ nhân viên và nỗ lực đổi mới quản trị nội bộ. Các đại diện của Fintech (FT1 và FT2) cho rằng sự hợp tác với ngân hàng giúp các Fintech gia tăng sự nhận diện thương hiệu (brand awareness); tăng niềm tin của khách hàng; tiếp cận được nguồn vốn (ví dụ: thanh toán qua các ví điện tử, tiếp nhận nguồn vốn đầu tư của ngân hàng….); tận dụng được kinh nghiệm của ngân hàng trong việc thiết lập các quy định pháp lý trong hoạt động kinh doanh ngân hàng; học hỏi được kinh nghiệm về quản trị rủi ro của ngân hàng. Tuy nhiên, về lợi ích “tận dụng mạng lưới phân phối rộng lớn của ngân hàng” nhận được ý kiến trái chiều của một số FT2, họ cho rằng các Fintech chủ yếu dựa vào kết nối điện tử, không phụ thuộc vào các kênh phân phối của ngân hàng.

Những trở ngại của ngân hàng trong quá trình hợp tác với công ty Fintech

Các ngân hàng SCB và CB đều cho rằng trở ngại ngân hàng có thể gặp phải trong quá trình hợp tác gồm: vấn đề bảo mật thông tin ngân hàng, bảo mật thông tin khách hàng. Riêng SCB rất quan tâm đến vấn đề đảm bảo an ninh mạng nội bộ. Các ngân hàng SCB và CB đều cho rằng hệ thống pháp lý về hợp tác Fintech với ngân hàng chưa hoàn thiện; thủ tục pháp lý để thực hiện hợp tác còn phức tạp. Tuy nhiên có hai ngân hàng CB có ý kiến trung lập về vấn đề này. Các yếu tố liên quan đến sự khác biệt về văn hóa tổ chức, vấn đề khó xác định cơ chế hợp tác chưa thực sự có ý kiến rõ ràng từ phía các chuyên gia ngân hàng khi chỉ có 1 SCB và 1 CB nêu lên vấn đề này.

Các Fintech (FT1 và FT2) đánh giá về những trở ngại khi hợp tác với ngân hàng, một nửa cho rằng họ quá khác biệt về văn hóa tổ chức với ngân hàng, số còn lại cũng nhận định mức độ khác biệt là đáng kể và hai bên cần phải hiểu về văn hóa tổ chức của nhau và chấp nhận sự khác biệt. Chỉ một FT2 lo ngại về bảo mật bí mật kinh doanh, các FT còn lại đều cho rằng họ rất ít lo ngại hoặc hoàn toàn không lo ngại gì. Phần lớn FT1 và FT2 đều cho rằng họ có quy mô tương đối cạnh tranh so với các đối thủ FT khác nên không lo ngại về lợi thế hợp tác với ngân hàng, chỉ 1 FT2 cho rằng quy mô của họ quá nhỏ nên ngân hàng chưa muốn hợp tác với họ dù họ đã tiếp cận vài lần. Các FT1 và FT2 đều có chung nhận định là hệ thống pháp lý về hợp tác chưa hoàn thiện, thủ tục phức tạp gây trở ngại lớn cho tiến trình hợp tác.

Các tiêu chí ngân hàng đặt ra khi lựa chọn đối tác Fintech để hợp tác

Các ngân hàng SCB và CB đều nhận định rằng danh tiếng, uy tín và kinh nghiệm quản lý của công ty Fintech là những tiêu chí quan trọng để các ngân hàng lựa chọn đối tác Fintech. Các tiêu chí khác như cơ chế hoạt động; năng lực tài chính; công nghệ ưu việt của công ty Fintech cũng được đánh giá cao nhằm gia tăng sự hài lòng của khách hàng. Ngoài ra, có 2 CB cho biết họ quan tâm nhiều đến lợi ích đem lại từ sự hợp tác (như doanh thu/thị phần/tính đổi mới sáng tạo) hơn là đặt ra những tiêu chí lựa chọn đối tác.

Các thế mạnh của ngân hàng và Fintech

Các thế mạnh cụ thể của ngân hàng so với công ty Fintech gồm: cơ chế quản lý rủi ro tốt (SCB và CB); hệ thống văn bản pháp lý chặt chẽ, Hạ tầng công nghệ hiện đại; Lợi thế về quy mô; Kênh phân phối rộng lớn; Hiểu rõ khách hàng (KYC). Tuy nhiên về việc “Nâng cao niềm tin của khách hàng”; số ít ngân hàng (CB) cho rằng đây là thế mạnh của ngân hàng, đa số các ngân hàng có ý kiến trung lập về vấn đề này. Một nửa các ngân hàng được phỏng vấn (SCB) cho rằng “Có uy tín, danh tiếng; có tiềm lực tài chính mạnh” là thế mạnh của ngân hàng khi kết hợp với Fintech, các ngân hàng CB có ý kiến trung lập về vấn đề này. Hầu hết các ngân hàng đều thống nhất các thế mạnh vượt trội của Fintech là: quản lý và xử lý dữ liệu, sự phát triển về công nghệ thông tin, sự nhạy bén, tính đổi mới sáng tạo, dịch vụ Fintech giúp tiết kiệm chi phí và thời gian cho khách hàng cũng như cung cấp những trải nghiệm phong phú.

Các lĩnh vực công ty Fintech đã, đang và sẽ hợp tác với các ngân hàng

Các lĩnh vực lấy ý kiến chuyên gia gồm Kết nối thanh toán điện tử, Tư vấn tài chính cá nhân, Cho vay ngang hàng, Phát triển công nghệ Blockchain, AI, Bigdata, Điện toán đám mây, An ninh mạng và Qúa trình tự động hóa bằng robot.

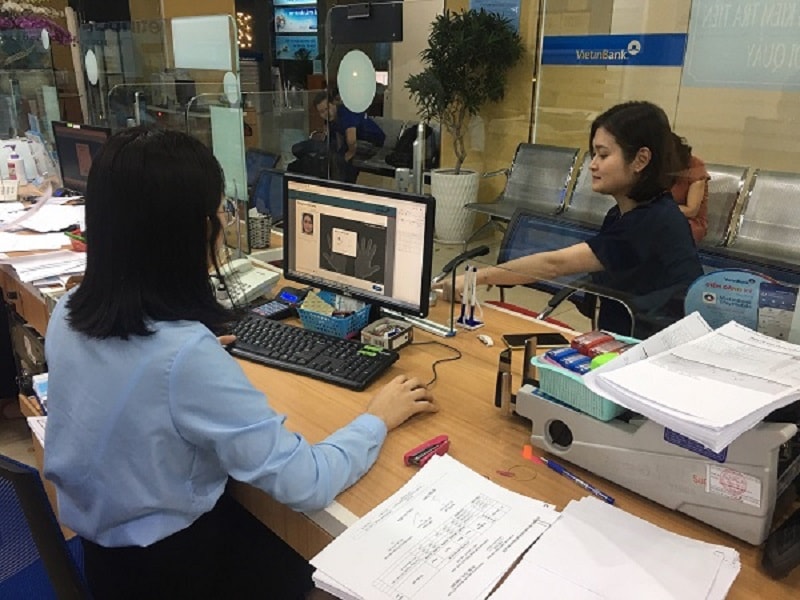

VietinBank bắt tay Fintech Wee Digital để thí điểm thanh toán sinh trắc học

Kết nối thanh toán điện tử: Kết quả phỏng vấn cho thấy chỉ có 1 đại diện ngân hàng của SCB và 1 đại diện của CB cho biết không thực hiện hợp tác với công ty Fintech, các ngân hàng còn lại đã có hợp tác hoặc đang có ý định hợp tác với công ty Fintech trong lĩnh vực này.

Tư vấn tài chính cá nhân: Phần lớn đại diện của các ngân hàng SCB và CB cho biết họ đang cân nhắc hợp tác với Fintech trong lĩnh vực tư vấn tài chính cá nhân, chỉ có 1 CB cho biết không có ý hợp tác.

Cho vay ngang hàng: một nửa đại diện ngân hàng (SCB và CB) cho biết họ đang cân nhắc việc hợp tác với Fintech trong lĩnh vực cho vay ngang hàng, trong khi đó một nửa còn lại không có ý định hợp tác với Fintech trong lĩnh vực này.

Phát triển công nghệ Blockchain: Đa phần các đại diện ngân hàng (SCB và CB) cho biết ngân hàng họ đang cân nhắc hợp tác với các công ty Fintech trong việc phát triển công nghệ Blockchain, chỉ có 1 CB không có ý hợp tác với công ty Fintech trong lĩnh vực này.

Trí tuệ nhân tạo AI: các đại diện SCB và SB cho biết họ đang cân nhắc hợp tác với các công ty Fintech trong việc ứng dụng AI, ngoài ra một ngân hàng hiện đang hợp tác với Fintech trong lĩnh vực này.

Về các sản phẩm khác như khai thác dữ liệu lớn Big Data, Điện toán đám mây, An ninh mạng và quá trình tự động hóa bằng robot, kết quả phỏng vấn cho thấy 2 ngân hàng được phỏng vấn hiện đang hợp tác với Fintech trong lĩnh vực khai thác dữ liệu lớn Big Data (SCB và CB), 6 ngân hàng đang cân nhắc hợp tác (CB) và 2 ngân hàng chắc chắn sẽ hợp tác với Fintech trong lĩnh vực này (CB).

Nhìn chung, đa phần các ngân hàng nhìn nhận việc hợp tác với các công ty Fintech trong các lĩnh vực nói trên khá tích cực, đặc biệt trong lĩnh vực ứng dụng trí tuệ nhân tạo AI, Khai thác dữ liệu lớn Big data, An ninh mạng, Qúa trình tự động hóa bằng robot.

Khi phỏng vấn các công ty Fintech đang ở giai đoạn nào trong việc phát triển các sản phẩm ứng dụng công nghệ mới như AI, blockchain và robot, kết quả cho thấy các công ty Fintech được hỏi (FT1 và FT2) đều trả lời họ đang ở giai đoạn thử nghiệm sản phẩm và một số đã có sản phẩm tiếp cận được thị trường nhưng chưa mang lại lợi nhuận. Công ty Fintech FT2 cho rằng họ chỉ ở giai đoạn thử nghiệm, chưa có sản phẩm cụ thể.

Các trở ngại công ty Fintech gặp phải khi kết hợp với ngân hàng

Về lĩnh vực bảo mật bí mật kinh doanh của công ty: một số ít công ty FT1 được hỏi lo ngại về vấn đề này, các công ty Fintech còn lại đều cho rằng họ rất ít lo ngại hoặc hoàn toàn không lo ngại gì. Một nửa số công ty Fintech (FT1 và FT2) cho rằng họ quá khác biệt về văn hóa tổ chức so với ngân hàng, số còn lại cũng nhận định mức độ khác biệt là đáng kể và hai bên cần phải hiểu về văn hóa tổ chức của nhau và chấp nhận sự khác biệt. Từ đó dẫn đến việc khó xác định cơ chế hợp tác, số còn lại cho rằng đây là vấn đề cần quan tâm, bàn bạc giữa đôi bên.

Phần lớn các công ty Fintech đều cho rằng hệ thống pháp lý về hợp tác với ngân hàng chưa hoàn thiện, thủ tục pháp lý phức tạp nên gây khó khăn cho quá trình hợp tác, số còn lại không có ý kiến.

Kỳ 3: Hàm ý chính sách hay ưu tiên để thúc đẩy hợp tác

*Nhóm tác giả: TS. Hoàng Hải Yến, TS. Nguyễn Thị Hồng Nhung, ThS. Nguyễn Thị Thùy Dương (ĐH Kinh tế TP HCM) & ThS. Vũ Bích Ngọc, ThS. Trần Hoàng Trúc Linh (ĐH Mở TP HCM)

Có thể bạn quan tâm