Nhiều ý kiến lo ngại, Thông tư số 06/2023/TT-NHNN có hiệu lực thi hành kể từ ngày 1/9/2023 sẽ giống như dựng thêm “rào chắn”, khiến việc tiếp cận tín dụng khó khăn hơn so với trước đây.

>>> Dự án bất động sản của Novaland, Hưng Thịnh đang được tháo gỡ

Chỉ còn hơn 1 tháng nữa Thông tư 06/2023 quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng có hiệu lực. Trong bối doanh nghiệp bất động sản (BĐS) đang chật vật với khó khăn kéo dài, thông tư này có thể vô tình tạo thêm một "nút thắt cổ chai" khiến dòng vốn khó đến được với BĐS.

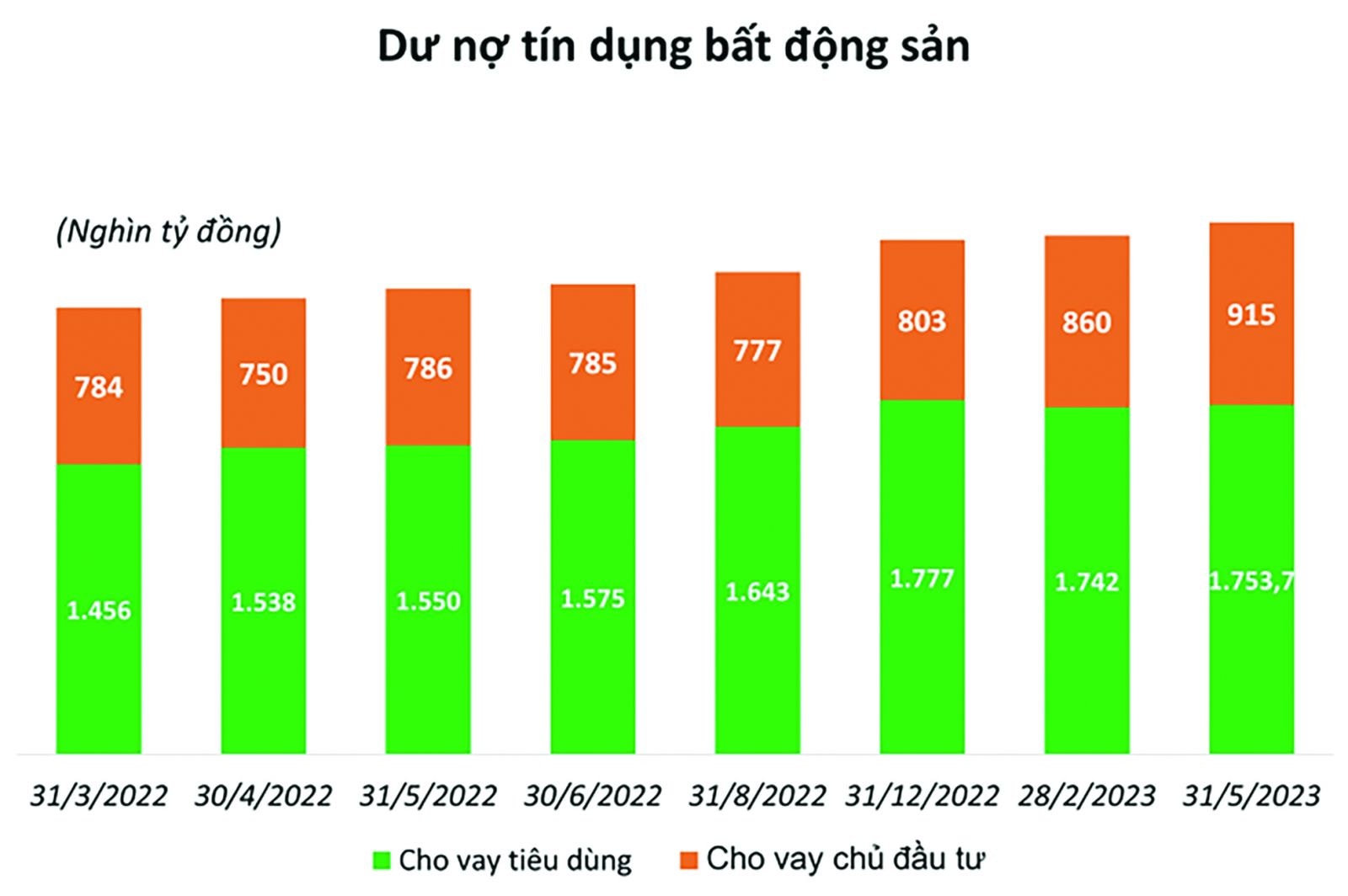

Theo số liệu của Ngân hàng Nhà nước (NHNN), dư nợ tín dụng cho lĩnh vực bất động sản tính đến cuối tháng 5/2023 đạt gần 2,7 triệu tỷ đồng

Tại Thông tư 06, các nội dung sửa đổi, bổ sung được ban hành gồm bổ sung các mục đích vay vốn tiềm ẩn nguy cơ rủi ro cao không được cho vay, đốc thúc các ngân hàng thương mại tăng cường giám sát với các khoản vay phục vụ mục đích đầu tư kinh doanh chứng khoán; mua hoặc kinh doanh BĐS; tạo hành lang pháp lý cho các khoản vay được duyệt thông qua phương tiện điện tử.

Thông tư 06 cũng đề xuất thêm một số quy định đối với các nhu cầu vốn không được cho vay, trong đó đáng chú ý bao gồm đảo nợ, để gửi tiền, thanh toán tiền góp vốn, mua chuyển nhượng phần vốn góp tại các công ty cổ phần chưa niêm yết, thanh toán tiền góp vốn hoặc hợp đồng hợp tác đầu tư với các dự án đầu tư không đủ điều kiện đưa vào kinh doanh.

Tuy nhiên, với quy định không cho vay để thanh toán tiền góp vốn, mua, nhận chuyển nhượng phần vốn góp của công ty trách nhiệm hữu hạn, công ty hợp danh; góp vốn, mua, nhận chuyển nhượng cổ phần của công ty cổ phần chưa niêm yết trên thị trường chứng khoán hoặc chưa đăng ký giao dịch trên hệ thống giao dịch Upcom… cần xem xét thêm.

Những năm qua, hoạt động góp vốn, M&A của doanh nghiệp là khá phổ biến, nhất là giai đoạn hiện nay bởi nhiều doanh nghiệp vừa và nhỏ chưa niêm yết trên thị trường chứng khoán.

Đối với quy định chỉ không cho vay đối với các khoản góp vốn hay hợp tác đầu tư/kinh doanh để thực hiện dự án đầu tư không đủ điều kiện đưa vào kinh doanh theo quy định của pháp luật tại thời điểm Tổ chức tín dụng quyết định cho vay, chứ không phải tất cả.

Tuy nhiên, Ngân hàng Nhà nước cũng nên xem xét lại theo hướng dự án có thể chưa đủ điều kiện hiện nay nhưng có thể sẽ đủ điều kiện trong tương lai (dạng "tài sản hình thành trong tương lai") theo đánh giá của tổ chức tín dụng thì nên cho phép vay tín dụng.

Đặc biệt, với quy định không cho vay để bù đắp tài chính, Thông tư 06 đã loại trừ trường hợp là khách hàng đã ứng vốn để trang trải chi phí thực hiện dưới 12 tháng; chi phí thuộc phương án vay vốn trung dài hạn để thực hiện dự án kinh doanh đó.

Thông tư cần làm rõ: Những chi phí này cần đáp ứng cả hai hay 1 trong 2 điều kiện này? Ngoài ra, việc vay vốn có thể để thanh toán các chi phí phát sinh khác cũng nên cân nhắc cho phép vì đây là nhu cầu chính đáng của bên vay.

Thực tế, khó khăn của thị trường BĐS lần này khác so với “khủng hoảng” cách đây 10 năm. Tỷ lệ nợ xấu cho vay BĐS có cao hơn tỷ lệ nợ xấu bình quân của hệ thống ngân hàng nhưng vẫn trong tầm kiểm soát. Và nếu tính riêng cho vay doanh nghiệp phát triển BĐS chỉ chiếm 7%, về cơ bản không phải là quá lớn.

Việc giảm lãi suất là chưa đủ để hỗ trợ doanh nghiệp trong bối cảnh cầu yếu, đầu ra không có như hiện nay. ẢNH: LV

Rõ ràng, chúng ta còn nhiều dư địa để cho vay BĐS, nhất là phân khúc nhà ở, BĐS khu công nghiệp. Hệ thống ngân hàng trải qua nhiều năm đã có kinh nghiệm để phòng chống rủi ro, kinh nghiệm quản trị rủi ro, quản lý nợ xấu, mua bán sáp nhập (M&A). Do đó, ngành ngân hàng có thể vượt qua được “cơn bão” rủi ro từ lĩnh vực BĐS.

Hiện tại, việc giảm lãi suất là chưa đủ để hỗ trợ doanh nghiệp trong bối cảnh cầu yếu, đầu ra không có như hiện nay. Các chính sách tài khóa, hỗ trợ an sinh phải vào cuộc đồng bộ với chính sách tiền tệ (giảm lãi suất) thì mới có thể kích cầu đầu tư, tiêu dùng tín dụng, hỗ trợ nền kinh tế phục hồi, giúp doanh nghiệp thoát khó khăn.

Ngoài khó khăn của khu vực sản xuất, kinh doanh, sự khó khăn, bế tắc của thị trường BĐS và trái phiếu doanh nghiệp vẫn chưa được tháo gỡ hiệu quả cũng là nguyên nhân gây nên điểm nghẽn dòng tiền. Chỉ khi tất cả các mối rối này được gỡ, dòng tiền mới có thể luân chuyển, tín dụng mới có thể lưu thông.

Các giải pháp tài chính thông thoáng hơn để hỗ trợ doanh nghiệp tiếp cận vốn cũng như thuận lợi hơn trong các hoạt động thương mại quốc tế như thư tín dụng, chuyển tiền, thanh toán quốc tế là rất cần thiết.

Có thể bạn quan tâm

Khơi thông tín dụng bất động sản

03:25, 10/07/2023

Tháo gỡ khó khăn cho tín dụng bất động sản

05:00, 03/07/2023

Cần triển khai cả tín dụng bất động sản cùng tái cơ cấu trái phiếu doanh nghiệp

11:30, 18/02/2023

Mở rộng room tín dụng bất động sản

05:00, 24/12/2022

Tín dụng bất động sản: “Ném chuột đừng để vỡ bình”

12:30, 12/08/2022