Mặc dù vẫn đang đối diện với một số thách thức, song cổ phiếu của Ngân hàng TMCP Công Thương Việt Nam (VietinBank, HoSE: CTG) được kỳ vọng sẽ tiếp tục hút dòng tiền.

Hành trình lịch sử của CTG đã bước vào năm thứ 30. Trong chặng đường dài ý nghĩa đó, CTG luôn khẳng định được vai trò chủ lực trong ngành ngân hàng Việt Nam.

Vừa qua, HĐQT CTG đã phê duyệt kế hoạch phát triển giai đoạn 2018 - 2020, hướng tới tầm nhìn và mục tiêu trung hạn trở thành tập đoàn tài chính có quy mô lớn với hiệu quả hoạt động tốt nhất hệ thống ngân hàng Việt Nam vào năm 2020.

Tăng trưởng đi đôi với kiểm soát chất lượng

Hoạt động kinh doanh 6 tháng đầu năm 2018 của CTG vẫn duy trì được mức tăng trưởng ổn định. So với 31/12/2017, tổng tài sản của ngân hàng đến cuối tháng 6/2018 ước đạt 1.140 nghìn tỷ đồng, tăng 4%; dư nợ tín dụng toàn hệ thống tăng trưởng 7,56%, cao hơn so với tốc độ tăng trưởng tín dụng toàn ngành (6,84%). Trong đó, dư nợ cho vay tăng 9,8% so với đầu năm. Trong khi đó, các chỉ tiêu hiệu quả vẫn duy trì theo kế hoạch đề ra, ROA, ROE hợp nhất ước đạt lần lượt là 1% và 13%.

Có thể bạn quan tâm

07:45, 26/04/2018

09:21, 21/04/2018

14:44, 07/03/2017

12:30, 09/05/2018

10:10, 18/12/2017

Bên cạnh hoạt động cho vay và huy động truyền thống, CTG tích cực triển khai cung cấp dịch vụ công nghệ cao, liên tục cải tiến sản phẩm, dịch vụ, ban hành các gói sản phẩm, dịch vụ theo ngành, lĩnh vực để đáp ứng và khai thác tối đa nhu cầu về sản phẩm, dịch vụ phi tín dụng của khách hàng.

CTG đặc biệt chú trọng tăng trưởng đi đôi với kiểm soát tốt chất lượng tín dụng, không để phát sinh nợ xấu ngoài kế hoạch. Đồng thời CTG tích cực đẩy nhanh thu hồi các khoản nợ ngoại bảng, nợ bán VAMC, nợ xấu, bám sát định hướng xử lý nợ xấu theo Nghị quyết 42 của Quốc hội về xử lý nợ xấu để chủ động triển khai các phương án, kế hoạch xử lý nợ xấu tại CTG có kết quả tốt. Nhờ vậy, tỷ lệ nợ xấu của ngân hàng đến cuối tháng 3/2018 chỉ ở mức 1,25% tổng dư nợ cho vay khách hàng.

Trong giai đoạn 2018 - 2020, HĐQT CTG đã phê duyệt 5 chủ điểm chiến lược kinh doanh toàn hệ thống, phát triển hoạt động kinh doanh bền vững, chuyển dịch cơ cấu kinh doanh, tăng trưởng thu phí dịch vụ, đặc biệt là sản phẩm, dịch vụ thanh toán và nâng cao năng suất lao động, tăng cường năng lực tài chính, quản trị chi phí hiệu quả. Trong đó, nhiệm vụ trọng tâm của năm 2018 là tiếp tục chuyển dịch cơ cấu kinh doanh, tăng trưởng có chọn lọc, tăng trưởng gắn với hiệu quả, cải thiện mạnh mẽ chất lượng dịch vụ, phát triển sản phẩm, dịch vụ hiện đại, tăng thu dịch vụ và thu ngoài lãi, cải thiện cơ cấu thu nhập.

Cổ phiếu hút dòng vốn đầu tư

Niềm tin của nhà đầu tư đối với cổ phiếu CTG được thể hiện rõ nét qua diễn biến giá cổ phiếu này từ đầu năm 2017 đến nay. Giá cổ phiếu CTG đầu năm 2017 mới chỉ ở mức hơn 13.000 đồng/cổ phiếu, nhưng đến nay đã lên trên 25.000 đồng/cổ phiếu. Điều đáng chú ý là trong giai đoạn từ đầu năm đến nay, thị trường chứng khoán trong nước đã trải qua nhiều giai đoạn biến động trồi, sụt mạnh do nhiều yếu tố đan xen (tỷ giá, giá dầu, chiến tranh thương mại, FED tăng lãi suất...), nhưng cổ phiếu CTG vẫn giữ nhịp đi lên và hút dòng tiền đầu tư. Trong vòng 1 năm qua, cổ phiếu CTG đã tăng gần 34,5%, đây là tốc độ tăng giá đáng mơ ước đối với bất kỳ cổ phiếu ngành ngân hàng nào trên thị trường chứng khoán Việt Nam.

Các chuyên gia chứng khoán của Cty MBS dự báo NIM năm 2018 và 2019 của CTG đạt 2,8% nhờ vào sự cải thiện lãi suất cho vay 10 điểm cơ bản song song với chi phí vốn tăng thêm 13 điểm cơ bản và 12 điểm cơ bản lần lượt trong năm 2018 năm 2019 dưới áp lực tăng vốn từ trái phiếu thứ cấp. Tuy nhiên, nhờ vào những lợi thế vốn của ngân hàng TMCP nhà nước, nên cổ phiếu CTG luôn có tính thanh khoản cao nhất thị trường chứng khoán hiện nay…

Nếu so với BID, CTG duy trì mức tăng trưởng lợi nhuận ròng ổn định, khoảng 10%/năm trong những năm trước. Từ động lực giảm chi phí dự phòng, ROE của CTG sẽ tăng trưởng ổn định, có thể đạt 14,4% năm 2018 và 16,5% năm 2019. Trong khi đó, chất lượng tài sản của CTG khá tốt và công tác xử lý trái phiếu VAMC tích cực. Vì vậy, tăng trưởng tín dụng và lợi nhuận của CTG sẽ cao hơn so với những năm trước.

MBS dự phóng giá cổ phiếu CTG trong thời gian tới sẽ đạt mức 30.700đ/cp, tăng 11,8% bằng phương pháp định giá P/B. Tuy nhiên, đối với phương pháp chiết khấu lợi nhuận thặng dư, giá mục tiêu của CTG là 25.750đ/cp.

Thách thức đối với CTG

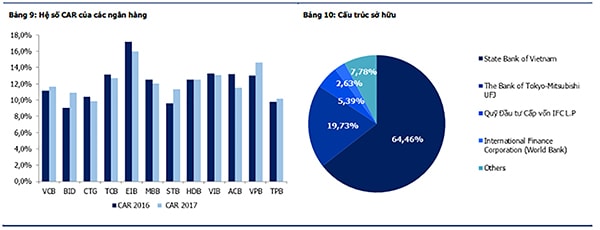

Theo chuyên gia kiểm toán Nguyễn Hải Minh- Cty kiểm toán AVA, thách thức lớn nhất đối với CTG chính là những khó khăn về tăng vốn cấp 1 cũng như tỷ lệ sở hữu của cổ đông ngoại đạt mức tối đa sẽ giới hạn khả năng tăng trưởng tín dụng cũng như tốc độ tăng trưởng lợi nhuận của ngân hàng. Hệ số CAR khá gần với giới hạn 9%, do đó, ngân hàng phải giữ lại toàn bộ lợi nhuận và khó có khả năng chi trả cổ tức tiền mặt. Ngoài ra, những khoản cho vay dự án BOT và những doanh nghiệp quốc doanh khiến giới chuyên gia lo ngại về những khoản phải thu cũng như rủi ro thanh khoản của ngân hàng.

1.140 nghìn tỷ đồng là tổng tài sản của CTG đến cuối tháng 6/2018, tăng 4% so với 31/12/2017.

Tuy nhiên, các chuyên gia cũng đánh giá cao tỷ lệ trích lập dự phòng trên nợ xấu của CTG khá an toàn ở mức 90% trong 5 năm về trước. Do đó, các chuyên gia cũng kiến nghị CTG tăng tỷ lệ chi phí dự phòng trên nợ xấu (LLR) lên mức trên 100% tương ứng trong năm 2018 và 2019. Trong khi đó, chi phí dự phòng sẽ không còn ảnh hưởng đáng kể đến đến lợi nhuận sau giai đoạn trích lập dự phòng cao năm 2017, dẫn đến chi phí dự phòng trên tổng doanh thu giảm từ 48% năm 2017 chỉ còn 33% năm 2018.

Nợ xấu của ngân hàng có thể đến từ những khoản cho vay dự án BOT. Không riêng gì CTG, hiện tại những ngân hàng TMCP Nhà nước khác đều cho vay các dự án BOT. Trong năm 2016, CTG cho vay 31 dự án BOT, khoảng 27.886 tỷ VND (chiếm 4,3% tổng dư nợ cho vay của ngân hàng), đứng thứ hai trong hệ thống ngân hàng về cho vay các dự án BOT. Trong 31 dự án BOT, có khoảng 21 dự án đã tất toán xong trong khi 10 dự án đang xây dựng. Ngân hàng báo cáo các khoản cho vay chưa thanh toán hiện tại đều đạt chuẩn. Do vậy, những khoản vay BOT của CTG sẽ chỉ đối mặt với rủi ro thanh khoản cao khi thời gian xây dựng dự án không khớp với thời gian cho vay.

Theo Quyết định 58/2016/QĐ-TTG của Thủ tướng, trong giai đoạn 2016-2020, tỷ lệ sở hữu của Nhà Nước trong các ngân hàng không được giảm dưới 65%, trong khi tỷ lệ sở hữu của Nhà nước hiện tại ở CTG là 64,46%. Hiện NHNN không tham gia vào đợt phát hành riêng lẻ của CTG. Do vậy, khả năng phát hành thêm riêng lẻ cho những nhà đầu tư bên ngoài là thấp vì điều này có thể làm giảm tỷ lệ sở hữu của Nhà Nước tại ngân hàng.

Tuy nhiên, theo ông Nguyễn Hải Minh, trong năm tới, NHNN có khả năng tài trợ vốn cho CTG từ doanh thu cổ phần hóa các doanh nghiệp Nhà nước. Đây chính cơ hội để CTG tiếp tục tăng vốn điều lệ đáp ứng các chuẩn Basel II…

Những thách thức nói trên sẽ thử thách bản lĩnh Vietbank để phấn đấu trở thành tập đoàn tài chính có quy mô lớn với hiệu quả hoạt động tốt nhất hệ thống ngân hàng Việt Nam vào năm 2020.

Nếu không có nguồn vốn tăng thêm để mở rộng hoạt động tín dụng, ngân hàng sẽ phụ thuộc vào nguồn huy động tiền gửi. Tuy nhiên, nếu so sánh với các ngân hàng có vốn sở hữu Nhà Nước khác như VCB hay BID, tỷ lệ huy động/cho vay (LDR) của CTG đạt 91%. Tín dụng từ thị trường 1 đã vượt quá khả năng vốn của ngân hàng và LDR của thị trường 1 là 106% trong năm 2017. Mục tiêu tăng trưởng tín dụng năm 2018 của CTG sẽ giảm hơn so với năm 2017, có thể chỉ tăng 16% (so với 19% trong năm 2017). Vì vậy, nếu ngân hàng muốn mở rộng tín dụng thì huy động phải tăng hơn 16% và như vậy, NIM sẽ phải chịu áp lực giảm. Do đó, các chuyên gia chứng khoán dự phóng LDR ở thị trường 1 của CTG sẽ duy trì ở mức 106% trong năm 2018 và 2019, trong khi LDR sẽ vẫn ở mức 91% trong những năm tới vì CTG tập trung nguồn vốn từ giấy tờ có giá với chi phí huy động cao hơn. Trong khi đó, dư nợ của nợ thứ cấp được dự phóng tăng 20% trong năm 2018 và 2019 vì định hướng trong năm 2018 của ngân hàng là phát hành hơn 3.000 tỷ nợ thứ cấp bằng VND. Dựa trên những quan điểm trên, MBS đánh giá CTG vẫn tăng trưởng so với mức bình quân của các ngân hàng tương đương trong ngành… |